金融研究生论文哪里有?笔者认为防范财务造假、加强跨境监管与合作,需要资本市场多个参与方的共同努力,需要境内监管和跨境监管相互配合。资本市场主要参与方有企业、会计师事务所、行业自律组织、证券主管机构等等。

1 绪论

1.2 国内外研究现状综述

1.2.1 对中概股财务造假动因及后果的研究

对于中概股的界定,国内学者有不同的意见,有的学者认为中概股企业是指在国外注册和上市,实际控制人属于内地的企业;有些学者认为不论企业的注册地在哪,只要在国外或香港上市都被称为中概股。本文研究的中概股特指在美国上市的中国企业。

2001 年到 2011 年 6 月共有 282 家中资企业在美国上市,仅 2010 年在美上市的企业就达到了 45 家(James,2013)[1]。中概股的大量上市也引发了市场的广泛关注,尤其是做空机构的重点关注,纷纷进行投机性做空或揭骗性做空(孙峥,2014)[2]。2011 年,第一次中概股信任危机爆发;2015 年,阿里巴巴事件使得海外投资者再次关注中国企业的诚信问题;2019 年,瑞幸咖啡财务造假事件成为新一轮中概股信任危机的导火索(陈永青,2020)[3]。

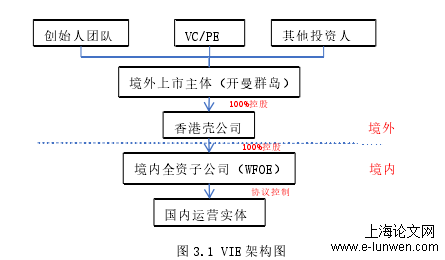

Jan Jindra 等( 2012 )[4]主要研究对象是通过反向方式上市的中概股企业;Schindelheim(2012)[5]从可变现实体的角度,对 VIE 模式中的反映出的监管风险、利益冲突、以及协议控制是否有效等方面分析 VIE 架构的可能存在的风险。Ralph A Walklingc(2012)[4]研究了公司所在行业、上市后的表现、总资产、注册地等因素对于美国上市的中概股财务舞弊的影响,指出通过反向并购方式上市的公司,舞弊概率明显高于通过其他方式上市的公司,对于舞弊行为具有最高的解释作用。方意等(2020)[6]从系统性风险角度分析中概股财务造假的风险溢出机制,指出财务造假行为不仅会影响自身的信誉,还会对其它中概股产生影响,从而使得中概股整体系统性风险上升。

究其成因,主要有三种:公司关键人员失信,董事会中股东所持股份的占比与上市公司财务造假具有正相关关系;中介机构服务失责,存在中介机构的审计人员收集证据不充分、缺乏职业精神,审计程序存在漏洞(郑丽萍,2020)[7];企业为了提高公司的估值,进行上市融资或维持股价的主观动因(刘圆圆,2020)[8]。

金融研究生论文

.............................

3 中概股财务造假与跨境监管的现状分析

3.1 中概股财务造假现状分析

3.1.1 中概股市场现状分析

如前所述,本文主要以在美国上市的中概股企业为研究对象。

(1)改革开放以后的海外上市浪潮

自 20 世纪 90 年代以来,为了获取海外的资金和技术支持,中国企业开启了赴海外上市历程,到目前为止,一共历经了三次中概股企业的上市浪潮。

第一次:1990 年以后国有企业海外上市。此时的中国刚刚开启改革开放的步伐,国内经济还处于复苏阶段,各行各业需要大量的资金进行发展,面对国内资金不足的窘境,企业的领导人开始寻求在内地以外的地方获取资金。1992 年 10 月,华晨汽车在纽约证券交易所的成功上市,开启了国有企业赴海外上市的浪潮。

第二次:步入 21 世纪后,新浪、阿里巴巴、京东等互联网企业海外上市;互联网企业是 21 世纪初相较于工业等传统行业而言的新兴行业,国内投资者对互联网企业的接受度不高。

21 世纪初是互联网企业萌芽发展的时期,对大量资金有着强烈的需求,相较于国内长达两三年排队时间的审核制以及国内市场较多的上市限制,美国市场的注册制较为灵活、限制较少且不要求连续三年的盈利,能很好满足新兴互联网企业的需求。

互联网企业作为信息技术行业,外商被禁止在网络信息方面提供服务。因此,为了规避这项规定,新浪首创了”VIE 模式“。”VIE 模式“又称协议控制,指企业在本国以外的地方注册上市实体、通常在开曼群岛,在境内成立实际运营的实体,上市实体和运营实体分离;境外的上市实体和境内的运营实体之间签署一系列的协议,通过协议控制境内实体,境内的运营实体就是 VIE(可变现实体)。(VIE 架构如图 3.1 所示)。

金融研究生论文

.................................

5 瑞幸咖啡财务造假对跨境监管的影响

5.1 对国内监管的影响

5.1.1 新《证券法》下首个适用者

新《证券法》于 2020 年 3 月 1 日正式开始实施,对证券监管中的执法标准进行了进一步的完善,加大了违法行为的惩罚力度,对于维护国内资本市场的秩序、保护国内外投资者的利益和促进国际间的跨境监管与合作具有重要意义;而瑞幸咖啡事件发生在2020 年 4 月,正是新《证券法》开始实行的时候,故瑞幸咖啡事件被视为新《证券法》下”长臂管辖“原则的首个适用者。 2020 年 4 月 22 日,证监会已经入驻瑞幸咖啡行使该项权力。2020 年 9 月,证监会在对该事件进行调查后,对瑞幸咖啡及相关涉事主体共处 6100 万罚金。证监会对其的处罚具有示范效应,警示今后可能存在不当行为的中概股企业,表明了中国证券市场对于不正当竞争的严肃态度。另外,瑞幸咖啡事件中,我国证监会对国外机构想要在我国进行调查取证的活动,表示了明确拒绝。新《证券法》明确规定禁止国外证券监督机构在我国进行调查取证的活动。

尽管新《证券法》将中概股财务造假的企业纳入了监管范围,但是对于一些细则还未做出明确规定,需要在具体的实践中去确定下来。例如:我国对于域外管辖的标准还没有做出明确的界定,界定过于细致可能会降低国内资本市场的吸引力、过于笼统可能无法有效的保护投资者利益。尽管存在诸多不足,但就跨境监管来说,已经算一个突破性的发展,瑞幸咖啡事件的处罚表明证券市场对此类事件零容忍、致力于跨境监管与合作的积极态度。

2021 年 4 月,上海金融法院对投资者起诉瑞幸咖啡一案进行了立案,这是国内首次对投资者集体诉讼案件进行立案,表明在投资者全球流动的大环境下,我国重视对国内投资者的保护。这对将来对此类事件的处理树立了一个范例,具有示范作用。

.......................

5.2 对国外监管的影响

5.2.1 强化了投资者的监督意识

瑞幸咖啡事件作为中概股风波的导火索,将会使美股市场提高对中概股的监管和上市准入的门槛,监管将从多方面加强。首先,美国市场充分重视了投资者在资本市场的主体作用,提高投资者对中概股企业的监督意识和对中概股企业的风险警示。因为在瑞幸咖啡事件后,美国 SEC 主席多次在电视节目中提示对中概股投资的风险,提高了投资者对中概股的敏感性;2020 年 4 月,美国发布了一份有关新兴市场投资的声明,称新兴市场包括中国在内信息披露不完全的风险比美国国内要大,投资者在受到损害后很难得到追索。

这一系列举措表明美国市场意在提高投资者对中概股企业的投资门槛,无疑影响了投资者对已经在美上市的中国企业和即将赴美上市的中概股企业的投资信心;强化了投资者对中概股企业的监督意识。

5.2.2 国外资本市场监管趋严

瑞幸咖啡事件后,美国资本市场的投资者利益受损,提高了美国资本市场对中概股企业的风险水平,对投资中概股企业的信心降低,故后续美国政府对中概股的监管会呈现趋严的趋势。现阶段,美国资本市场对上市企业的监管侧重于事后监管,导致上市企业风险暴露之后才可能发现问题,危害大,影响范围广;也侧面反映了传统的以审计报告和财务报表为主的审查模式存在缺陷。

瑞幸咖啡事件发生后,美国有关部门先是发布了《外国公司问责法》、随后又发布了《关于保护美国投资者防范中国公司重大风险的报告》,这两项文件都对审计底稿问题做了规定,并加强了行业性自律组织 PCAOB 的权力,提高了未来中概股企业的上市标准、信息披露标准和风险提示标准;对已上市的中概股企业:要求其满足 PCAOB 的检查标准,连续三年不满足的将会退出美国的证券市场。这一系列举措表明美国资本市场对外国企业的信息披露标准和财务信息质量的要求更高,故美国资本市场对在该市场上市的企业的监管会更加严格。一方面,可以降低财务造假事件的发生,因为产生该事件的客观环境更加严格,有利于更好的保护投资者利益,维护资本市场秩序的运行;另一方面,这些文件对中国企业的指向也更加明确,可能会导致了一种非公平公正的环境,不利于中概股企业的上市,也不利于两国间的跨境合作。

...........................

6 结论与建议

6.1 基本结论

6.1.1 中概股财务造假的成因是多元的

美国证券市场实行注册制的上市制度,为国内企业提供了较为宽松的上市通道,加上注册制上市等待期较短,上市标准要求较低,没有一定的盈利要求,满足了国内许多成立时间短、盈利水平低或者尚未开始盈利的企业的上市要求,为中概股企业提供了快速融资的渠道,有利于中概股企业经营战略的展开。其次,在海外进行上市能在一定程度上扩大企业的知名度,提高企业的声誉。

由于美国证券市场的快速上市,加上中美两国的之间会计准则不同、证券市场上市规则不同、以及后续披露要求的不同,中概股企业难免会存在”水土不服“的状况。例如:上市后无法适应美国市场的信息披露要求、处于补贴期或者是非盈利期无法满足预期的经营增长状况、经营不足以覆盖成本等等。这些都是中概股企业在发展中的外部压力,也是中概股企业财务进行财务造假的的动因之一。其他动因还有:1)机会因素。中美两国跨境监管不足、两国证券监管之间存在的监管空白、会计准则之间的差异等等都为中概股企业提供了财务造假的机会。2)借口因素。这是股东为了给自己一个将财务造假动机合理化的理由。这主要是由于企业的大股东没有对自己的行为进行约束,因而产生一系列造假套利的行为;究其原因,还是企业的内部治理机制存在问题,缺乏有力的内部监督机制来约束大股东的非理性行为。

6.1.2 瑞幸咖啡的财务造假具有代表性,也具有特殊性

结合瑞幸咖啡事件来看,瑞幸咖啡的上市时间短,从注册成立到纳斯达克上市一共花费了一年半的时间,刷新了中概股企业的上市记录;上市方式采用了 VIE 架构上市,获得了很多上市便利。瑞幸咖啡在 2019 年第二季度上市,但在 2020 年 1 月 31 日被浑水机构指控其财务报表从第三季度开始就存在财务造假的行为。这也从侧面证明了中概股企业对美国资本市场的不适应,企业不能快速调整自身的经营战略,从而导致了财务造假事件的发生。从瑞幸咖啡的内部治理结构来看,大股东的非理性行为没有得到有效约束,并且存在较多的关联交易方。

参考文献(略)