工商管理论文哪里有?本文通过从从基础管理能力、承保服务能力、团队建设能力、风险管控能力四个方面,分析了阳光财险甘肃分公司的车险承保精细化管理现状,发现阳光财险甘肃分公司的车险承保精细化管理过程中存在着诸多问题,车险承保精细化管理水平和行业先进的的管理水平的存在一定的差距。

第一章 绪论

1.1 研究的背景与意义

1.1.1 研究背景

1.行业快速发展

近年来,随着我国经济迅速发展,我国机动车销售量和居民机动车保有量持续快速增长,也使得我国机动车辆保险的发展驶入了快车道。经过几十年的快速发展,车险已成为我国财产保险公司的拳头险种,在我国财产保险中占有重要地位。据统计,2019 年,车险原保险保费收入 7521.07 亿元,财险企业全险种原保险保费收入 13016 亿元,车险业务保费收入达到了财险企业总保费收入 71.35%。虽然近年来受到新车销量疲软、商业车险费率进一步下调的影响,但车险业务规模没有较大浮动,依旧在财产保险业务中占较大份额。可见,车险业务经营管理水平的高低,影响着财险企业整体业务经营状况及其盈利水平。近几年来国内车险业务赔付率一直处在较高水平,承保盈利一直处于微利甚至亏损状态。而阳光财险甘肃分公司作为一家财险企业,车险业务的整体水平并没有显著高于行业。这直接导致公司盈利水平下降,妨碍了整体业务的健康、可持续发展。另外,多年财险公司“粗放管理”,在经营方式上重保费,轻利润,并不注重车险的价值发展和效益发展。

2.历经多次车险改革

2001 年以前,车险费率是由保监会制定的,2001 年,在我国企业加入世贸经济组织的影响下,打破了由原保监会制定的统一费率政策,先是选取广东省的保险企业作为试点,开展了车险费率市场化的改革。2003 年,保监会为了进一步发展车险产品的市场化,决定放开了各家企业的自主权,可以对车险费率实行自主定价,但是由于当时并不是车险费率改革的有利时机,导致当时的车险市场无序竞争加剧。这种情况下,保监会又退回到费率管制模式。2006 年-2008 年,保监会相继出台了“七折令”、行业统一的条款费率及一系列财产保险市场维稳方案。

第三章 阳光财险甘肃分公司车险承保精细化管理现状分析

3.1 阳光财险甘肃分公司简介

3.1.1 阳光财险甘肃分公司业务发展情况

2005 年阳光财险成立,总部设立在北京。经过 15 年的发展,目前已有开业运营的机构千余家,拥有覆盖全国服务网络。2019 年实现营业收入 387.78 亿元,同比正增 13.47%。但与人保、太保、平安老三家财险公司相比仍属于中小型财产保险公司。

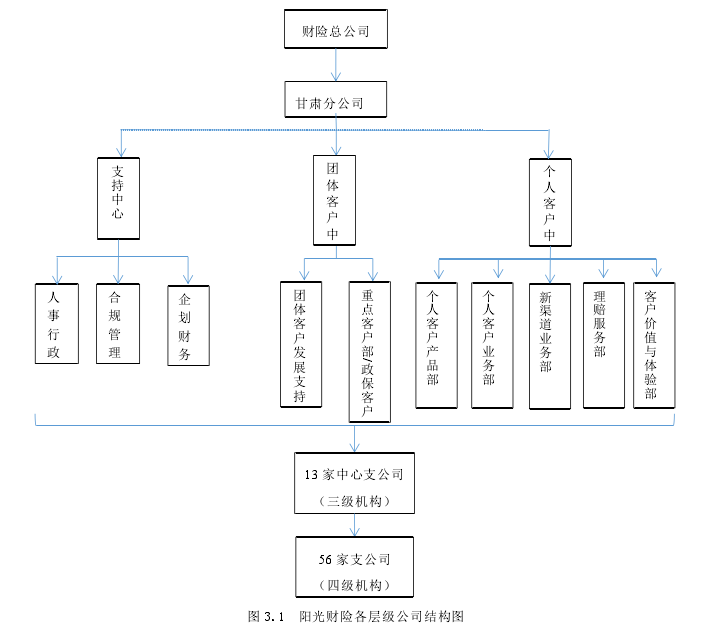

阳光财险甘肃分公司成立于 2012 年,下辖 13 家中心支公司(三级机构),全省共设有营业网点 56 家。截止到 2020 年 10 月底本年度核保保费收入 2.79 亿元,其中车险核保保费收入 2.12 亿元,车险核保保费占比 75.99%。可见阳光财险甘肃分公司的车险业务仍是其主力险种,并占较大份额。阳光财险甘肃分公司作为二级机构主要以总公司下达任务为目标,再对任务目标进行分解,利用手中的资源对三、四级机构经营进行指导管控,三级机构中心支公司的职能其实与二级机构雷同,相较二级机构可支配资源相对较少,对四级机构进行统筹管理,支公司作为四级机构是直面客户的业务单位,是企业价值增长的源头,销售产品、收入来源的主要单位,各级机构的最终资源投向是四级机构,但四级机构本身对资源没有什么控制权。

第五章 阳光财险甘肃分公司车险业务承保精细化管理保障措施

5.1 培育精细化管理的企业文化

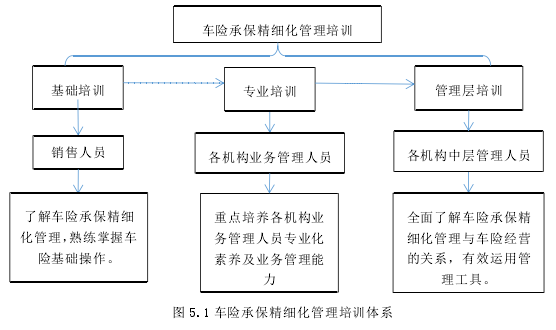

企业文化代表着企业的核心价值观,意识决定行为模式企业文化从各个方面影响着员工的工作方式。因此,精细化管理的有效落实执行,必须要借助于根植于员工内心的企业文化。企业想要实现精细化发展,最好的方法就是将精细化发展的理念融入到企业文化中,使得员工认识到精细化管理的重要性,并认同企业精细化发展的管理模式。从而摒弃粗放式管理模式,提高员工精细化管理及重质增效意识,为公司创造更多的价值,助力公司健康快速发展。并通过构建全面的培训体系来提升各领导层和员工精细化管理意识,如图 5.1 所示。

基础培训主要针对销售人员,旨在让销售人员熟练掌握车险承保的基础知识、基础操作及了解车险承保精细化管理,使销售人员具备精细化管理的意识,并在精细化管理的指导下进行车险产品的销售。

5.2 建立车险成本管理考核机制

由上文可以看出,随着车险业务发展越来越成熟、各经营主体间竞争越来越激烈,要实现车险承保精细化管理,提升车险业务竞争能力,控制经营风险的目的,就要建立车险成本管理考核机制来服务于方案。

阳光财险甘肃分公司需建立车险成本管理考核机制,各下级机构车险业务管理人员及机构负责人应掌握不同阶段价值管理的导向和目标。各下级机构管理人员只有在车险成本管理考核机制的引导下,才能更好助力机构核保定价和风险控制。

在充分考虑车险市场费率水平、公司车险业务发展策略的情况下,建立车险成本管理考核机制。根据各下级机构的保费规模、车险经营管理及风险管理水平,对各下级机构进行差异化成本考核。车险业务预估新单成本率在考核范围内,机构可进行差异化自主经营。

在车险成本管理考核机制下,机构不仅要注重保费增长,还要坚持效益发展。积极开拓优质价值业务板块,寻找新业务增长点,扩大公司优质业务规模,缩小亏损性业务规模。从而实现调整车险业务结构、提升车险业务价值和效益的目的。

第六章 结论与展望

在车险业务竞争越来越激烈、车险产品日益成熟及车险综合改革带来的车险保费大幅缩水、保障责任范围扩大的大背景下,如果车险的经营管理还延续原先的粗放式管理,车险承保亏损将是不可避免的。就目前来说,财险企业的业务结构中车险仍占较大比重,这次车险改革对所有财险企业来说都是一个巨大的挑战。但由于我国财险企业马太效应显著,中小型财险企业将会面临更大的挑战与生存压力。在这样的大环境下,财险企业车险精细化管理水平直接影响着财险企业经营效益水平。

本文以国内外理论研究及行业先进的管理经验为基础,对财险企业车险承保精细化管理评价体系进行了深入的研究与分析,并结合阳光财险甘肃分公司的车险管理的实际情况,从基础管理能力、承保服务能力、团队建设能力、风险管控能力四个方面,分析了阳光财险甘肃分公司的车险承保管理现状,并通过与行业车险管理水平进行对比,分析了阳光财险甘肃分公司的车险承保管理的不足之处。

本文得出结论如下:

1. 通过从从基础管理能力、承保服务能力、团队建设能力、风险管控能力四个方面,分析了阳光财险甘肃分公司的车险承保精细化管理现状,发现阳光财险甘肃分公司的车险承保精细化管理过程中存在着诸多问题,车险承保精细化管理水平和行业先进的的管理水平的存在一定的差距。

2.综合分析了影响阳光财险甘肃分公司车险承保精细化管理水平的因素,并通过找出影响车险承保精细化管理水平的最重要因素,主要是公司承保流程精细化水平不足、车险增值服务能力不足、公司核保定价能力不足及操作风险控制措施不完善,公司要着眼于精细化管理与价值发展,通过持续的精细化管理运营,提升企业核心竞争力。

3.本文根据阳光财险甘肃分公司的车险承保精细化管理实际水平,从培育精细化的企业文化、优化承保流程、强化内控管理、科学定价与精准营销及建立车险价值管理考核机制等方面,提出阳光财险甘肃分公司车险承保精细化保障措施,为公司车险承保精细化管理提供了有效的保障措施和管理思路。

参考文献(略)