第一章 绪论

第一节 研究背景

股价崩盘风险是个股股价在毫无预兆的情况下急剧下跌的概率。股价崩盘不仅会给市场投资者带来伤害,造成投资者的经济损失,影响投资者信心;也会对上市公司的发展产生威胁,公司资产急剧缩水,风险承担能力低的公司可能就此退市、破产而销声匿迹;更严重的,股价崩盘会影响资本市场正常运行,甚至引发经济危机。资本市场发展至今,一次次股市、个股动荡引人发聩。例如,2000年美国纳斯达克(NASDQA)在市值连翻 5 倍后的泡沫破裂、2007 年美国次贷危机所引发的世界金融海啸等,都给资本市场、实体经济带来毁灭性灾难。在资本市场起步晚、发展不完善的中国,股价崩盘现象更为频繁。图 1-1、1-2 直观的反应了沪市、深市 20 多年来的市场指数变化趋势,明显出现了多次暴涨、暴跌。据统计,自上交所、深交所 1990 年底建立以来,我国股市已经历 6 轮暴跌,分别发生在 1992 年 5 月至 1992 年 11 月(下跌速率最快)、1993 年 2 月至 1996 年 2 月(周期最长、跌幅最大)、1997 年 5 月至 1999 年 5 月、2001 年 6 月、2007 年 10 月以及去年 6 月开始的新一轮暴跌崩盘。2015 年 6 月,中国 A 股市场出现了大规模、长时间的股价崩盘,众多股票连续暴跌直至被“腰斩”,且多次出现千股跌停;2016 年年初,短短两周时间 A 股市值蒸发超十万亿。除了市场层面的股价崩盘,个股暴跌案列更是不胜枚举。例如,“银广夏”因虚构财务报表行为被曝光,个股股价在 2001 年从 37.6 元跌至 3.9 元,跌幅近 90%;创业板造假第一股“万福生科”在丑闻曝光后的一周内股价下跌 50%;酒鬼酒 2013年股价暴跌 56.7%,成为当年两市最熊个股。再如獐子岛 2012 年因一夜泄出的不利消息而导致的股价大幅大挫,跌幅一度超过 8%,居两市之首;以及 2014 年 10月申请停牌前的股价连续三日诡异下跌,等等。这样的事件时有发生,在资本市场发展不完善的中国,股价崩盘风险频繁出现。是什么原因使资本市场、个股股票频繁坐上“过山车”,经历暴涨之后的快速暴跌?已有研究表明,造成股价崩盘风险的根源在于管理层事前隐瞒公司重大风险和坏消息的机会主义自利行为以及公司与市场投资者之间的信息不对称。管理层机会主义使得反应公司经营状况的会计信息无法及时、准确地对外披露,加上公司与市场投资者之间本身就存在信息不对称,加剧投资者对公司真实经营状况的不了解程度,未来股价崩盘风险逐渐形成。要想解决问题,还需从根源出发,寻求能够抑制管理者自利行为,降低信息不对称程度的有效办法。为此,本文试图从内部控制、外部审计两方面出发,检验其是否能发挥治理作用,抑制由管理层自利行为及信息不对称所引发的股价崩盘风险。

.........

第二节 研究意义

基于以上背景分析,本文将就内部控制、外部审计与股价崩盘风险三者间的关系展开研究,考察内、外两种机制的治理作用,探究内部控制与外部审计是否能有效抑制股价崩盘风险,内部控制和外部审计在抑制股价崩盘风险过程中存在怎样的关系。本文研究对于丰富相关理论文献和促进上市公司、资本市场稳定发展方面都具有重要意义。 从理论上看,一方面拓宽了股价崩盘风险影响因素的研究视野,国内对股价崩盘风险的研究在近几年才兴起,可供参考的文献资料有限,大多从会计信息质量、分析师关注及机构投资者等方面展开,目前为止直接从内部控制和外部审计角度出发进行研究的文献还没有,本文基于数据可获得性考虑从这两方面展开分析并实证检验了其与股价崩盘风险的负向关系,拓展股价崩盘风险研究新视角。 另一方面,拓宽了内部控制、外部审计实施后果方面的研究。以往对内部控制和外部审计后果研究通常停留在盈余管理、企业价值等公司层面上,关于其对资本市场的影响鲜少涉及,未能做出进一步发散与拓展。本文将内部控制和外部审计的实施后果研究拓展到了资本市场层面,引入股价崩盘风险这一新热点,研究其对股市稳定性的影响,丰富了两者治理作用方面的研究。除此之外也丰富了内部控制与外部审计交叉研究的成果。 从实践上来看,本文研究表明有效的内部控制与高质量的外部审计可以发挥监督治理作用,从股价崩盘风险角度检验了两者对股市稳定的正面作用。在我国,内部控制建设和外部审计服务规范起步较晚,多数公司在这两方面的投入并不大;随着近年来进入强制阶段,给企业带来较大的实施成本,而其实施所带来的可能收益尚缺乏充分研究,因此部分企业的内部控制建设流于形式,聘请外部审计敷衍了事。本文研究能够为内部控制和外部审计的实施成本收益提供最新经验证据,表明其在资本市场中所起的治理效果,对股价崩盘风险有抑制作用,最终将利于公司未来发展。一方面为公司加强内部控制建设及聘任高质量外部审计提供新动机,有助于我国内部控制制度的建设和完善,有助于外部审计服务质量的提高;另一方面为股价崩盘风险的抑制寻求到了有效途径,向动荡不安并正处于下行的我国股市提供最新经验证据,有利于我国监管部门从公司内部、外部两个层面对资本市场风险做出有效的防范和改善。

...........

第二章 文献综述

第一节 股价崩盘风险相关研究

股价崩盘风险是指股价在毫无预兆的情况下急剧下跌的概率。其研究最开始基于市场层面进行探讨,后逐渐将股价崩盘风险的研究对象转向个股。2006 年,Jin and Myers①提出“信息隐藏假说”,从代理理论角度出发对个股股价崩盘风险的成因进行分析。他们认为,管理层会因为追求个人薪酬、声誉及职位晋升等原因产生自利行为,有意隐藏公司坏消息,市场投资者与公司间存在信息不对称,使投资者无法及时掌握完整真实的公司经营状况以至于投资者对管理层行为无法及时洞悉,管理层机会主义行为更易实现。随着时间的推移,公司坏信息“窖藏”到达极限无法再继续隐瞒,且继续隐藏负面信息的成本超过可能带来的收益,坏信息会瞬间释放,导致股票价格急剧下跌,甚至引起股价崩盘。 此后,一系列研究开始探讨股价崩盘风险的影响因素。本着由内而外的原则,本文从内部因素和外部因素两大方面对股价崩盘风险影响因素的相关文献进行回顾。个股股价崩盘风险的影响因素“信息隐藏假说”认为管理层出于自利动机进行的负面消息隐藏是导致股价崩盘风险的根源(Jin and Myers,2006 ;Hutton et al.,2009;Kim et al.,2011;罗进辉等,2014)。 已有研究证实,不同管理层拥有鲜明的个人特征,这些个人特征会影响其在资本市场、公司管理中做出不同的行为决策。Andreou et al.(2015)②考察了 CEO 年龄与股价崩盘风险的关系,发现 CEO 年龄对股价崩盘风险具有负面影响;CEO 年纪越轻,公司越可能经历股价崩盘风险;随着 CEO 薪酬的大幅增加,股价崩盘风险不会消散;在高管理自由裁量权公司中,CEO 年龄负面效应最显著。Mamun et al.(2016)③发现当公司拥有强有力的 CEO 时,盈余管理、税收规避、CFO 期权激励、CEO 过度自信等对股价崩盘风险的影响更显著;进一步研究表明,产品市场竞争并不削弱 CEO 力量对股价崩盘风险的正面影响。

..........

二.影响股价崩盘风险外部因素研究

影响股价崩盘风险的外部因素主要包括机构投资者、分析师等外部市场主体和宗教信仰、制度政策等外部环境。机构投资者究竟在资本市场扮演何种角色,是学术界一直热烈讨论的问题,各学者从不同的切入点得到了不一的结论。 一部分学者认为,机构投资者扮演“崩盘加速器”角色,推动股价崩盘,提高股价崩盘风险。 Callen and Fang(2013)①验证了短期机构投资者的机会主义特征,短期投资者持股比例越高,公司未来股价崩盘风险发生的可能性越大。进一步细分发现,银行信托、投资公司、独立投资顾问等类型的机构投资者持股比例越高,未来股价崩盘风险越大。 陈国进和张贻军(2009)②考察了投资者异质信念与股价暴跌之间的关系,借鉴Hong 和 Stein 的异质信念模型,用去趋势化换手率来衡量投资者异质信念,回归结果显示投资者异质信念越强,公司未来股价发生崩盘的可能性越大。许年行等(2013)③从机构投资者“羊群行为”视角进行考察,实证结果表明:中国资本市场发展不完善,投机氛围热烈,而机构投资者的数量增长速度又与其能力增长速度脱节,机构投资者会盲目忽视自身信息及观点,盲目接收同行乃至市场的共同信息,造成“伪羊群行为”,信息透明度变低,加速未来股价崩盘。此外,他们还验证了 QFII 引入并没有改善上述关系。中国相关监管部门应有效力地进行制度规范,积极引导各类机构投资者,保护投资者利益。代昀昊等(2015)④、曹丰等(2015)⑤、王蕊,宋玉(2016)⑥通过研究,得到机构投资者持股会显著增大公司股价未来崩盘风险的结论。进一步地,在信息不对称程度较高的公司两者正相关关系更强;考虑异质性和内生性等因素后结论依然稳健;而公司所在地区完善的制度环境则会削弱上述正相关关系;不同类型机构投资者对股价崩盘风险影响不同。 #p#分页标题#e#

............

第三章 理论基础与假设提出 ............. 23

第一节 理论基础 ......... 23

第二节 理论分析与假设提出 ......... 25

第四章 研究设计 ............. 29

第一节 样本选择与数据来源 ......... 29

第二节 变量定义 ......... 30

第三节 实证模型设计 ..... 33

第五章 实证结果与分析 ....... 35

第一节 描述性统计 ....... 35

第二节 相关性分析 ....... 36

第三节 单变量分析 ....... 38

第四节 多元回归分析 ..... 39

第五节 稳健性检验 ....... 45

第五章 实证结果与分析

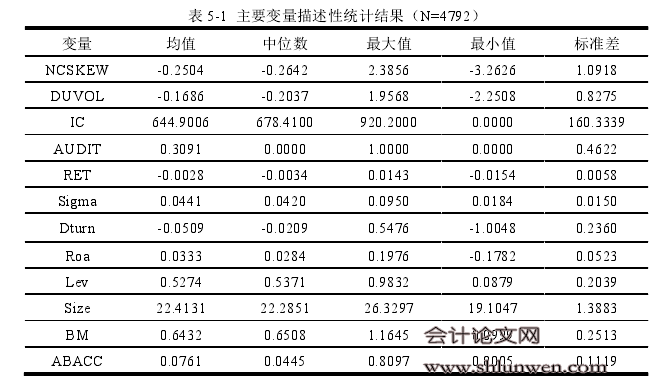

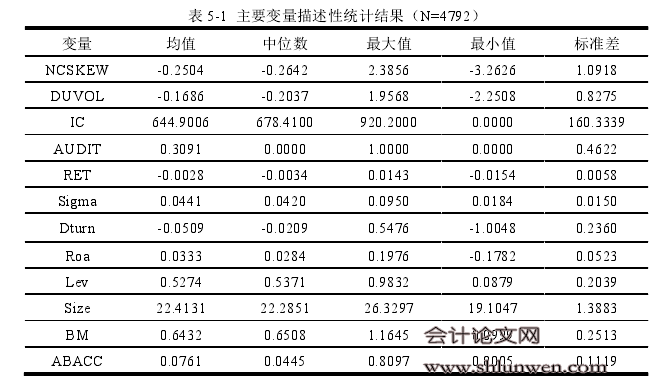

第一节 描述性统计

本文采用 Stata 12.0 对各变量 4792 个观测值进行描述性统计分析,结果如表5-1,直观反映了每个变量的分布特征。由表可知,样本公司股价崩盘风险指标之一的负偏态收益率(NSCKEW)均值为-0.2504,中位数为-0.2642;另一指标股价上下波动率(DUVOL)均值为-0.1686,中位数为-0.2037;虽为负值,但均接近 0,数值较大,说明样本期间我国资本市场股价波动较大,发生崩盘的可能性较大;并且数据均值及分布与叶康涛等(2015)的描述性结果相似,侧面反映本文前期是数据处理准确度高,更有信心开展进一步研究。 从内部控制质量(IC)的分布看,均值为 644.9006,中位数为 678.41,说明存在一部分内部控制水平偏低的上市公司,拉低均值;标准差为 160.3329,最大、最小值相差巨大,更可以推断:在我国,上市公司内部控制质量水平悬殊,很多公司存在内部控制建设不到位的情况。 从外部审计(AUDIT)的分布来看,其均值为 0.3090,基于指标赋值只有接受“前六大”和没有接受“前六大”审计两种情况,说明样本公司中接受高质量审计的公司数量不多。

..........

结论

本文在梳理国内外已有研究成果的基础上,总结股价崩盘风险成因,运用信息不对称理论、代理理论,分析内部控制对股价崩盘风险的影响、外部审计对股崩盘风险的影响,提出相应假设;在此基础上,试图对内部控制和外部审计在影响股价崩盘风险过程中产生的相互关系进行检验。本文以沪深两市主板 A 股上市公司为研究对象,实证检验了内部控制、外部审计和股价崩盘风险三者的关系。研究结果如下:

第一,内部控制质量与未来股价崩盘风险显著负相关,提高内部控制质量可以有效抑制股价崩盘的发生。这主要是由于高质量的内部控制可以提高企业会计信息质量,减小企业与市场投资者之间的信息不对称程度,有效监督、制约管理者,减少管理者自利而隐瞒坏消息的行为。

第二,外部审计与未来股价崩盘风险显著负相关,接受高质量外部审计服务可以有效减弱未来股价崩盘的可能性。这主要是由于外部审计是独立的第三方鉴证机构,聘任高质量的外部审计时,提供的审计服务更专业、更独立,对公司管理层更具威慑力,有利于抑制管理层的自利行为,缓解代理冲突;向市场传递更及时、准确的公司信息,减小信息不对称程度,利于投资者做出正确决策,股价信息含量高,未来发生崩盘的可能性低。

第三,内部控制与外部审计作为公司治理机制的内、外两大机制,均能对股价崩盘风险产生抑制作用,且两者在对股价崩盘风险发挥治理作用中存在互补性。在外部审计质量较高的公司样本中,只有高质量的内部控制才能显著抑制股价崩盘风险;公司内部控制质量越好,越有助于高质量审计服务利用其专业能力发挥抑制股价崩盘风险的治理作用。内部控制与外部审计都有抑制股价崩盘风险的作用,并且两者之间存在互补关系,需一样重视,全面提高。

.........

参考文献(略)