1.引言

并购风险贯穿于并购的全过程中,并购的全过程往往分为多个阶段,那么不同阶段就面临着不同的并购风险。在并购交易决策过程中,并购方需要对目标企业的整体价值评估、并购资金支付方式的选择、并购后双方企业财务经营状况评估、并购投资回报等方面做出科学合理地分析与决策,从而规避‘有关并购风险发生的可能性或者降低风险水平,对此,应充分发挥管理的协同作用,而审计则是其中重要的一环。企业聘请中介机构参与并购,使企业并购活动的实施符合市场经济的游戏规则,趋利避害,为企业的并购活动保驾护航,使企业并购迈入经营管理良性循环的轨道。因此,审计的参与作用,特别是会计师事务所的参与,对促进企业并购的成功,提高成功率起到了不容小觑的作用。同一般的审计业务相比较,并购审计增加了与企业并购活动相关的风险因素,而并购交易本身就是一项高风险的经济活动,因此为并购审计带来了较高的风险,也决定了相应审计责任的重大性。企业并购过程中有关审计风险的问题一直是审计人员关注的重要问题之一,如何降低审计风险也就成为审计人员迫切需要解决的问题。

..........

2.国内外文献综述

2.1审计风险相关文献综述

在审计风险的评估方面,Waller (1993)和Messier (2000)均考察了审计师对固有风险与控制风险的评估情况。Bloomfidd(1995)分析了战略依存与固有风险评估的关系。Low (2004)研究了行业专长对审计风险评估、审计计划决策的影响。在审计风险的控制方面,Johnstone(2000)用实验方法考察了合伙人接受客户的风险决策过程。他把审计师是否接受客户的决策当作是一个风险评估与匹配的过程,并开发了一个审计师接受客户的决策模型,用客户的风险特征与业务损失风险来飄别客户。Eilifsen (2001)用一个实例描述了会计师事务所在商业风险与流程风险评估方面的新变化,并详细介绍了由此导致的审计证据、审计管理、审计团队结构、审计业务以及与客户关系的创新。LitschigandZamboni (2011)利用巴西中央政府审计委员会(Brazilian central government audit agency )随机设计和实施的实验来检验日益提高的审计风险是否能够阻止地方政府在获得提高公共服务过程中的腐败和浪费现象,结果表明,日益增长的审计风险能够在一定程度上降低腐败和浪费。

2.2审计风险模型相关文献综述

审计风险模型是评估审计风险的数学表达,反映了审计风险的各组成要素、各要素之间的关系以及对审计风险的影响。美国审计准则委员会在1983年构建出传统审计风险模型。随着企业经营环境和社会宏观环境的较大转变,上述审计风险模型对企业整体外部环境表现出越来越多的不适应性。2003年10月,国际审计与鉴证准则理事会(IAASB)重新发布了审计风险准则,对原有的审计风险模型进行了修改,将固有风险和控制风险合并成了重大错报风险,从而提出了全新的审计风险模型,即审计风险=重大错报风险*检查风险。IAASB要求审计人员从财务报表整体层次和认定层次两方面评估重大错报风险并且在审计过程中实施风险评估程序,然后根据评估结果设计和实施进一步的审计程序,从而控制检查风险,将审计风险降低至可接受水平。

3.企业并购审计风险模型的构建........9

3.1企业并购审计的内涵............ 9

4.企业并购审计风险模型的案例分析 .........28

4.1案例背景........... 28

5.结论与对策................... 41

5.1基本结论 ............41

4.企业并购审计风险模型的案例分析

4.1案例背景

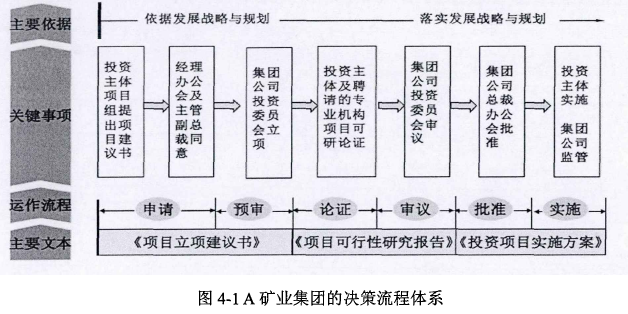

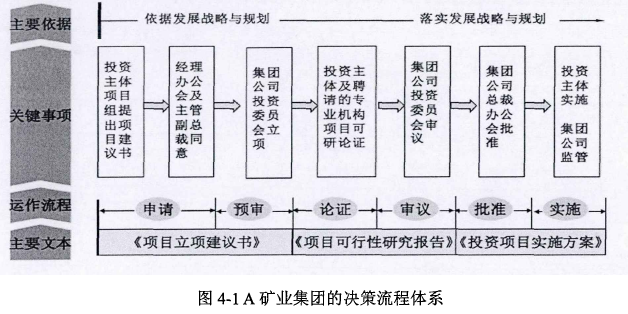

A矿业集团公司始建于1950年,曾经是国家专业骨干外贸公司,五金矿产品进出口主渠道,如今是以金属、矿产品的开发、生产、贸易和综合服务为主,兼营金融、房地产、物流业务,展开全球化经营的大型企业集团。1992年,A矿业集团公司被国务院确定为全国首批55家企业集团试点和7家国有资产授权经营单位之一。1999年,A矿业集团公司被列入由中央管理的44家国有骨干企业。2007年,在中央企业业绩考核中,A矿业集团评为A级。2008年,A矿业集团总经营额为277亿美元,收入1809亿元,利润达到71亿元人民币,位居世界500强企业第331位。2010年7月8日晚7点,美国《财富》杂志2010年度世界500强榜单正式公布。A矿业集团公司经受住了全球经济危机的严峻考验,圆满完成了各项经营目标,再次入围世界500强,并以249.56亿美元的营业收入位列第332位。

4.2 A矿业集团并购B公司中的审计风险影响因素分析

要想进行跨国并购,离不开经济实力与经济发展水平这两个基本条件。只有我国经济实力发展到了一定的水平,企业才可能进行跨国并购。自1998年以来,我国经济持续保持健康发展的良好势头,每年的GDP增速一直保持了较高水平。我国己经成为世界上最具有活力的经济体,资本供给已经渡过了短缺期,外汇储备早己超过1万亿美元,国内居民储蓄存款也超过12万亿人民币。种种条件显示出我国已初步具备了以并购形式进行海外投资的经济条件。另外,从国际大环境来看,资本全球化、经济一体化、贸易与投资自由化是世界经济发展的大势所趋。在这样的背景下,世界各个国家顺应世界发展的潮流,纷纷幵放国内市场,允许并鼓励外国投资者向其国内进行直接投资,这为我国企业海外并购敞开了大门。

........

5.结论与对策

并购审计作为审计活动的一种,一方面,其流程与一般审计业务的流程大致相同,且质量控制贯穿于整个审计过程中。同时作为一项专项审计业务,并购审计增加了与企业并购活动相关的风险因素,而并购交易本身就伴随着较高的风险,使得并购审计的高风险性以及相应的审计责任的重大性。对于并购审计髙风险性产生的原因,由于在并购交易中普遍存在的信息的不对称。涉及到财务信息、品牌整合、人才流失、文化差异等各方面的信息不对称。而不同利益主体间的博弈也加剧了审计的风险。在企业与其所处的环境的联系越来越密切,各种因素如经济环境、行业状况、企业战略等都会对财务报告产生重大影响的背景下,传统审计模型越来越不适应审计业务的开展,随之被风险导向的现代审计风险模型替代。现代风险导向的审计准则对并购审计业务的开展具有较强的指导性。

...........

参考文献(略)

参考文献(略)