一、绪论

2.国内相关研究成果

由于我国的资本市场开始较晚,很多学者都是在国外对盈余管理研究成果的基础上进行研究。卢文彬和朱红军(2001)[12]选取净资产收益率作为企业经营成果的指标,欲寻求企业上市后业绩表现不佳的源头,发现那些在上市后公司业绩出现异常的企业,不是由于企业在上市后有经营或者是管理上的漏洞,而是由于企业上市前的信息有误,错误引导财务数据的使用者做出了决策,没有达到投资者的期待值。这证明了在我国企业进行 IPO 的过程中,也存在着操控盈余的行为。

在进行盈余管理的动机研究方面,陆宇建(2002)[13]通过对上市公司进行研究,得到了我国上市公司通常会采用各种手段来根据公司不同时期的不同目的,来有目的地调整公司的财务信息和非财务信息,期待用这种相对成本较少的捷径来达到一定的目的。

在计量模型的理论研究方面,我国学者陆建桥(1999)[14]创造性的提出经扩展的Jones 模型。该模型在经修正的 Jones 模型的基础上,加入了由无形资产和其他长期资产组成的长期资产和应收账款增加量这两个变量,立足于我国的资本市场,对于我国资本市场的理论完善是很重大的一项突破。刘倩与杨超(2013)[15]通过研究在我国 A 股资本市场上市的公司,发现在 IPO 过程中会采用对其生产和销售方面进行操控的行为,来进行真实盈余管理,以期达到管理层的个人目的。

创业板IPO公司的审计质量与盈余管理实证探讨目录

三、相关理论界定和分析

(一)创业板和 IPO 综述

创业板块从成立以来,以其“三高”的特点——发行价、市盈率、超募资金均高于主板企业,备受广大投资者的争议。但同时因其对中国的资本市场的影响没有达到十分广泛的代表性,且由于上市的公司和创立的时间较主板市场较少,学者可获取的研究数据随之较少,所以学者对此版块的研究较少,尤其是对于 IPO 的进程。

1.创业板的发展

世界的资本市场发展史是很久远的,美国的资本市场成立虽然较晚,但其对现代世界资本市场发展意义重大。从 1811 年开始,美国的资本市场也是在跌跌撞撞中成长起来的。成立之初,美国的证券交易所证券种类较为单一,以国家债券和企业债券为主,并存在大量的人为操纵股票的现象,与政治导向有很密切的关系,可以说是一个投机的市场。19 世纪后期,美国很多公司由于快速发展面临强烈的融资需求,便发行了股票。在 1896 年的这种经济背景下,道琼斯指数成立,成为了反映经济发展程度的晴雨表。二战之后,股市经历了高速发展到大萧条时期,政府不得不对股市干预,对非法操控行为进行调查并规范股票发行的各种行为。到 1971 年,为了稳定石油危机的影响和全面发展资本市场,世界上第一个创业板块——纳斯达克成立,为了大量的有融资需求的新兴企业提供了融资途径,并给世界其他国家的资本市场提供了新的发展方向,针对高新技术行业的企业,通过促进其的扩大发展,使经济更多的流向技术研发的企业,促进了科技的进步,并对现代企业的规范发展打下了基础。

我国的股市成立之初也是经历了很不成熟的一段时间,投资者尚不具备有效评估风险的能力,股市的监管人员和相关制度也不完善。直到成立后的 6 年,在 1998 年确定了国务院的直属单位中国证监会作为我国证券市场的监管机构的监管地位,并经过了之后几年的稳健发展和监管制度体系的完善,我国资本市场在不断壮大的同时,基本的监管体系也建设完成。从 21 世纪初到如今,我国的股市发展迅速,在短短的几十年中已经同西方发达国家资本市场的距离越来越近,几乎用很少的时间走完了西方国家 200 多年的资本市场之路。

.........................

五、实证分析

(一)描述性分析

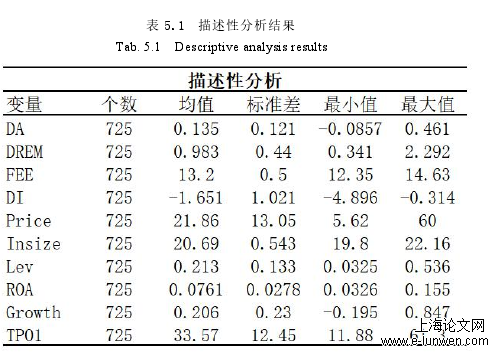

根据本文上述实证研究的模型建立,首先检验了本文的多重共线性,所有变量的方差膨胀因子(VIF)均小于 4,证明本文的计量模型不存在变量间显著相关的问题。然后根据本文的计量模型和在创业板首发上市的 725 家财务数据,来验证本文提出的假设是否成立。

表 5.1 是本文的描述性分析结果,我们通过分别对各变量的描述性分析结果进行解释说明,来对本文的模型做更全方面的介绍。

表 5.1 描述性分析结果

关于本文的解释变量——审计费用(FEE),在创业板 IPO 的公司中,审计费用的自然对数的均值为 13.2,标准差为 0.5,最大值为 14.63,最小值为 12.35,说明在创业板中进行 IPO 的各家公司,审计费用虽有差距,但是相差较小。

...........................

六、对策建议、不足及展望

(二)不足及展望

本文可能会因为本人的知识水平和时间的限制,出现考虑不足、实证数据的缺陷。根据本文的不足提出了对以后研究的展望,具体如下:

首先在本文截稿时,创业板上市公司 2020 年的年度财务报告大多没有披露,所以仅选择了在创业板 2009 年——2019 年首发上市的公司,作为本文实证研究的数据,没有完全涵盖创业板开板以来在审批制下上市的所有公司。所以在之后的研究中,学者可以将所有在审批制下 IPO 的公司做总结,对注册制下上市的公司起到一定的作用。

其次对于本文解释变量的选择,审计质量是一个不能直接量化的变量,本文根据预先进行的实证研究结果,仅选用了审计费用来代替审计质量,并且仅用审计费用的自然对数来计量审计费用。对于之后的研究,学者可以选择多种因素综合计量审计费用来进行实证研究。对于本文的调节变量,选取的是防御性距离指标计量管理层的风险偏好,在研究中还存在大量使用主成分分析法计量下的管理层的风险偏好,学者在之后的研究中可以选择这种方式进行研究。

最后在实证研究中,没有根据不同行业来分类进行研究,对不同行业的特点没有加以考虑。在以后的研究中,可以对创业板分行业进行审计质量与盈余管理两者关系的研究。

参考文献(略)