审计论文:本文从自由现金流量、长期负债和审计费用之间的关系进行了相互分析,对他们之间的关系做了一系列描述和相关比较,最终目的是为了能让审计研究课题达到一个新境界。

审计领域最重要的研究课题之一就是关于审计师的选择以及审计费用的决定因素。这些研究的共同理论基础是认为审计本身是一种公司治理方式,用于降低信息不对称程度和代理成本。从会计师服务需求的角度来看,正是出于降低代理成本和信息不对称的要求,公司才会选择高质量的会计师事务所(如“四大”);从审计服务供给的角度而言,高的代理成本导致了更高的审计风险,因此高质量的会计师事务所会使用更多的审计测试程序,耗费更多的审计资源,因此会要求更高的审计费用。高质量的审计服务是解决契约问题的一种有效方式。

Jensen(1986)将自由现金流量定义为公司中除了投入到 NPV为正的项目以外的超额现金,认为自由现金流量是代理问题的产生原因之一。Jensen(1989)认为,公司中过多的自由现金流量会导致管理层寻求与股东利益相违背的目标,如在职消费等。基于自身利益考虑,管理层必然倾向于将自由现金流量用于企业扩张策略,而这种扩张往往表现为盲目投资或非理性投资,会损害到股东的利益。于是,在公司决策中,股东和管理层的利益冲突会表现在自由现金流量的支配上,而且股东和管理层在支付政策上的冲突会随着企业内部自由现金流量的增加而愈演愈烈,代理问题由此产生。

本文使用我国证券市场中2001~2005年经“四大”审计的制造业上市公司数据,对自由现金流量、长期负债和审计费用之间的关系进行了实证检验。结果表明,公司内部自由现金流量越多,审计费用就越高。更重要的是,自由现金流量与审计费用之间的关系受债务控制效应的影响,长期负债能够起到对自由现金流量的控制作用,从而能够降低代理成本和审计费用,这一结论表明长期负债作为一种公司治理机制能够在特定的条件下起作用。

一、假说的建立

Jensen(1986,1989)认为,低成长性的公司如果保留过多的自由现金流量就会产生代理问题,因为此时公司管理层会使用这些自由现金流量从事“毁灭价值的活动”或者“过度投资”。Christie和Zimmerman(1994)的研究表明现金流量多的企业往往有着更高的代理成本,被评估为具有更高的固有风险, 因此在审计质量不变的情况下会产生更高的审计费用。

Jensen(1986)认为,负债能够减少与自由现金流量相关的代理成本。因为债务契约所要求的支付条款能够减少与非价值最大化行为相关的利润操纵活动,从而对管理层违背股东利益的行为加以限制,同时长期债务的持有人对管理当局也有一定的监督作用。因此债务契约降低了企业的代理成本和固有风险,从而降低了审计费用。 #p#分页标题#e#

综上所述,我们提出以下假设:

假设1:在相同条件下,公司的自由现金流量越多,审计师收取的审计费用越高。

假设2:在相同条件下,长期负债比例越高,自由现金流量对审计费用的影响越小。

二、研究设计

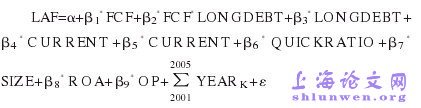

1.回归模型。本文使用OLS回归来进行验证,模型主要来自Simunic(1980)所使用的控制变量和衡量办法,这与大部分关于审计费用的研究相同。模型如下: 上式中,LONGDEBT代表公司的长期负债比率; CURRENT代表公司的流动比率;QUICKRATIO代表速动比率,我们预期为负;SIZE代表公司规模,使用总资产的自然对数衡量,按照Simunic(1980)的结论,我们预期其值为正; ROA为公司的资产报酬率,代表盈利能力;OP代表审计意见的虚拟变量,如果是非标准无保留意见则取0,否则取1,如果企业存在审计意见购买的情形,则系数会为负,而在审计质量较高的情况下,为出示非标准审计意见,审计师在审计过程中将花费更多的资源以寻找更多的审计证据,那么系数将为正; YEAR代表年度的虚拟变量,因为本文共使用5年数据,所以共有4个年度变量。

针对假设1的主要研究变量是FCF,针对假设2的主要研究变量是交叉变量FCF*LONGDEBT。因变量LAF代表审计费用,使用报表披露的审计费用的自然对数加以衡量;自变量FCF代表自由现金流量,本文使用 lang等(1991)的方法加以衡量:

FCF=(INC-TAX-INTEXP-PREDIV-ORDIV)/BA。其中:INC代表折旧前的营业利润;TAX代表所得税; INTEXP代表利息支出;PREDIV代表优先股股利;ORDIV代表普通股股利;BA代表前一年度的总资产。本文在稳健性检验中还考虑了Lehn和Poulsen(1989)的做法,使用了公式FCF= (INC-TAX-INTEXP-PREDIV-ORDIV)/BEQ,其中BEQ 代表前一年度的净资产。根据前文假设,我们预期FCF变量的系数为正。

FCF*LONGDEBT表示自由现金流量和长期负债的交叉乘积,假设2的主要测试变量,预测显著为负。根据假设2,长期负债具有控制效应,能够抑制自由现金流量带来的代理成本, 所以企业的长期负债比例越高,自由现金流量对审计费用的影响越小。

2.数据。本文所使用的财务数据来自于wind数据库。本文选取研究期间为2001~2005年。因为会计师事务所之间的审计质量、声誉具有较大差别,而这些差别对审计收费的影响较大,为排除这些因素的影响,我们使用Gul和Tsu(l1998)的方法,只取被“四大”审计过的特定行业的上市公司为样本。因为2001年后安达信事务所不再执业,所以本文样本中剔除了 2001年被安达信华强会计师事务所审计过的企业。Jensen (1986)研究自由现金流量的一个重要前提是成长性较低的企业的自由现金流量所带来的代理成本较高,那么自由现金流量所导致的代理成本就可能和成长性和行业因素相关。为控制这一因素的影响,本文在“四大”审计的企业中只选取制造业上市公司进行实证分析。同时本文将数据库中缺失的审计费用等数据通过查阅年报加以补齐。本文最终共得到样本公司226个。 #p#分页标题#e#

三、实证检验结果

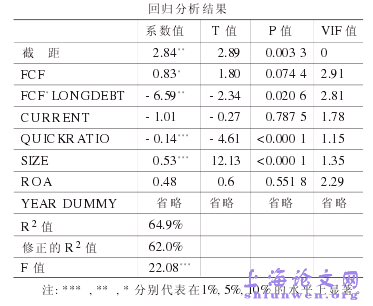

本文运用OLS回归对上述假设进行了实证检验,结果见下图:

1.上表回归结果中R2值达到62%,与国外审计收费相关研究的回归结果解释力相类似。而国内的审计收费相关研究使用相同的模型,以所有公司为样本进行回归分析,所取得的 R2值约为35%(刘斌等,2003),这一结果表明国内会计师事务所的收费决定因素与“四大”可能有所不同,因此本文的研究单独以经“四大”审计的上市公司为样本,能够较好地控制声誉、审计质量等对审计费用的影响,提高检验的功效,同时较高的R2值表明本文较少存在变量遗漏的问题。

2.回归结果表明本文的主要研究变量———自由现金流量(FCF)与公司的审计费用显著正相关。这一结果与本文的假设1相符,公司的自由现金流量越多,因自由现金流量而产生的代理成本越高,在相同的审计风险水平下审计人员就需要花费更多的审计资源,因此会收取更高的审计费用。

3.回归结果发现自由现金流量与长期债务交叉系数 (FCF*LONGDEBT)显著为负。这一结果表明,尽管自由现金流量导致的代理成本与审计费用具有显著的正相关关系,但这一关系会受债务的控制效应影响而减弱,长期负债越多,自由现金流量对审计费用的影响越小,也即本文的假设2得到了验证。本文的这一结论与Gul和Tsu(l1998)一致。

回归结果中非标准审计意见与审计费用正相关,这表明被“四大”审计的公司中较少存在审计意见购买的现象“,四大”保持了较好的审计质量,在审计过程中将花费更多的资源去寻求更多证据以出示非标准审计意见。

本文的其余控制变量中公司的速动比率显著为负,表明公司的流动比率越好,公司的财务风险越低,从而审计的固有风险越低,审计人员会花费较少的审计资源。SIZE与企业的复杂程度相关,回归结果与同类研究结果相似,表明公司的资产规模越大,所花费的审计费用越高。本文中各变量的VIF值均小于10,表明本文回归分析中不存在多重共线性的问题。综上所述,本文的假设得到了验证。

四、结论

本文的分析结果表明,公司较大的自由现金流量带来了较高的代理成本,从而产生的较高的审计费用;但长期负债具有负债控制效应,能够降低自由现金流量带来的代理成本,从而降低企业的审计费用。

本文的回归分析中R2值与国外的研究相近。这表明“四大”在我国证券市场中的审计#p#分页标题#e#审计论文收费的决定因素与国外并无太大差异。但国内的其他研究表明,这些因素对于国内事务所的收费行为解释力较低,大约只有35%。这一解释力的差异表明国内事务所的收费行为可能受一些我国特有的制度因素的影响,这可能是我国审计收费研究的未来方向之一。本文仍然存在部分局限,将在未来的研究中逐步加以改进。

主要参考文献

1.韩厚军,周生春.中国证券市场会计师报酬研究———上市公司实证数据分析.管理世界,2002;2

2.刘斌,叶建中,廖莹毅.我国上市公司审计收费影响因素的实证研究2003;1