第一章 绪论

1.2 文献综述

1.2.1 科技金融理论研究

(1)科技金融的内涵及相互关系

目前,国外对“科技金融”并没有统一定义,大多文献探讨科技和金融两者之间相互关系。约瑟夫·熊彼特(1911)[1]最早论述金融发展与创新之间的关系,明确指出创新是经济发展的根本动力,只有将科技发明投入生产,继而转化为商业活动,为企业带来效益才是真正的创新,且一个成熟的银行以及其他金融机构有能力发掘企业创新的生产价值并为其提供金融服务。King Robert G(1993)[2]通过研究商业银行这一微观主体对科技创新的融资活动,分析这一过程对创新的影响,并指出科技与金融的融合,就在于银行等金融机构为相关企业的创新活动提供金融服务,为其带来金融资本的支持,促进经济增长的主要动力在于金融与技术创新的结合。Bencivenga 和 Smith(1995)[3]通过研究发现,研发周期与交易成本是经济系统投资技术创新考虑的主要因素。如果交易成本相对较高时,金融市场偏好于研发周期短的技术。金融市场效率直接影响创新技术的投资与否,当效率提高时,市场才会选择研发周期较长的创新技术。Perez(2002)[4]指出金融资本对技术创新具有重要作用,且在支持技术创新过程中具有灵活性。当技术创新处于向上阶段,金融资本便快速投入技术创新以此获得高额利润;当其处于向下阶段逐渐衰退时,金融资本则会将资金从中流出。同时,他指出科技革命带动经济发展,金融助力经济增长,科技金融与经济发展之间相互促进、相互影响。Zetsche 等(2018)[5]认为科技金融具有更大的包容性,其服务于科技创新,为中小微企带来融资支持,降低了交易成本。

国外学者多数以科技金融构成要素的单一主体为具体研究对象,主要集中在银行及政府机构等科技金融主体对技术创新的影响。Blank 和 Stigler(1957)[12]研究政府投入对不同规模企业技术创新的作用效果,研究发现政府投入对不同规模企业的技术创新具有异质性,政府投入对规模越大的企业,产生的正向作用越明显。Tadesse(2002)[13]通过对市场导向程度与企业绩效之间的关系研究,并论述了不同金融结构的区域异质性。研究发现在金融业发达的国家,以市场为导向的金融体系占据主导地位,相较之下,银行导向型金融制度不占据优势;相反,在金融体系不完善的国家,银行导向型金融占据主导地位,支持技术创新更具有优势。Benfratello 等(2008)[14]研究了银行业的快速发展及市场宽松制度对企业创新的影响。研究发现银行业的迅速发展,运用较为宽松的金融制度对企业创新具有很大影响,尤其对依赖于外部融资的企业,提高了其创新积极性,增加科技产出的可能性。与 Benfratello 的研究结论不同,Rajan (1992)[15]则认为银行对融资对象的知情权使得其可以做出灵活的财务决策,所以银行提供资源的有偿性会对企业创新具有抑制作用。Weinstein 和 Yafeh(1998)[16]则认为银行对科技创新有一定的限制性,对于企业投资高风险高利润的项目并不支持,当进入资本市场的渠道受到限制时,密切的银企关系增加了借贷公司的资本可用性,但不会影响盈利能力,带来更高的收益。

............................

第三章 发展现状

3.1 科技金融投入现状

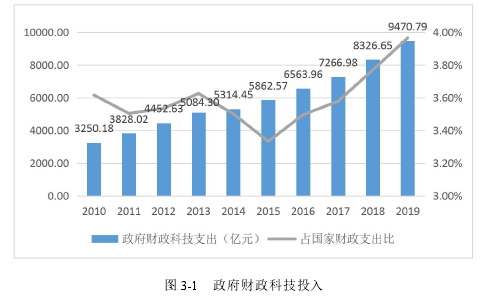

根据运行机制与投入目标的不同,科技金融可以划分为公共科技金融与市场科技金融两大部分。公共科技金融以政府为主体,通过财政科技支出、创设专项基金等方式支持企业创新,并制定金融政策引导科技金融资金流向,弥补科技金融市场失灵,具有一定的公共属性。

公共科技金融对高技术产业的研发项目、创新活动做出基础性投入,对金融资本具有引导性作用。由于政府资源具有一定的公共属性,对盈利性要求较为宽松,主要注重项目可持续性与投入产出效率。本文根据数据的可获得性,以政府财政科技投入为变量研究公共科技金融;市场科技金融主要以银行等市场主体为主,为科创型企业提供资金支持与金融服务,其目标在于通过投资创新项目进而获得高额收益。从企业的生命周期来说,市场科技金融更加倾向于投资处于上升期与成熟期的企业项目,通过对比创新项目预期风险与收益,筛选优质项目以获得投资报酬最大化,形成良好的投融资循环。

其中,本章图表数据来源于 Wind 数据库与《中国高技术产业统计年鉴》等统计年鉴。

3.1.1 政府财政科技投入

图 3-1 政府财政科技投入

第五章 实证分析

5.1 变量选取和样本数据

5.1.1 变量选取被解释变量为高技术产业创新能力。本文通过熵权 TOPSIS 方法综合评价高技术产业创新能力,评价 C 值越高,表明高技术产业创新能力越好。本章则直接引用第四章测算的创新能力结果做实证分析。

核心解释变量为科技金融投入。本文以投入资金来源的不同,将科技金融投入划分为以下四类。由于数据可获得性限制,参考前人选取的变量研究,部分指标选择用替代变量定义。

财政科技投入(Gov)选用地方财政支出中科技支出占比反映公共科技金融投入力度。政府对创新活动的支持除了财政资金投入以外,还有对科技型企业的税收优惠及导向性政策等。其中以财政科技支出为主要的形式支持科技创新,选取该指标具有代表性,充分反映出政府对科技投入力度。

银行科技贷款(Bank)采用商业银行贷款余额除以当地 GDP 中计算。对于该项指标的选取测算,从理论上来讲应选取科技贷款余额才能充分反映银行科技贷款的情况,但由于各省银行科技贷款数据自 2009 年起缺失,无法获取具体数值。故本文参考杜江(2017)[34]和李瑞晶(2017)[50]选用地区商业银行贷款余额在当地 GDP 中的占比反映银行信贷投入力度。贷款余额很大程度上反映了银行资产业务规模,理论上来说银行贷款余额越多,各项贷款数额相应地越多,投入科技企业的贷款基数相应地就越大。所以选取银行贷款余额作为替代变量一定程度上能反映当地科技贷款情况,同时除以地区 GDP 则充分考虑了不同地区经济发展水平不同,弥补了各省银行贷款情况无法横向对比的缺陷。

............................

5.2 模型构建

本部分利用所构建的模型,实证检验前文所提出的假设 1 至假设 5。在本部分以全样本数据为基础,利用 Stata16 进行模型处理,回归结果如表 5-4 所示。其中,FE 一栏表示固定效应模型回归结果,RE 一列表示随机效应模型回归结果。根据 Hausman 检验结果 P=0 显示,本文应选择使用固定效应模型,根据回归结果,将对变量的回归系数和显著性水平做出说明。

从核心解释变量来看,科技金融投入对高技术产业创新能力的作用有明显的差异。理论上来讲,科技金融投入科技创新,为其带来资金资源,均应该有正向促进作用,但是从实证检验结果来看并非如此。政府财政科技投入(Gov)、银行科技贷款(Bank)和创业风险投资(VC)验证了原假设,表明这些主体投入对高技术产业创新能力有显著的正向提升效果,其中银行科技贷款(Bank)对其影响相对胶乳,而资本市场(ETF)对其却具有显著的抑制作用,拒绝了原假设 4。

具体来看,政府财政科技投入(Gov)作为政策性科技金融,其公共服务属性在提高社会创新能力水平上具有十分重要的作用。同时,科技创新活动与其他生产经营活动不同,无法为企业带来即时效益,此时政府的资金供给导向作用便十分重要,引导市场资本注入。十八大以来,我国对创新的投入力度不断加大,高技术产业作为科技创新的主要主体,其 R&D 内部资金支出中财政科技投入占据很大比重,对发展科技创新给予高额资金支持,一定程度上解决了企业创新外生动力不足的问题;银行科技贷款(Bank)对提升高技术产业创新能力具有正向作用,但是相比其他主体的显著性较小,对其影响有限。这是由于银行对风险的管控严格,信贷条件较高。而高技术产业的研发创新风险高投入大,银行会出现惜贷的状况,所以银行贷款难以满足高技术产业科技创新的融资需求,因此银行对高技术产业创新能力具有促进作用但是影响较小;创业风险投资(VC)对高技术产业创新能力提升具有显著的促进作用。

金融科技论文

第六章 研究结论及对策建议

6.1 研究结论

本文以科技金融投入为视角,根据资金来源的渠道不同,将科技金融投入划分为政府财政科技投入、银行科技贷款、创业风险投资和资本市场融资。以高技术产业为样本,分析不同科技金融投入对提升其创新能力的不同影响。通过运用固定效应模型,并以系统 GMM 模型做稳健性检验,实证分析了科技金融投入对其创新能力影响的差异性。同时考虑到我国地区间经济发展水平差异大,根据我国统计局划分的四大经济区域,对四个地区的分样本做了区域异质性分析。

研究结果表明,不同科技金融投入对高技术产业创新能力的影响不同。以政府为主体的公共科技金融为高技术企业科技创新发挥了主导作用,同时以供给引导作用机制引导市场的资金流向;市场科技金融主体整体上对高技术产业创新能力具有促进效果但是影响程度与正负作用有所不同。具体来看,政府财政科技投入和创业风险投资对创新能力的提升具有显著的促进效果,创业风险投资对其影响最大。其次,银行科技贷款一定程度上提升了高技术产业创新能力,但其显著性和影响系数并不高,这也表明银行贷款对提升高技术产业创新能力的传导路径未充分发挥作用。究其原因,主要由于高技术产业中小企业十分活跃,但高技术小企业资产规模小,运作资源能力弱,再加上银行的风险管控会出现对科技型小企业“惜贷”的状况,故对其创新能力的提升影响效果有限,但是也发挥着不可或缺的作用。另外与原假设不同的是,资本市场对高技术产业创新能力具有显著的抑制性。一方面由于多层次资本市场不够成熟,难以满足高技术产业中小科技型融资缺口,另一方面融资渠道不断拓宽,诸如金融科技的兴起,催生互联网金融等新型金融业态,为中小企业甚至个人提供了较为便捷的融资渠道。因此,加快构建多层次资本市场,完善已有市场体系,特别对于中低层次资本市场建设要加快步伐,满足不同层次的投融资需求,才能更好地为高技术产业科技创新提供融资支持,推动科技创新,提升企业创新能力。

参考文献(略)