1 引言

1.1 研究的背景及意义

在我国近 20 年的内地资本市场中,有关上市公司大股东及控制人,即关联方侵占上市公司款项的事件屡屡频发。这是长期存在于我国证券市场中的一个突出问题。究其根源,主要是在我国的资本市场中,上市公司基本上都不外乎是大企业、大集团的子公司或者关联公司,控股股东及其关联方与上市公司之间存在大量的关联交易。创业板退市新规自 2012 年 5 月 1 日起开始施行,其中一项新增的内容规定,近三年内累计收到来自深交所的三次公开谴责,则面临着退市的局面。本文案例中的振东制药上市公司正是因存在关联方资金占用严重违规行为而成为创业板第一起被公开谴责的公司,深交所对振东制药及其董事长、实际控制人李安平给予公开谴责处分,振东制药也因此步入退市“高危股”之列。然而,面对这种占款案例时,人们往往寄希望于政府颁布的法律法规,聚焦于外部监管的程度与手段却忘记上市公司自身的改革与治理。对上市公司年报进行的统计分析表明,伴随着外部监管、控制的力度不断加大,近几年的上市公司关联方占款的现象却没有得到明显的改善,相反,从银广夏、亚星化学、紫光古汉、美达股份及绿大地等人人皆知的财务造假案例来看,上市公司关联方占款问题不降反升。面对这样的现象,我们需要思考除了需要加强外部监管及控制的手段以外,从内部角度分析关联方占款问题是否可以帮助有效减少有关案例的出现。文章中所指出的上市公司关联方占款的含义是指大股东及控制人,即关联方占用上市公司资产的现象。之所以出现这种情况,就在于一些上市公司的控制人将上市公司的资产看作他自己私有的资产,想怎么样就怎么样。这也从另一个侧面反映了上市公司的诚信度很低,公司治理很差。在此情况下,股市要正常发展的可能性是不存在的。同时,无论是企业的内部治理还是外部治理都未达到真正的和谐。具体举例来看,在企业的内部,公司没有一项健全的法人治理措施。而在企业外部治理中也存在大量的投机交易、监管缺陷及信息披露漏洞等等现象发生,这些现象的出现使得关联方占款现象得以频发。显而易见,对证券市场的健康稳定来说,关联方占用上市公司资产极度限制了我国上市公司持续稳定健康发展。

.......

1.2 文献综述

关联方占款的含义为上市公司大股东、控制人或其他关联方占用上市公司资产的现象。上市公司的大股东或者主要控制人通过非公允的关联交易来对上市公司进行“隧道挖掘”。约翰逊等人通过研究分析得出,股权的过于集中会显著增强大股东的控制能力,继而容易诱发自利行为,进而形成所谓的上市公司“掏空”行为。在我国,为了规范关联方交易和保护投资者的利益,证监会于 2003 年开始要求上市公司控股股东偿还其占用上市公司资金的专项治理行动,并且出台了一系列的法律规范。本文通过收集整理国内外相关研究文献,由问题的提出、成因分析及对策的顺序梳理关于给予公司治理对关联方占款研究的可行性。“掏空”理论是在 2000 年由 Johnson、La Porta,Lapez-de Silames 等人提出的一个概念。“掏空”一词原指通过隐蔽的地下通道对资产进行转移的行为。约翰逊等人将其定义为企业的大股东或者控制者将企业的资产和利润转移到自己手中的各种行为。同时他们将这种行为归为合法和非合法的两种行为。然而无论是合法还是非合法,这种行为通常会造成大股东对中小股东的利益侵犯。他们还指出,在大多数国家的上市公司中,其中主要的代理问题早已不是 1976 年 Jensen和 Meckling 所提出并证明的公司股东与经理之间的冲突,而是转为企业内部掌握控制权的大股东与外部中小股东之间的利益冲突。两者的冲突很大程度上会造成公司价值的降低。它形成了一种更加严重的代理问题。随着这项观点的提出,1990 年以后的有关公司治理中委托代理问题的研究开始由企业内部股东与经理的冲突转移到大小股东这一代理冲突上来。随后,在 2002 年,LLSV 针对大股东的掏空行为,进行了研究,这项著名的模型化研究结论为之后的国内外学者的进一步研究提供了一个逻辑起点和基本框架。

.........

2 上市公司关联方占款的理论概述

2.1 关联方占款的基本概述

关联方占款的含义是指上市公司大股东或者其他关联方占用上市公司资金的现象,此类现象由来已久并且关联方占用的资金通常金额较大。近年来财务造假案例层出不穷,而其中多数是以关联方占款的方式进行财务舞弊。由此表明,上市公司关联方占款现象在我国并没有明显的改观。我国在《企业会计准则》中将关联交易定义为关联方之间转移资源或义务的行为且不论其是否收取价款。我国上市公司中关联企业占绝大数、大股东占用公司资产的情况屡禁不止。上市公司的款项被关联方占用,它加剧了上市公司的隐含风险,使投资者面临巨大的投资风险,严重影响上市公司的实际财务质量。我国上市公司的特殊性来源于其成立上市大多由国有企业改制而来,其特殊性造成我国上市公司与其其母、子公司、兄弟公司、联营公司、附属公司等关联公司之间具有不可隔断的关系,这种状况为关联交易创造了条件。上市公司难以避免的都存在联系紧密的关联交易,如购销、租赁、担保等等交易。关联交易产生的利润能为上市公司创造明显的业绩贡献,因而上市公司利用非公允的关联交易来调整公司业绩、进行企业改组上市等各种目的早已成为资本市场中主要常见的手段。我国近年来的上市公司关联交易量表现逐年递增,关联方资金占用包括经营性资金占用和非经营性资金占用,关联方交易主要为以下几个方面,而上市公司也通常利用以下几个交易途径达到占款目的。

.........

2.2 关联方占款的行为背景

随着我国证券市场的日益发展,上市公司作为证券市场主要组成也同样得到长足的发展。然而,不和谐因素也随之到来。21 世纪初,大股东控制下的占款问题在我国上市公司里面比较突出,国有企业股权分置改革时也发生过许多国有资产被侵吞的案例。关联方资金占用问题一直是证监会审核过程中高度关注的问题之一。关于规范上市公司关联方交易的法律法规一部接一部,然而,本着“上有政策,下有对策”的理念,我国上市公司关联方占款的方式不断翻新且越来越隐秘,让人防不胜防。我国的上市公司大部分是通过在国有企业中剥离出一些经营性资产业务进而组建上市的,其余的部分则组建为母公司。就目前上市公司的主要控制人的经济性质来说,其主要以国家、民营等其他持股为主体。在我国,国家控股上市公司占全部上市公司的 73.6%,而民营控股上市公司则占 20.96%,是上市公司控股股东的主要组成部分。可见,我国持股主题是以国家为主的大股东。从国有控股和民营控股的占比数和我国上市公司的组建过程及特点可以看出,上市公司即使在改组后也与母公司及关联企业存在着密切的关系,这些密切的往来方便了上市公司控股股东以中小股东的利益为代价,利用大量的关联交易,如关联购销、融资往来以及担保、租赁等方式达到利益的输送,形成关联方占款。

..........

3 振东制药股份有限公司关联方交易资金占用案例介绍..........15

3.1 振东制药股份有限公司概况.....15

3.2 振东制药股份有限公司关联方占款的情况分析............16

3.2.1 非公允性关联方交易............16

3.2.2 关联方占款对公司绩效的影响分析.......... ........19

4 振东制药关联方占款成因......20

4.1 振东制药上市公司存在的问题.......... 20

4.1.1 振东集团频频股权质押............20

4.1.2 隐蔽性强的非公允性关联方交易............ 20

4.1.3 公司治理结构不合理......21

4.2 振东制药股份有限公司关联方占款动因分析.............23

4.2.1 资金链紧张,将子公司和关联方视为提款机....23

4.2.2 误判价格趋势,为抢购原材料等超额预支款项......... 23

4.2.3 占款违规意识淡薄——沿用上市前管理模式....23

5 案例启示.......25

5.1 主要研究结论..........25

5.2 政策建议........ 26

5.3 本文研究不足及未来展望.........27

4 振东制药关联方占款成因

4.1 振东制药上市公司存在的问题

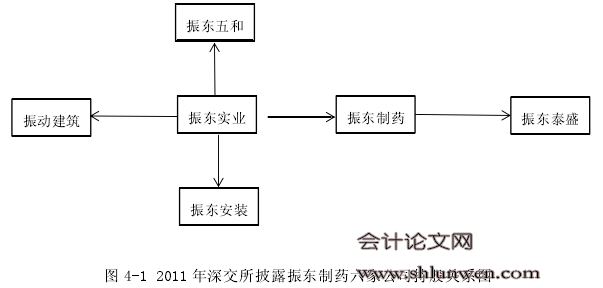

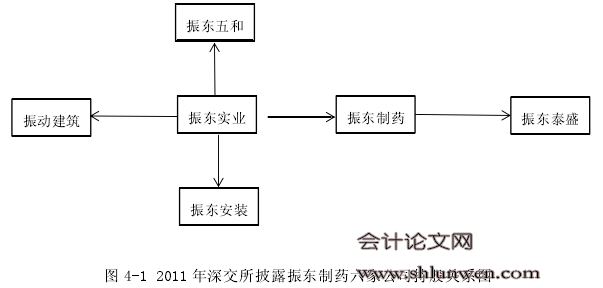

振东集团共持有振东制药 59.08%的股权,是振东制药的实际控制人。根据公告显示,振东集团分别于 2011 年及 2012 年将 2500 万、2587 万、604 股股份质押给晋商银行、中原信托、兴业银行。其中,有 3191 万股来自于振东集团对振东制药的持有股权,占 37.51%。这三次的股权质押都没有披露其贷款的用途和金额。这种控股股东频频质押股权的行为容易使外部投资者担心上市公司的资金链存在问题。此外,上市当年振东制药还两次通过银行授信融资。如图 4-1,振东制药存在多个关联公司,而其控股股东振东实业名下也存在许多子公司,关联企业相互交错,盘枝错节。振东制药的三项关联方占款对象均为控股股东振东实业的全资子公司。他们不可避免的会进行各种关联交易,而案例中所提到的预付款都是在正常交易下发生的,表面上毫无差错。经过公允的交易掩盖下,振东制药多付 647.16 万元的款项竟无人察觉。包括上市公司的高管、股东大会、监事会、董事会及会计师事务所。由此,体现了其极强的隐蔽性。#p#分页标题#e#

........

结论

关联方占款究其根源,即产生他的基本条件就是我国股权结构的不合理——股权集中于大股东手中。大股东通过对上市公司股权的绝对把控,继而获得直接控制上市公司的能力,这种现象为大股东或关联方占款提供可靠的条件。不合理的股权结构还直接影响中小股东在董事会的发言权及参与公司决策和管理的权利。在我国的上市公司中,股权普遍集中在大股东手中,控股股东同时兼任公司高管的现象使得各种机制,如监事会、股东大会、董事会及独立董事形同虚设,难以发挥其真正有效的作用。不合理的股权结构,即“一股独大”结构是造成关联方占款的根源。上市公司治理结构包括股东大会、董事会、监事会及公司高级管理人员。从本文的案例可以看出,在振东制药发生占款行为时,以上的治理机构,如应作为公司权力机构的股东大会、应对公司事务监管并对股东大会负责的监事会和董事会等等完全没有起到它们在上市公司中应起到的作用。可见案例中的振东制药公司治理结构急需完善,且正是其在公司治理结构上的缺陷才造成了关联方占款的形成。我国的股权集中度较高,究其根源来自于我国上市公司的国有制改革上市的特殊性导致的。因此我国“一股独大”现象较为普遍,它导致上市公司控股股东控制着上市公司的治理阶层,使股东大会、董事会、监事会等机构无法形成相互制约的局势,它是造成关联方占款的主要原因。

.........

参考文献(略)