第一部分 案例介绍

1.1 引言

由于大股东和高管是重要的内部人,参与或接近公司的经营决策活动,其交易是自 20世纪 60 年代以来西方研究的热点领域,备受学术界、监管机构及投资界的关注。内部人是否获得了过量的超额收益是内部人交易广泛研究的问题。内部人交易的超额收益研究经常被学术界用来验证强式有效市场假说。当所有公开信息和内幕信息都已反映在股票价格中,该资本市场为强式有效市场,投资者便无法利用内幕信息获利。如果内部人在交易中获取了明显而丰厚的与风险不匹配的超额收益,则该资本市场市场是非强式有效市场,被内部人利用的内幕信息并没有反映在股票价格中。研究发现,内部人会准确预测股价的走势并精准减持股票,减持规避了损失或获取了超额收益。内部人交易包括内部人利用内幕信息从事的内幕交易和利用策略性信息进行的股票交易。内部人是否滥用内幕信息获利有赖于交易监管的宽严程度。研究发现,在交易监管有效性差和信息披露不及时的国家,市场交易的公允性就更加缺乏,内部人利用内幕信息获利会更加普遍。外部投资者可以通过观察内部人的交易行为,获取较好交易时机的信息,进而调整自己的交易策略。 创业板是为了适应创业和创新的需要而设立的新市场,于 2009 年 10 月 23 日正式开板,服务于高科技或高成长性但成立时间短、规模小、业绩不突出的科技型或成长型企业。创业板具有门槛低、风险大、监管严格的特点,是我国多层次资本市场的组成部分。创业板高市盈率和高发行价表明 IPO 估值较高,也隐含了较大的投资风险,高超募资金表明创业板是一个很好地直接融资平台,可以满足科技型或成长型企业经营活动的资金需求。创业板自解禁之后,上市公司高管“扎堆”离职行为已招致多方强烈的不满。伴随着限售股的解禁,创业板市场逐渐步入全流通的时代,创业板上市公司的控股股东和高管通过减持来套现公司上市所带来的财富。创业板上市公司的控股股东和高管择时交易、精准减持股票逐渐成为各投资者关注的焦点之一。

........

1.2 案例背景

近年来,随着全球光伏市场的快速发展,我国光伏产业增长势头迅猛,自 1999 年以来,国内光伏电池的产量年均增长达到 135%,2007 年起超越欧洲、日本,成为世界太阳能电池生产的第一大国,如表 1-1 所示:随着我国光伏扶持政策的频繁发布,以及国内外光伏应用市场的大幅好转,我国光伏产业景气度在经历了 2012-2013 年的大幅下滑后,2014 年重拾上升轨道,年内包括多晶硅料、硅片、电池片以及光伏组件等产品的价格均出现不同幅度的回升。 多晶硅料价格回升最为明显,已经从前期低点 15 美元/Kg 的价格,逐步回升至 19.23美元/Kg 的水平,回升幅度达 33%左右,如图 1-1 所示: 我国硅料产品依赖进口。2012 年 7 月我国商务部发起对产自美国、韩国的进口太阳能级多晶硅的反倾销调查及对原产于美国的进口太阳能级多晶硅反补贴调查,2012 年 11 月商务部公告称将对原产于美国、欧盟及韩国的进口太阳能级多晶硅追溯征收反倾销税,并对原产于美国进口太阳能级多晶硅追溯征收反补贴税,俗称“双反”,这在一定程度上缓解了国内主流多晶硅厂商的压力,但未能从根本上解决我国多晶硅料仍依赖进口的格局。2012 年我国多晶硅进口量为 8.28 万吨,同比增长 28.17%;2013 年进口量虽小幅回落至 8.07万吨,但仍维持在高位;进入 2014 年后,我国多晶硅单月进口量快速攀升,截止 2014 年11 月,我国已进口多晶硅量达 9.30 万吨,较去年同期增长近 30%,如图 1-5 所示:

.......

第二部分 案例分析

2.1 案例分析的目的、意义和基本思路

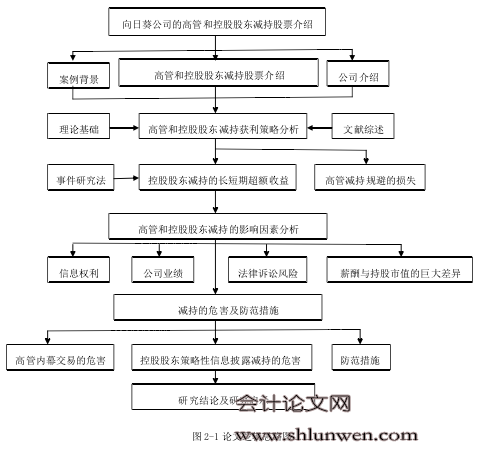

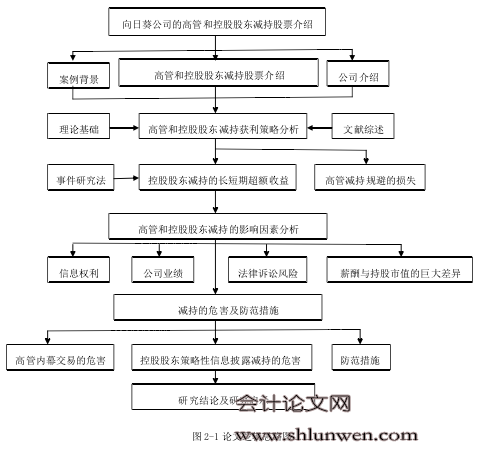

我国大部分的文献是针对我国股权分置改革过程中控股股东增持或减持的研究,对于成立时间尚短的创业板市场来说,对控股股东和高管的交易的对比研究相对缺乏。已有的研究也大多数是从实证分析的角度,探讨控股股东和高管减持的动因及影响因素,并将内部人的交易视为一个整体,检验了内部人交易超常回报的存在性或是从实证研究的角度区分股东的类型来研究大小非减持动因及交易时机的选择,很少有学者针对某一个特定的公司采用案例研究的形式,对向日葵公司的内部人减持股票的不同的获利策略进行研究。本文以向日葵公司为案例公司,将内部人划分开,对比研究了向日葵公司的高管和控股股东减持股票的获利策略,探讨向日葵公司的高管们违规减持股票获取的收益或规避的损失,并创新性的采用事件研究法对控股股东减持信息公告前后 3 个月和 6 个月内的累计超额收益进行计算,研究减持获取的长、短期超额收益,并对内部人减持的动因进行分析,针对内部人减持的危害提出了防范措施,拓展我国内部人交易的研究视角。 论文的研究对于内部人交易的理论研究和实践研究均具有积极意义。从理论意义上来说,本文对比了内部人利用私有信息从事内幕交易的获利策略和利用策略性信息披露进行择时交易的获利策略,对内部人的交易行为与公司信息披露频率及质量进行详细分析,为今后内部人交易的进一步研究提供了理论基础;从实践意义上讲,本文以向日葵公司为案例,对公司的高管和控股股东减持股票的获利策略进行验证,对我国现行法律法规给内部人留下交易的空间提出防范措施,有助于保护我国中小投资者的利益。

.......

2.2 案例分析的理论基础与文献综述

内部人交易是指公司的董事、监事、高级管理人员,以及控股股东在二级市场上买卖公司股票的行为。内部人交易是基于“信息不对称”理论基础而提出的,信息不对称的程度越高,内部人规避的损失或者获取的超额收益就越大。内部人交易自提出便在学术界和实务界饱受争议,我国法律没有完全禁止内部人交易。内部人交易并不等同于内幕交易。证券交易活动中,涉及公司的经营、财务或者对该公司证券的市场价格有重大影响的尚未公开的信息,为内幕信息。内幕信息主要包括重大经营性或非经营性亏损、资产遭受到重大损失、分配股利或者增资的计划等。内幕信息具有价格敏感性,会对股票的价格产生重大影响,内容一般涉及上市公司经营管理、财务状况等。内幕交易是内幕信息的知情人和非法获取内幕信息的人利用内幕信息从事的证券交易活动。证券交易内幕信息的知情人包括发行人的董事、监事、高级管理人员、由于所任公司职务可以获取公司有关内幕信息的人员等。内幕交易严重危害证券市场健康稳定的发展,也大大损害了投资者的利益。内幕交易被各国政府列为严厉监管的违法行为。

........

第二部分 案例分析 .......... 9

2.1 案例分析的目的、意义和基本思路 .... 9

2.1.1 案例分析的目的与意义 .... 9

2.1.2 案例分析的内容与基本思路 .......... 10

2.2 案例分析的理论基础与文献综述 ..... 11

2.3 内部人减持策略研究 ......... 17

2.3.1 内部人减持策略概述 ...... 17

2.3.2 高管的内幕信息利用策略 ...... 17

2.3.3 控股股东的策略性信息披露策略 ........... 21

2.4 内部人减持规避的损失或获取的超额收益 ....... 22

2.5 内部人减持的影响因素分析 ..... 24

2.6 内部人减持股票的危害 ..... 28

2.6.1.高管内幕信息减持的危害 ...... 28

2.6.2 控股股东策略性信息披露减持的危害 ........... 29

2.7 结论与建议 ....... 30

2.6 内部人减持股票的危害

2.6.1. 高管内幕信息减持的危害

向日葵公司高管们利用内幕信息减持向日葵公司的股票使向日葵公司股票交易的其他方失去了享有平等信息的权利,严重损害了证券市场公平、公开、公正的原则。向日葵公司的高管们利用内幕信息减持公司的股票并获取了不正当利益,严重损害了中小投资者的合法利益。由于向日葵公司的高管们的利用内幕信息减持向日葵公司的股票具有欺骗性,这会直接会导致市场其他投资者的心态发生变化,在丧失投资理性的情况下,投机成分增加,且由于投资者失去了对证券市场及相关股票的信任,可能会“用脚投票”退出证券市场,这不利于我国证券市场健康、稳健的发展。 2012 年 6 月 29 日,向日葵公司高管内幕交易的当天,股票收益率高达 9.9747%,而下一个交易日公司股票的收益率就迅速下降至 1.2629%;2012 年 7 月 16 日,向日葵公司向投资者公告高管们减持公司股票的信息,股票的收益率由停牌前的 10%涨停急剧下降至-10.0338%,向日葵公司的高管们在公司股价处于“高位”减持公司的股票,加剧了向日葵公司股价的波动,降低了股票价格的定价效率。因此,对内部交易进行合法的管制、保护投资者的合法利益具有重要的意义。 #p#分页标题#e#

........

结论

本文首先对案例公司即向日葵公司所处的产业进行了简介,并简要介绍了向日葵公司的概况、控股股东、董事、监事及高级管理人员等。通过对向日葵公司的高管和控股股东的股票减持方案介绍,研究高管和控股股东的股票减持策略、减持规避的损失或获取的超额收益、减持的影响因素、危害等。通过上文的分析,我们发现在允许内部人买卖本公司股票的情况下,内部人存在利用内幕信息策略和策略性信息披露策略减持公司的股票,具体研究结果如下所示:

(1)向日葵公司的高管们由于拥有的实际信息权利较小,在向日葵公司重大信息未公开前减持了向日葵公司的股票,其股票减持的策略为利用内幕信息进行内幕交易策略。虽然,我国法律对内幕交易做了相关规定如规定处罚的措施包括行政责任、民事责任和刑事责任,但在实践中,由于内幕交易存在取证困难、隐蔽性强、流动性高等特点,对内幕交易的认定比较困难。对于已经认定的内幕交易,我国对内幕交易处罚相对较轻,多以行政处罚为主。虽然向日葵公司的四名高管在敏感期进行了减持,但只有两名高管受到证监会的内幕交易惩处,且处罚措施均为行政处罚,显然处罚的力度非常轻。由于内幕交易的存在不利于证券市场的运行秩序与效率,损害了其他投资者的利益,已被各国监管机构所禁止。虽然我国法律规定了内幕交易的处罚措施,但实践中仅以行政责任为主的处罚措施并不足以遏制内幕交易的发生。

(2)由于向日葵公司的控股股东吴建龙拥有的实际信息权利较大,能够影响向日葵公司信息披露的频率及质量,使得向日葵公司提前披露好消息或延迟披露坏消息。好消息的披露促使向日葵公司的股价大涨,向日葵公司控股股东吴建龙的股票减持策略为利用策略性信息披露策略。基于事件研究法,通过计算减持公告前后 3 个月和前后 6 个月的超额累计收益,发现无论窗口期的长短,累计超额收益(CAR)在减持前均显著表现为正的收益,在减持后均显著表现为负的收益,这表明向日葵公司的控股股东吴建龙大幅减持向日葵公司的股票取得了超额收益。由于我国法律制度的缺失,对内部人利用策略性信息披露策略减持股票并未做出明确的规定,吴建龙的大规模“套现“被视为是合法的。控股股东机会主义减持公司股票的行为严重打击了中小投资者的信心,对证券市场稳健的发展产生了消极影响。

.........

参考文献(略)