1 引言

1.1 研究背景与意义

很多企业刚开始成立时,由于规模较小,企业的所有权与经营权是完全对应的,企业的所有者同时也负责日常的运营和管理工作。然而企业是不断发展的,所有者的精力和能力将越来越不足以完全担负起管理企业的责任,企业的经营和管理工作由专门委任的职业经理人来完成,在这种状态下的企业是典型的现代企业。在现代企业中,投资者将经营权以契约的形式赋予经理人,但仍然保留所有权,享受经营成果的最后分配;而经理人接受委托进行经营和管理,并依据契约获得报酬,从而产生了委托代理关系。在委托代理关系下,企业的经理人和股东之间往往会存在目标冲突,经理人的目标是提高自身的效用,在企业提供给经理人的报酬收入有限或者存在其他动机时,经理人可能会利用自身的管理权优势获取不良收益,如在职消费1等。而在股东方面,他们的目标是企业的价值实现最大化,从而使自己的财富得到增加,但由于企业的经营权不在自己手中,他们会担心经理人在做经营、融资、投资等决策时,是否会发生在职消费等与企业价值最大化的目标相偏离的行为,并进一步侵害股东的利益。 投资是企业为了获得预期的收益,为某个项目投入资本,并通过一系列的过程,将投入的资本转化为资金、实物资产或其他资产。企业在运营时,投资是一个重要组成部分,企业的发展需要通过投资来实现。因此,投资效率会对企业造成多方面的影响,它会影响企业的盈利能力、是否能够可持续增长、能否将在经营过程中面临的风险保持在可接受的水平以及人们对企业未来经营状况的预期等。由于存在代理关系,使得非效率投资成为当前许多企业需要重视的问题,包括:(1)投资不足,在这种情况下,企业的经理人过于保守,当企业面临较好的投资机会时,可能无法准确的把握,从而降低企业的盈利水平,削弱企业的成长能力;(2)过度投资,过度投资是企业的经理人为了个人的私利,展现出企业在其手中运营时的成长,会盲目的进行投资或扩大企业的规模,甚至对于会减损企业价值的项目也不予以规避,这可能会提高企业面临的风险,最终造成投资者的利益受损。

...........

1.2 研究方法、思路与框架

1.2.1 研究方法

(1)文献归纳与实证研究相结合的方法

首先,对和本文所要研究的内容有联系的文献进行了归纳和述评,了解前人已经得出的学术成果,并发现其中的不足之处或尚未涉及的研究区域,在此基础上形成本文的研究假设。其次,收集和整理了我国中小板上市企业的相关数据,采用对经验数据进行分析的方式,来检验本文的理论假设是否合理。

(2)定性研究与定量研究相结合的方法

首先,本文在前人已有研究成果和相关经济学、管理学理论的基础上,提出了本文的假设,这里采用的是定性研究的方法。其次,本文收集和整理了相关的研究数据,并进行了实证检验,这里采用的是定量研究的方法。最后,对数据上的结论进行了理论上的分析,这里将这两种方法进行了结合。

(3)对比分析法

本文由于研究的需要,对所要研究的数据进行了分组,在此基础上,对比分析中小板企业管理层持股在不同分组样本中对过度投资的作用效果,探讨分组间的差别及其原因。

..........

2 文献综述

2.1 关于过度投资形成原因的文献回顾

国内外学者普遍认为,由两权分离导致的委托代理关系,引发了企业的过度投资,是其产生的根源所在。由于委托代理关系的存在,委托方(股东)和代理方(经理人)的利益和目标存在差异,代理方(经理人)可能会出现私利行为,而私利行为的渠道是过度投资。 关于投资者和经理人之间的代理关系,伯利和米恩斯(Berle and Means,1932)指出,由于两权分离的存在,导致二者的目标不一致,投资者为了保证自己的利益,应当致力于克服这种矛盾,使双方的目标保持一致。詹森和麦克林(Jensen and Meckling,1976)认为,由于委托代理问题的广泛存在,经理人在为企业工作时,所取得的报酬是股东支付的薪酬,无法享受利润的分配,然而却必须分担企业经营不善的风险。因此,当企业进行投资决策时,经理人更多的关注如何取得更多的自身收益,从而使最终的投资决策偏离股东的目标,甚至实施不能够为企业带来价值的投资项目,引发过度投资。斯图尔兹(Stulz,1990)认为,过度投资是代理成本的一种表现形式,在两权分离的情况下,当经理人选择企业的投资项目时,可能会产生所谓的“机会主义”动机,企图通过投资项目谋求自身的利益,过度投资行为因此而产生。马克和克利福德(Mark and Clifford,1995)认为,企业的代理成本与过度投资具有直接的相关性,二者正相关,即代理成本越高,越容易出现过度投资行为。康永和墨菲(Conyon and Murphy,2000)从企业规模的视角进行了研究,并发现企业的规模和经理人的收益正相关,因此为了取得更多的自身利益,经理人会选择能够使企业规模扩张的投资项目,而不考虑该投资项目是否能为企业带来收益。鲍姆等(Baum et al,2010)也支持代理成本导致过度投资的观点,并在研究中结合了外部环境的因素,认为动荡的外部环境会提高企业的代理成本,使投资者所建立的监督机制难以发挥作用,经理人在投资时有更大的可能性进行谋取私利的行为,影响企业的投资效率。

..........

2.2 关于过度投资影响因素的文献回顾

国内外学者几乎均认为,内部治理越完善的企业,对过度投资的约束能力越强,过度投资的程度也越低。部分国内学者进一步研究发现,上市公司的国有性质会削弱这种约束作用。 詹森(Jensen,1986)主张投资者应该采用提高债务水平或进行红利分配等方式,以减少经理人可以使用的用于过度投资的资金,从而缓解或避免过度投资现象。默克和维什尼(Morck and Vishny,1988)认为,股权结构会对过度投资产生影响,对于股权过于集中的企业,出于利益输送的目的,将债权人的利益转移到具有控制权的大股东,企业会倾向于出现过度投资,为了缓解这一现象,可以通过削弱大股东对于企业经营和投资决策的话语权以及完善股东间的监督机制来实现。古格勒和雅图格鲁(Gugler and Yurtoglu,2003)也持相同的观点。哈特(Hart,1995)认为,治理机制存在的作用是为了对企业经理人的行为进行有效的监督,达到缓解代理冲突、以通过建立完善的企业内部治理机制来实现。理查德森(Richardson,2006)也持有类似的观点,同时他还发现,引入独立董事制度可以有效的对过度投资进行约束。劳拉等(Lara et al,2010)认为,公司治理对经理人的约束作用,与企业的会计稳健性之间存在联系,会计上越稳健的公司,公司治理机制所起到的约束作用就越能充分的发挥,从而越不容易发生过度投资。 刘星和曾宏(2002)认为,我国上市公司的投资存在“非理性”的现象,包括经理人过度乐观以及决策不当等造成的超出企业承受能力的“自不量力”型的过度投资、经理人为了谋取私利而进行的“为所欲为”型的非效率投资、股权过于集中以及经理人缺乏独立性而受到控股股东的掣肘导致的“任人宰割”型的投资,并指出造成这种现象的原因是缺乏完善的内部治理。张功富、宋献中(2007)认为,董事会如果能够在公司内部发挥有效的治理作用,将会对投资效率产生积极的影响。张栋等(2008)对股权集中度、内部及外部治理与投资效率之间的关系进行了实证分析,结果显示,股权集中度与过度投资水平为先增后减的“倒 U”型关系,并且国有控股的企业更容易发生过度投资;另外还发现,外部治理对提高企业投资效率的作用优于内部治理。杨兴全等(2010)发现,通过对企业治理环境的优化,可以使过度投资现象得到减轻,但是对于国有企业,这种作用会被削弱。陈旭东和赵洋(2014)认为,为了抑制过度投资,可以通过改变股利分配政策的方式来实现,即向投资者进行利润分配,发放现金股利,而企业的国有属性会使这种抑制作用得到弱化。

.........

3 管理层持股与过度投资关系的理论概述 ......... 15

3.1 相关概念的界定 ...... 15

3.1.1 管理层的界定 ....... 15

3.1.2 管理层持股的界定 ....... 15

3.1.3 过度投资的理论界定 ........... 16

3.1.4 股权性质的界定 ........... 17

3.2 管理层持股与过度投资的基础理论 ...... 18 #p#分页标题#e#

3.3 管理层持股对过度投资的作用机理 ...... 20

3.3.1 管理层持股对代理成本作用的最佳契约论 ....... 20

3.3.2 管理层持股对代理成本作用的管理层权力论 ........... 21

4 管理层持股与过度投资关系的理论分析与假设提出 ..... 23

4.1 中小板企业过度投资原因的理论分析与假设提出 ...... 23

4.2 管理层持股对中小板企业过度投资影响的理论分析与假设提出 ...... 23

4.3 不同股权性质的中小板企业中,管理层持股对过度投资......... 24

5 实证分析 ..... 26

5.1 样本选择和数据来源 ...... 26

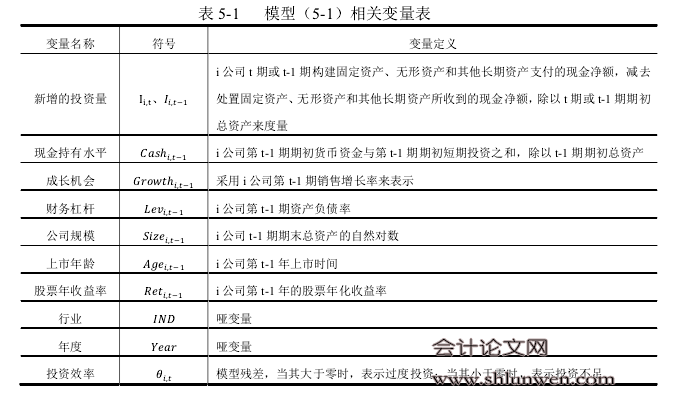

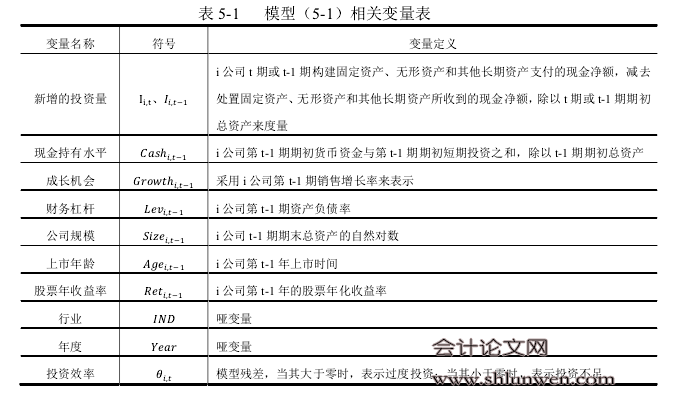

5.2 模型的设计与变量的选择 ...... 26

5.3 中小板企业管理层持股与过度投资关系的实证检验 .......... 29

5 实证分析

5.1 样本选择和数据来源

本文选取 2007—2013 年在我国中小板上市的企业为研究样本,研究管理层持股与过度投资的相关性。为了使所采用的数据具有更高的可信度,本文对研究样本进行如下处理:(1)剔除金融类企业;(2)剔除在 2007—2013 年有 ST 的企业;(3)剔除数据缺失和异常的企业;(4)净资产(股东权益)为负,意味着企业资不抵债,无法正常经营,因此剔除资产总额小于负债总额的企业;(5)剔除包含 H 股、B 股的企业。经过以上筛选,最终得到样本量为 2106 个8。 本文所选取的样本数据均来源于国泰安数据库和 WIND 资讯。本文使用Excel2010 和 SPSS17.0 对数据进行处理和统计分析。 许多西方学者通过分析投资现金的流敏感系数来判断投资过度存在与否,其理论基础是詹森(Jensen,1986)的自由现金流量假说,即投资水平和企业的自由现金流水平具有较强的相关性,过度投资一般会发生在有充足现金流的企业。然而,根据已有研究发现,融资约束因素也会对企业的投资产生相同的效应。由于这种原因,当出现投资现金流的敏感性大于零的情况时,就难以确定是由于自由现金流导致的过度投资,还是由于融资约束导致的投资不足。 沃格特(Vogt,1994)的研究很好的解决了这一问题,他认为应当根据企业的具体情况进行分析,即如果通过实证模型得出的托宾 Q 值小于 l,往往是自由现金流导致的过度投资;相反的,如果通过实证模型得出的托宾 Q 值大于 l,往往是融资约束导致的投资不足;另外,他还认为,现金流和成长能力交乘项的回归系数也可以用来作为判断的标准,当这一系数为负值时,表明是过度投资,否则应当是投资不足。基于这一观点,国内的部分研究也采用了类似的方法。唐雪松等(2007)以 2000—2002 年的我国上市企业为研究样本,采用沃格特(Vogt,1994)的研究方法进行分析,结果表明托宾 Q 值越小的企业越容易表现出过度投资。

..........

结论

本文在代理理论、信息不对称等理论的基础上,以 2007—2013 年我国中小板企业为研究样本,研究管理层持股与过度投资的相关性,经过一系列的实证研究,最终得到以下结论。

(1)我国中小板上市企业普遍存在过度投资行为。本文以理查德森(Richardson,2006)的残差模型来测算我国中小板企业的投资水平,当回归模型的残差大于零时,说明存在过度投资;反之,则说明存在投资不足。结果显示,在全部 2106 家研究样本中,过度投资的样本量为 853 家,所占比例达到了 40.503%,说明过度投资现象较为普遍。

(2)自由现金流是中小板上市企业过度投资的重要来源。实证结果显示,自由现金流越多的中小板企业,越有可能存在过度投资,二者呈显著正相关关系。中小板企业的自由现金流越多,会使管理层“过度自信”,在进行投资决策时忽视投资的风险、收益以及效率,从而导致过度投资。另外,中小板企业的自由现金流越多,也会导致管理层追求自身效用最大化,使自身取得更多收益,从而促使过度投资的发生。因此,为了改善我国中小板企业的投资效率,应当完善对中小板企业自由现金流的管理。

(3)管理层持股能够抑制中小板企业的过度投资行为。从本文实证结果来看,样本企业标准化的管理层数量 MSi,t/?Sizei,t与残差项 Oii,t显著负相关,这说明了在?Sizei,t确定的情况下,管理层持股数量越多,中小板企业越不容易发生过度投资。两权分离的模式下,股东与管理层之间是一种契约式的关系,并且二者之间存在着信息不对称,管理层为了谋取私利,会进行过度投资以使手中的权力得到提升,从而能够更加方便的取得自身利益。这样做的结果是导致股东的利益受损,而股东却难以在短期内发觉管理层的这些私利行为。在这种情况下,投资者应当对管理层采取适当的激励措施,从而尽可能的保障自身的利益。本文认为采用管理层持股的方式,对于缓解代理问题是有效的,并且能够进一步实现抑制过度投资的目的。

.........

参考文献(略)