1 绪论

1.1 选题背景及意义

现金在企业内流动性最强,无论是在企业成立初期、成长期还是成熟期,现金的作用都十分重要。一般地,根据财务管理对企业持有现金目的的划分,可分类为交易、预防及投机性动机三种。交易性动机是为了满足日常的经营管理活动正常进行而持有现金,同时还可以为企业节省外部的融资交易成本;预防性动机是为了防止在突发经济事件时企业无法及时从外部获取所需的现金导致损失发生而持有现金;而投机性动机则是为了满足盈利性项目的投资需求或者投资机会中由于现金短缺形成损失而持有现金。企业持有现金的目的不同会使得企业的现金持有量也会相应的发生波动。关于是交易动机、预防性动机还是投机性动机的作用增大了企业的现金持有量出现波动的可能性,不同的理论有不同的观点。权衡理论的分析表明,企业在现金管理时,总希望保持最优的持有量,此时需要考虑机会成本、交易成本和短缺成本等,并且这些动机同等重要。委托代理理论则认为,委托代理行为导致了代理冲突,管理者会将企业的现金运用到非盈利项目中去,从而伤害了企业所有者的利益,使得矛盾冲突加大,因此还需要考虑代理成本。虽然现金的财务作用十分巨大,但是现金的获利能力通常是最低的,持有过多的现金将会导致企业增大经营成本,甚至导致一系列的非效率行为。相关的研究也显示,我国上市公司的现金持有水平相比其他国家较高,波动性也较大。Dittmar 等(2003)[1]通过搜集相关资料对一些国家和地区的企业现金持有比率进行研究,发现欧美地区国家的比率较低:其中美国为 6.4%、英国为 8.1%;而亚洲地区的国家比率相对较高:其中日本为 15.5%、新加坡为 10.2%、韩国为 8.9%、中国台湾为 11.6%、中国香港为13.1%;另外,代光伦等(2012)[2]的研究发现,平均地,我国上市公司 2003-2008年现金持有水平浮动区间为 18.5%到 21.5%,其波动幅度最高达 3%;说明我国上市公司的现金持有水平明显高于了其他国家和地区,并且波动幅度较大。

.........

1.2 研究方法及内容框架

1.2.1 研究方法

本文将运用规范与实证研究、定性与定量研究相结合的方法,同时参考国内外研究成果,选取我国 A 股制造业上市公司 2007-2013 年的数据作为研究样本进行研究。首先,先探讨现金持有与企业过度投资之间的关系,然后再引入宏观经济因素,探讨宏观经济因素与现金持有的过度投资行为之间的关系。其次,通过构建多元回归方程,运用已搜集整理的数据进行验证,通过对实证结果的分析、对理论推导的结论进行实证检验,并分析宏观经济因素影响下的企业现金持有对过度投资影响的差异。本文利用 CSMAR 国泰安数据库和 Wind 数据库数据,并运用 Eviews6.0 及 SPSS19.0 统计软件进行实证研究。

......

2 国内外文献综述

2.1 过度投资及其影响因素研究

关于企业投资效率的研究,大部分集中在两个方面:一是投资效率的衡量,二是投资效率的影响因素。投资效率的衡量主要从三个角度进行研究:投资支出对投资机会反应的敏感性角度、非效率投资即实际投资额与预期(最优)投资额偏离的角度、投资支出对企业绩效的贡献程度。企业投资效率影响因素的研究也主要从以下几方面进行研究:管理者特征、公司内部环境角度,公司治理结构、财务报告质量、信息质量和审计监督、会计稳健性、资本结构和管理者的薪酬结构;另外也有从外部宏观环境:金融发展、货币政策、法制环境、政府行为、地方政府财政透明度、地方政府质量等角度对投资效率进行研究。由于非效率投资会降低企业价值,因此,企业投资行为影响因素一直是学术界的研究热点。关于非效率投资,研究认为有三方面原因导致投资的非效率。首先,企业的市场价值、产品价格及产出水平会影响企业的投资效率;其次,信息不对称理论赞同是内外部的信息不对称,使得企业存在融资约束,容易出现投资不足现象的说法;代理冲突的存在则使得企业投资效率存在差异,管理者常常出于自利动机,或者片面的追求短期利益,从而产生过度投资。而关于过度投资的研究主要可以分为对过度投资原因、衡量过度投资方法、治理过度投资的方法的研究。

.......

2.2 企业现金持有及其对企业投资的影响研究

目前,现金持有影响因素、现金持有价值影响因素这两方面是关于现金持有研究的重点。国内学者关于现金持有水平和持有价值影响因素的研究,可以按静态研究和动态研究、宏观层面和微观层面研究分成两大类。静态研究又包括宏观和微观两个层面:其中宏观层面主要集中在宏观经济周期、货币政策、财政政策、不确定性条件(金融危机)、行业竞争等方面;微观层面主要集中在代理成本(第一类、第二类)、产权性质、投资效率、多元化、管理者防御、公司治理水平、投资时机选择、信息披露质量等方面。对于动态研究主要集中于影响现金持有的动态调整速度的原因上。陈春华(2013)[31]从政府控制层级角度,分析代理成本和融资约束对现金持有价值的影响,实证分析了当国有上市公司的终极产权不同时,其现金价值的差异。李维安等(2013)[32]从两类代理冲突(管理者与股东之间的代理冲突、国有控股股东与中小股东)角度研究了我国上市公司高额现金持有动机、后果及价值减损的原因,发现我国上市公司整体的高额现金持有均存在着严重折价情况;在国有企业中,由于股东之间的代理冲突降低了企业的现金持有价值,而管理者与股东间的代理冲突并没有能证实对现金持有价值有明显的降低作用,这一研究发现也说明了上市公司高额现金持有能够运用代理理论进行解释。国内外关于现金持有与过度投资之间的研究角度主要集中在从融资约束、管理者防御、产品竞争市场、自由现金流等方面来进行投资时机选择、过度投资的研究。

.......

3 理论基础及研究假设 ....... 14

3.1 相关理论基础 .... 14

3.1.1 委托代理理论........ 14

3.1.2 融资约束理论........ 14

3.1.3 权衡理论..... 15

3.1.4 自由现金流理论...... 15

3.2 研究假设......... 16

4 过度投资的估算与回归分析...... 19

4.1 过度投资模型构建及变量选择 ......... 19

4.2 过度投资模型样本数据来源 .... 21

4.3 过度投资模型实证分析 ......... 21

4.3.1 过度投资模型描述性统计 ..... 21

4.3.2 过度投资模型回归结果 ....... 22

5 现金持有对过度投资影响的实证研究 ......... 24

5.1 假设检验模型设计及变量选择 ......... 24

5.2 假设检验模型的变量描述性统计....... 28

5.3 变量相关性检验......... 29

5.4 现金持有与过度投资模型回归结果分析 ....... 31

5.5 宏观经济因素影响的现金持有过度投资模型回归分析 ....... 32

5.6 本章小结......... 36

5 现金持有对过度投资影响的实证研究

5.1 假设检验模型设计及变量选择

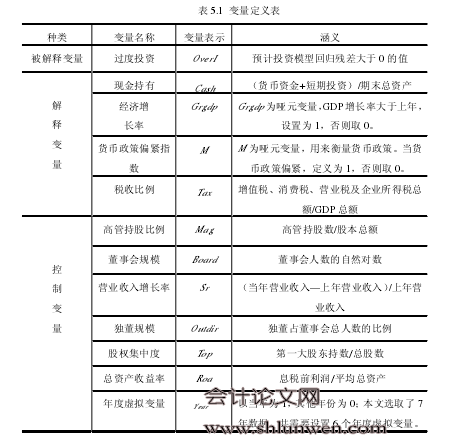

对于现金持有的定义,不同的文献研究对现金持有的界定不同。可以归纳为以下几种定义方式:第一种表示为(经营活动现金净流量-折旧和摊销+RD)/总资产-预期正常的投资额(Richardson(2006)[12],王彦超(2009))[19],这种方法虽然既选取了现金流量表的数据及资产负债表的数据,使得指标较为比较全面,但是与传统意义上的现金持有的度量存在一定的偏差。第二种为货币资金和短期投资之和与总资产之间的比率(杨兴全等(2010)[20],江龙等(2011)[42],肖明等(2013)[45]等),该指标消除了公司规模差异的影响,便于比较企业间现金持有额的差异。第三种现金及现金等价物与总资产减去现金及现金等价物的比率(Opler(1999)[33],辛宇等(2006)[62],孙杰(2013)[59]等)能够反映企业的实际现金持有水平,并且能够消除企业规模的差异,但是会导致某些企业的现金持有量出现比率大于 1的情况。由分析可知,该指标没有统一的计算方法,不同学者观点不同。基于第二种方法使用较为广泛,并且能够消除公司规模差异的影响,因此本文选用第二种方法来衡量现金持有率,即现金持有量(Cash)=货币资金和短期投资之和/总资产。在选择宏观经济因素指标时,主要考虑一下几点:首先该变量能够全面反映宏观经济整体运行状况,能基本反映我国宏观经济情况;变量与研究问题存在相关性;同时数据可收集。基于此,本文选取的主要变量有经济增长率、货币政策偏紧指数、税收比例三个代理变量。

.......

结论

本文在对相关理论及实证进行回顾和总结的基础上,以我国 2007-2013 年的 A 股制造业上市公司为研究对象,通过面板数据并运用固定效应模型实证分析了宏观经济因素对现金持有过度投资的影响程度,并得出以下研究结论:#p#分页标题#e#

一是我国制造业上市公司之间现金持有量的波动较大,最大值达到 0.603,最小值仅为 0.006;此外,2823 个样本数据中有 1304 个样本数据存在过度投资,占总样本量的 46.192%,表明我国制造业上市公司存在大量过度投资行为;在过度投资样本中,均值为 0.083,而最大值为 6.325,进一步说明部分企业过度投资程度较为严重。

二是企业现金持有与过度投资行为存在正相关关系。企业除了正常的经营活动需要持有现金以外,为了应付突发事件及抓住偶然的投资机会也需要持有一定量的现金;企业持有的现金越多,由于管理层的投资谨慎性会降低,使得企业过度投资行为发生的可能性增大。

三是宏观经济增长率增大时,现金持有对过度投资的正影响作用增强。当宏观经济增长率增大时,经济形势良好,投资机会增大,现金的投资意识增强,使这种正相关关系仍然成立,并且这种关系会随着经济增长率的增大而增强,说明在经济形势良好时,企业的投资行为随意性会增大,管理层更容易出现盲目投资的冲动,导致了过度投资行为的发生;而经济形势良好也使得,股东及董事会不太容易判断管理层的投资行为是否得当,从而使过度投资行为更可能发生。因此,企业在经济形势良好时更需要谨慎投资,同时股东及董事会也需要加强对管理层现金管理及投资行为的监管。

............

参考文献(略)