第1章绪论

1.1研究背景

近年来,国内外资本市场上财务丑闻频繁爆发,包括安然、环球通讯、世界通信、施乐、默克制药等国外上市公司的财务造假案件,以及琼民源、三鹿奶粉质量问题、绿大地欺诈上市等国内的违规案件,其背后反映了上市公司内部管理不完善,内部控制体系不健全及信息披露不合理等问题,最终会对资本市场发展造成消极影响。在意识到问题的严重性后,国际市场已将上市公司内部控制信息披露的建立健全作为完善资本市场的当务之急。国内相关监管部门接连颁布《企业内部控制基本规范》、《企业内部控制应用指引》、《企业内部控制评价指引》、企业内部控制审计指引》和《内部控制新框架2013版》等规章,以此来规范我国上市公司内部控制及其信息披露的制度。这一系列的政策法规已成为我国上市公司内部控制制度建设与实施的理论依据和法律保障,意味着我国的内部控制信息披露制度开始逐渐由指导性意见向强制性要求过渡,标志着我国在内部控制制度建设方面迈出了实质性的一步。资本市场成熟的西方国家对内部控制信息披露的起步较早,已形成相对完善的内部控制信息披露制度。与西方国家相比,我国上市公司内部控制信息披露的起步较晚,发展较为缓慢。2011年是我国内部控制信息强制披露的试点年,按照监管部门的规定,参与试点公司被强制要求披露内部控制信息。2012年是我国内部控制规范实施承上启下的一年,上海证券交易所、深圳证券交易所主板上市的所有公司均被强制要求披露内部控制信息。由此可见,我国内部控制信息披露制度正在由指导性意见向强制性要求转变。

………

1. 2研究意义

作为上市公司治理结构中最核心的部分,合理的股权结构有助于改善公司治理结构,提高公司治理水平,降低信息不对称,增强内部控制实施的有效性,进而提高其内部控制信息披露水平。上市公司内部控制信息披露水平较高,有利于外部投资者进行理性决策,保护投资者的根本利益,促进资本市场的健康发展。目前,我国上市公司的股权结构不够合理,直接影响内部控制信息披露水平。在此基础上,本文通过理论与实证结合分析我国上市公司股权结构对内部控制信息披露水平的影响,并根据相关结论,提出优化股权结构,提高内部控制信息披露水平的合理建议。由此可见,本研究在理论和实践上均具有重要意义。目前,关于全面建立上市公司内部控制信息披露体系的理论已经相对完善,部分学者己从公司治理结构的角度对内部控制信息披露水平进行分析,而就从股权结构的角度而言缺乏深入研究,并且得出的结论差异较大。因此,本文从股权结构这一角度出发,在有效市场理论、委托代理理论、信号传递效应、信息不对称以及股权结构、内部控制和内部控制信息披露等理论的基础上,对我国上市公司内部控制信息披露水平进行研究,使得我国内部控制信息披露相关理论更为丰富与完善。另外,通过理论与实证相结合的方法进行研究,可以为理论界学者提供更多来自数据分析方面的参考,使其不断完善和加深内部控制信息披露的理论体系。

……….

第2章国内外相关研究文献综述

2.1国外相关研究

上市公司进行内部控制信息披露的自愿性较低,这与披露成本紧密相关。公司对内部控制的相关信息进行披露,有利于投资者进行合理的投资决策,进而促进企业长远发展,但同时也会产生较大成本。因此,应该最大程度平衡两者之间的关系,以企业利益最大化为目标,将内控信息的披露成本降至最低。Bapal(2006)分析认为,《萨班斯一奧克斯利法案》全面实施之后,在一定程度上可以减少公司管理层粉饰财务报表甚至进行报表舞弊等有损投资者利益,影响企业信誉与未来发展的行为,但是企业将为此付出较高成本。Maria(2008)对企业的内部控制信息披露成本进行了深入研究。该学者在探索企业披露内部控制信息的成本与其内部控制有效性的相关性时,得出企业在披露内部控制信息时需要付出一定的成本,同时与未披露内部控制缺陷的公司相比,披露内部控制有缺陷的公司付出成本更大。J. Efrim. Boritz和PingZhang(2011)通过一系列研究,证明企业的内部控制信息披露具有成本效益。该两位学者运用博弈论经典模型对内部控制自我评价报告、内部控制审计报告与企业管理者薪酬之间的关系进行研究,他们认为企业管理者当局在对内部控制信息进行披露时,会付出一定的成本,同时可能会质疑信息披露成本效益的存在。

…………

2.2国内相关研究

相比之下,我国对于上市公司内部控制信息披露的研究起步晚,但发展较快,相关学者也从不同角度对内部控制信息披露这一问题进行了广泛研究。主要包括以下三个方面:许新霞、王学军(2007)的研究认为,我国内部控制体系存在诸多问题,主要表现在内部控制的目标流于形式、监督主体缺失、内控观念滞后、相关法律制度不健全、报告形式尚未统一等。杨有红、汪藻(2009)以2007年度沪市主板上市公司为研究对象,利用描述性统计分析方法,对样本公司披露的内部控制信息进行统计分析。总结得出我国沪市上市公司在对内部控制信息进行披露的过程中,主要存在以下三个问题有待解决:第一,公司对内部控制信息进行主动披露的意愿不强,缺乏披露动机;第二,虽然部分公司被强制要求披露内部控制信息,但这一规定在实施过程中仍为全面落实;第三,对于上市公司自身的内部控制自我评价报告与第三方对公司内部控制出具的年度审计报告,两者的评价标准缺乏统一性。乔畔,左惟(2010)选取民营企业披露的年度财务报告等相关信息为研究样本,分析得出该类企业的内部控制信息披露水平较低,披露动机不足,未能对企业内部控制信息进行完整准确的披露。同时,该项披露往往流于形式,未能达到利于企业发展的长远目标。吴勘堃(2011)以2006年沪市主板上市的公司为研究对象,对其披露的内部控制信息进行深入分析,自上海证券交易所的内控指引颁布以来,我国上市公司开始对内部控制信息进行不同程度的披露,公司的披露自愿性有了一定提升,披露信息逐渐完善,这使得内部控制信息披露水平有所提升。但在此过程中仍暴露出诸多问题,包括对内部控制强制性披露的执行力度不够,许多公司未按规定披露内部控制自我评价报告和内部控制审计报告,同时两项报告的依据不同,披露信息缺乏实质性内容等。

……….

第3章相关概念解析与研究的理论基础........14

3. 1相关概念解析........14

3.1. 1股权结构的概念........14

3. 1.2内部控制的概念........15

3. 1.3内部控制信息披露........16

3. 2研究旳理论基础........17

3. 3股权结构与内部控制信息披露关系旳分析........20

第4章上市公司股权结构对内部控制信息披露........25

4.1研究假设........25

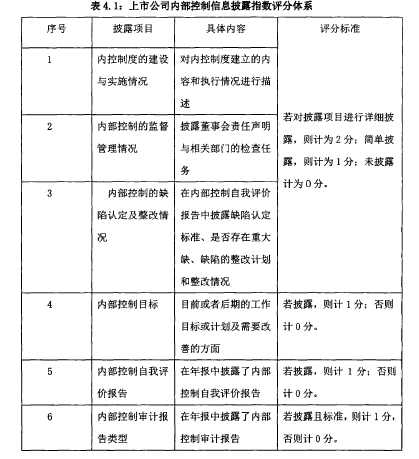

4. 2研究设计........26

4. 3实证结果的分析与检验........31

第5章研究结论及对策建议........40

5.1 结论........40

5. 2对策建议........40

5. 3研究的局限性........42

第4章上市公司股权结构对内部控制信息披露的实证分析

4.1研究假设

本文的研究主要从五个方面入手:国有股比例、管理层持股比例、股权集中度、股权制衡度、机构投资者持股比例。根据前文对股权结构与内部控制信息披露水平之间的关系分析,可以建立以下五个基本假设:国有股股东更多追求的是政治利益,而非企业利润最大化,因此怠于对管理层实施有效监督,这就导致管理层对外披露内部控制信息的动力不足,可能会为了自身利益降低内控信息披露水平。因此,国有股比例高的上市公司,信息透明度低,内部控制信息披露水平往往也会偏低。目前,上市公司倾向于通过股权激励的方式来提高管理层对公司管理的积极性。当管理层持有一定股份,成为公司所有者之后,双方目标趋同可以避免利益冲突的发生,管理层对提高公司治理水平的重视程度不断加深,会选择披露更为完善的内部控制信息,促进公司长远发展。因此,管理层持股份额较大的公司,内部控制信息披露水平更高。

………..

结论

根据本文的理论与实证分析结果,可以得到以下研究结论:

1.我国上市公司的股权结构会对内部控制信息披露水平产生影响。国有股比例、股权集中度与内部控制信息披露水平呈负相关关系,国有股比例越高、股权越集中的上市公司,内部控制信息披露水平越低。股权制衡度、机构投资者持股比例与内部控制信息披露水平呈正相关关系,股权制衡度和机构投资者持股比例越高的公司,内部控制信息的披露会更加充分。#p#分页标题#e#

2.我国上市公司内部控制信息披露水平逐步提高。随着中国资本市场的规范性发展,上市公司开始将完善内部控制信息披露提上重要日程。相关法规规定,在沪深主板上市的公司自2012年起要求强制性披露内部控制评价报告与内部控制审计报告,据前文描述性统计发现,2013年度我国沪市主板上市公司除17家以外,其余公司均对内部控制相关信息进行了不同程度的披露,可见内控信息披露制度正在广泛实施,内部控制信息披露水平也在逐步提高。随着国有股改革的不断深入、股权激励机制的全面实施等,该项披露水平将有更大的进步空间。

3.除了股权结构会影响内部控制信息披露水平外,公司盈利能力、公司规模和独立董事比例也会对我国上市公司内部控制信息披露水平造成影响,盈利能力越强,公司规模越大,独立董事比例越高,其内部控制信息的披露水平越高。

因此,优化股权结构是提高我国上市公司内部控制信息披露水平,充分发挥内部控制信息披露作用的重要途径。

............

参考文献(略)