第 1 章 绪论

1.1 研究背景与研究意义

2008 年,我国证监会发布了《关于修改上市公司现金分红若干规定的决定》,对现金分红做出了强制规定,上市公司分配股利的积极性提高,股利政策作为公司中最重要的财务政策之一,引起了人们的广泛关注。股利政策是指公司董事会或股东大会对发放股利的相关事宜,如公司是否分配股利、分配多少股利、股利分配方式以及股利分配时间等方面的方针策略。股利政策实际上就是公司在发放股利与对收益留存再投资之间的选择。本文涉及的股利政策仅指上市公司对现金股利和股票股利的发放。Williams 早在 1938 年就提出了股利贴现模型,开创了股利理论研究的先河。JohnLintner 在 1956 年首次建立了股利分配的理论模型,对股利分配理论进行了开创性研究。20 世纪 60 年代,美国学者 Milier 和 Modigiiani(1961)提出了著名的“MM 股利无关论”,引发了股利政策研究的热潮。从各种传统的股利政策理论到现代股利政策的信号传递理论、代理成本理论等,西方不同时期的不同学者试图从不同角度解释股利政策,然而,没有一种理论能完整的解释现有的股利现象。一方面,较高的股利能使股东获益增加,增强股东信心,从而使公司股价上升;另一方面,高股利政策会使企业留存收益减少,资本成本上升,最终不利于企业的发展。既然用发放股利的方式向市场传递出公司经营状况良好的信息需要付出较大的成本,那么公司为什么依然热衷于派现?股利政策成为现代财务领域尚未解决的难题之一,1976 年,Black 将股利政策这一难题称为“股利之谜”。

…………

1.2 国内外研究现状

Fama 与 French(2001)发现,从 1978 年到 1999 年分配现金股利的公司比例大幅下降,他们认为下降的原因主要是公司规模减小、利润降低、投资机会增大,即公司的规模、利润以及投资会影响股利政策[1]。Gaver(1993)以 237 家处于成长期的公司和 237 家处于非成长期的公司为样本,研究了公司投资机会与股利政策的关系。结果发现,投资机会多的成长期的公司股利分配率显著低于投资机会少的非成长期公司[2]。Chay 以及 Suh(2008)以 1994——2005 年的数据实证检验了现金流量与股利政策的关系,他们认为,公司的现金流量不确定性越大,公司越倾向于少发股利[3]。吕长江、王克敏(1999)运用因子分析法以及逐步回归分析法实证检验了股利分配的影响因素。他们认为,股利支付水平与公司规模、利润和流动性正向关,股票股利与公司成长性正相关。此外,业绩较差的公司往往不发或少发现金股利转而用股票股利代替[4]。原红旗(2001)采用实证的方法分析了我国上市公司股利政策。研究发现,对于现金股利,公司流动性、公司利润与现金股利正相关,负债水平与现金股利负相关;对于股票股利,负债水平、公司利润与股票股利正相关,股本规模与股票股利负相关[5]。魏刚、蒋义宏(2001)为了研究什么因素会影响上市公司的股利政策,对 168 位上市公司财务主管进行了调查,结论表明,公司盈利能力、现金流量、未来发展机会以及留存收益会影响上市公司的股利支付情况[6]。易颜新、柯大钢与王平心(2008)同样采用问卷调查的方法研究了股利政策的影响因素。研究发现,充足的现金流量是现金股利发放的基础,而公司的利润、留存收益以及公司的扩张计划都影响股票股利的发放[7]。

……….

第 2 章 理论基础与假设提出

2.1 理论基础

19 世纪中期,随着企业的发展与规模的不断扩大,企业需要专业的人才来经营管理,由此产生了职业化的管理人员,企业的所有者委托管理者经营企业,管理者与所有者之间的委托代理关系产生。1932 年,Berle 和 Means 首次提出了现代企业的经营权与所有权相分离,被认为是委托代理理论的起源。委托代理理论认为,由于管理者与所有者之间目标与利益不一致,并且存在信息不对称,会产生代理问题,代理问题会降低企业效率,产生代理成本,代理成本由 Jensen 和 Meckling 在 1976 年提出[47]。由于代理问题的存在,所有者就需要建立一套机制来约束管理者,使管理者按照所有者意志行事。为了约束管理者,一方面,可以对管理者进行激励,增加管理者工作积极性;另一方面可以对管理者进行监督。根据委托代理理论,管理层持股就是缓解代理问题的一种手段,通过管理层持股,将管理者与所有者利益相联系,能降低代理成本,提高公司治理效率。此后,西方许多学者对委托代理理论进行了研究与发展,二十世纪八十年代,学者们发现股利政策能够降低代理成本,提出了股利的代理成本理论。

………..

2.2 研究假设的提出

根据委托代理理论和代理成本理论,管理者和股东之间存在委托代理问题。解决委托代理问题的其中一种方式就是管理层持股,将管理层与股东的利益相联系。通过管理层持股,给予管理层一定剩余索取权,使管理层与股东共同分享收益,管理层既是股东又是管理者,会站在股东的立场上进行决策,减少管理者对股东利益的侵占,迎合股东的需要,提高现金股利的支付水平。高雷、宋顺林(2007)认为,管理层持股能将管理者与股东利益联系起来,促使管理层以公司价值最大化为目标,提高企业绩效[51]。企业绩效提高,公司积累的利润多了,能分配的股利也增多。根据信号传递理论,为了使公司价值提升,管理层持股的公司中也会提高现金股利支付水平,向外界传递出公司经营状况良好、对公司未来的发展充满信心的信号,提高公众对企业的信心,吸引更多的投资者,促使股价上升。此外,在管理层持股的公司中发放现金股利,管理层自身也可以获得分红收益,并且管理层持股比例越高,他们分享的收益就越大,这也是管理层持股的公司中倾向发放现金股利的一个原因。如果管理层不拥有公司的股份,那么管理者创造的所有财富都归股东所有,不论管理者创造多少利润,他们仅仅拥有固定的薪酬,管理者积极性会降低。管理者会利用自身的剩余控制权与信息优势为自身谋利益而损害股东的权益。这种情况下,管理者不愿意将收益返还给股东,更愿意将现金留存,从事对自己有利于的活动。管理者拥有自由现金流一方面可以降低风险,对自己声誉有好处;另一方面管理者可能会进行一些对自身有利却损害股东的活动,侵吞资金。管理层拥有过多的现金流量,会增加道德风险。Jensen(1986)认为,当企业留存现金过多时,企业代理问题更严重。代理成本理论认为,发放股利可以降低代理成本,股东为了降低代理成本,应该促使管理层发放现金股利,减少管理层手中的自由现金流,管理者与股东利益一致时,更可能会发放现金股利。

………..

第 3 章 研究设计.........20

3.1 样本来源....20

3.2 变量定义....20

3.3 建立模型....29

第 4 章 实证研究.........30

4.1 样本公司分配股利情况....30

4.2 描述性统计........31

4.3 Pearson 相关性分析.........33

4.4 回归分析....35

第 5 章 研究结论与政策建议.....43

5.1 研究结论....43

5.2 政策建议....44

第 4 章 实证研究

4.1 样本公司分配股利情况

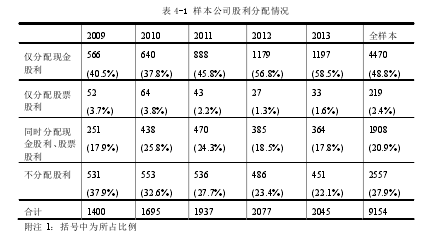

由表 4-1 可以看出,仅分配现金股利的公司逐年增多,2009 年有 40.5%的公司仅分配现金股利,2013 年比例达到 58.5%,现金股利是我国股利分配的主要形式,这与2008 年我国证监会对现金股利的分配进行了修改,强制分配现金股利有关。单独分配股票股利的公司所占比例很小,且总体来看呈减少趋势,大多数分配股票股利的公司同时又分配现金股利,完全用股票股利替代现金股利的公司数量较少。不分配股利的公司比例逐年降低,我国 2009 年有 37.9%的公司不分配股利,到 2013 年,比例仅占 22.1%。由表 4-2 可以看出,尽管仅分配现金股利的公司越来越多,但分配现金股利的金额却减少,说明我国单独分配现金股利的公司数量增加,但分配金额却没有相应提高。与此相反,尽管单独分配股票股利的公司数量减少,但分配额度却逐年增大。同时,本文发现,既分配现金股利又分配股票股利的公司,现金股利与股票股利的发放金额比单独分配现金股利、股票股利的公司反而更大,这意味着,分配现金股利多的公司,往往也会增发股票股利。本文通过对 9154 个样本进行分析发现,不分配股利的公司净资产收益率平均数为 0.01,低于分配现金股利、股票股利和同时分配两种股利的公司,这三类公司净资产收益率平均值分别为 0.1、0.11、0.13。不分配股利的公司资产负债率最高,均值为52.7%,同时分配现金股利、股票股利的公司资产负债率最低,均值为 32.2%。

……….

结论#p#分页标题#e#

本文以 2009——2013 年我国沪深两市 A 股上市公司为样本,在剔除金融保险业和异常数据后,得到 9154 个样本,采用多元线性回归法检验了管理层是否持股、管理层持股比例与现金股利、股票股利的关系,并进一步检验在不同的公司治理水平下,管理层持股比例与现金股利、股票股利的关系,得出以下结论:

(1)与国外主流观点不同,本文认为,管理层持股的公司与管理层不持股的公司相比会多发放现金股利,并且随着管理层持股比例的增加,现金股利的支付水平也上升。这一结论是在我国环境下研究的,与我国大多数学者的研究相符。一方面,管理层持股使管理层与股东利益相挂钩,管理层会减少对股东利益侵占,迎合股东需要多发现金股利。另一方面,管理层为了公司进一步发展,会利用发放现金股利传递出公司良好发展的信号,吸引投资者。总之,管理层持股能使管理者努力工作,提高公司绩效,使公司有动力、有能力多发放发现金股利。

(2)管理层持股的公司中会多发放股票股利,并且随着管理层持股比例的上升,股票股利发放程度也会提高。在我国,投资者对股票股利有较大偏好,为了迎合投资者需要并向市场传递出积极信号,管理层持股的公司中会多发放股票股利。此外,发放股票股利既能够节约资金,又能给予股东回报,具有双重作用。国内外学者大多研究股权激励与股票股利的关系,本文从管理层持股比例的角度出发,得出了管理层持股比例与股票股利正相关的结论。

(3)公司治理对管理层持股比例与现金股利的关系具有促进作用,公司治理水平高的公司中,管理层持股比例的增加更能促进现金股利的发放。公司治理水平高的公司,对管理层的监督更严格,增加管理层持股比例后,管理层会更加卖力的为股东工作,当留存了公司发展所必须的资金后,由于良好的公司治理机制存在以及管理层与股东利益的相关联,剩余的资金管理层既不能侵占,也不会投资于效益低下的项目,最好的方式是发放给股东,增加现金股利发放,并且公司治理水平高的公司,绩效通常较好,公司有能力多发放现金股利。

............

参考文献(略)