第 1 章 绪论

1.1 研究目的与研究意义

盈余管理一直是会计学术领域研究的热点问题之一。近十年来,经济的飞速发展带动了我国中小型民营企业在国内市场的不断崛起,与此同时,我国企业盈余管理的突出问题也在逐步显现,并有愈演愈烈的趋势[1]。上市公司的盈余管理,一方面,有利于提高盈余管理决策的会计信息内容,公司的盈余信息也能反映其经济价值,同时如果采用的会计政策不客观或不适当,就会演变为盈余管理,会计信息质量也会因此受到盈余管理结果的直接影响,不仅影响公司的长远发展,还会造成投资者和其他信息使用者在决策上的重大失误,损害切身利益,造成社会资源的不合理分配,其影响力是显著的[2]。随着国内企业对海外资本市场的了解不断深化,加之中国资本市场的快速发展,上市公司远不能满足一般规模较小的企业筹集资金的需求,民营企业规模一般较小,很难在国内上市[3]。如此,越来越多的企业关注海外市场,特别是近年来企业到海外市场筹集资金已成为一种趋势[4]。由于美国资本市场发展较早,发展相对成熟,分为多个层次且门槛也各不相同,为了满足了各层次的资本需求,越来越多的中小企业选择美国 OTCBB 市场买壳上市融资[5]。鉴于此,本论文选择了国内 CM 公司,用反向收购的方式,成功在美国 OTCBB市场上市。从上市之初的盈余管理分析,到上市后盈余管理的要达到的目的和所采用的手段进行了分析验证后,得出了盈余管理的不切实际导致企业上市后最终失败的结论。CM 公司为了能够满足各方面的上市要求,不顾长期发展,制定各种不切实际的财务指标,仅上市三年就被迫退市。由于企业自身和外部原因的双重影响,CM 公司错失了转板纳斯达克的大好时机,在美国市场上也遭遇了信任危机,是一个很典型的中小企业在国外市场上市失败的案例。

……….

1.2 文献综述

Katherine Schipper(1989)认为盈余管理是获取私人利益的“披露管理”,是管理当局有意图地控制企业对外财务报告的行为[6]。William K Scott(1997)认为盈余管理行为的发生是有条件的,这个条件就是国家法律赋予经营者有权选择不同会计政策[7]。盈余管理是会计政策的选择具有一定经济后果的具体体现[8],盈余管理在法律上虽受公认的会计原则的制约,但管理者为使自身利益最大化,可以灵活选择适合自身发展的会计政策,以达到企业市场价值最大化的经营效果[9]。从以上叙述可以看出,经营者打着合法的旗号,利用会计政策的选择这一手段实现自己的经营目标以及财富目标。美国的 Paul M Healy,James M Wahlen(1999)认为,企业管理当局在财务报告的编制上以及交易进度报告的数字上过多的加之个人情感,改变其他信息决策者的判断,使利益相关者在做出决定的时候会受到会计数据的影响甚至误导[10]。从盈余信息的真实性和盈余管理的合法性角度定义,Goel,Thakor(2003)认为,盈余管理不能反映一个企业的真实水平,盈余管理就是管理层将他们预期的盈余管理效果反映到会计信息报告中去,所以从报表上反映的盈余信息质量都不高[11],即否定了盈余管理,因为盈余管理都是带有欺诈性质的。Marin(2002)等人认为,盈余管理形成的会计信息不是虚假报告,虽然缺乏完全的真实性但也是有其真实的一面的,所以盈余管理是一种介于真实与虚假的一种边缘管理行为[12]。Healy(2000)的观点可以概括为,盈余管理说到底就是对会计数据的管理,但盈余管理不是单纯的会计行为,主要表现为盈余管理对上市公司股价的影响,通过对股价的影响来实现预期的盈余目标[13]。Linda(1998)认为,盈余管理是不同利益相关者之间产生的利益联结,而公司治理结构是用来协调各利益相关者之间利益关系[14]。因此,调整公司治理结构将不可避免的影响公司管理者的盈余管理行为。国外有关盈余管理实证研究重点集中在管理当局倾向于使用可操纵性应计项目。研究人员发现应计项目可以分为两部分:可操纵性应计项目和不可操纵性应计项目,盈余管理的操作基于前者,后者在宏观经济环境和公司信贷政策没有重大变化的前提下,消除企业增长的影响,保持稳定发展[15]。

………

第 2 章 盈余管理的理论概述

2.1 盈余管理的概念及特征

关于盈余管理的定义通常有以下几种:美国会计学家 William K Scott(1997)在他的代表作《Financial Accounting Theory》中认为盈余管理是一种经济后果,具体表现为对会计政策的选择[7]。只要企业有自主选择会计政策的自由,它将不可避免地选择最大化自己的效用或符合会计政策的管理目标,这就是所谓的盈余管理。Scott 所持的观点,主要用于控制会计盈余或利润,是一个典型的经济效益的概念,即盈余管理是会计政策选择所具有的经济后果。Paul M Healy(1999),James M Wahlen(1999)在《盈余管理对会计准则建设的研究与启示》一文中指出:盈余管理可能会影响基于报告数量合同的结果,这样的结果会影响那些基于公司利益相关者决策的经济表现,具体表现为经理人使用专业判断来“改造”财务报告以及交易协议,使各项数据都穿上了美丽的外衣[10]。国内学者也对盈余管理定义发表了各自的观点。秦荣生(2001)认为:盈余管理是指企业应当有自由选择会计政策和会计估计的权利,进而更好地发展企业的市场价值,实现效用最大化[25]。朱红军(2009)认为:盈余管理是公司的管理,公司可以最大限度地发挥自己的效用或市场价值,对会计政策的选择上做出调整公司盈余的行为[26]。陆建桥(1999)阐述的观点是:企业管理人员在会计准则允许的范围内选择适合自己的会计政策,使自己的效用和企业的价值得到最大限度地发挥[17]。本论文对盈余管理的界定:盈余管理是指管理层在会计准则允许的范围内进行盈余调整或操控,或通过重组经营活动或交易达到有效盈余的目的,即这些经营和重组活动的结果是实现运营商的利益最大化和企业价值最大化。

………

2.2 盈余管理的手段

长期股权投资的核算方法分为成本法和权益法,两种会计方法有很大的差异。2006 新会计准则对成本法和权益法的适用范围做出明确规定,并对“重大影响”、“控制”、“共同控制”的概念重新做出解释,规范了会计核算及相关信息的披露。但仍有一些上市公司利用对“重大影响”规定的模糊性来调节利润,达到盈利目的。合并报表的合并范围指的是母公司在编制合并财务报表的时点(即 12 月 31 日)所控制的被投资企业(即子公司)。然而,子公司的报表变化超过一定程度会导致母公司的变化,母公司的会计信息会受到影响。所以母公司利用合并报表的合并范围的变化,通过年度间的买卖来增加或减少子公司,实现母公司变革盈利的目的[28]。还没有完全满足销售确认条件的情况下就确认企业的收入称为提前确认收入,提前确认收入导致的后果是提前确认利润。与提前确认收入类似,为保证利润稳定上升,在企业预期利润减少的情况下,递延收入就是可以延迟确认在报告中的收入。

………..

第 3 章 CM 公司海外买壳上市简介..... 14

3.1 CM 公司海外买壳上市情况简介...... 14

3.2 CM 公司在美国 OTCBB 市场融资可行性分析 ....... 18

第 4 章 CM 公司盈余管理的检验与分析.... 22

4.1 盈余管理验证方法的选择 ....... 22

4.2 CM 公司上市前盈余管理的检验与分析 ........ 23

4.3 CM 公司上市后盈余管理的检验与分析 ........ 25

第 5 章 CM 公司盈余管理的分析与启示.... 28

5.1 CM 公司盈余管理动机分析 ...... 28

5.2 CM 公司上市前的盈余管理手段分析..... 28

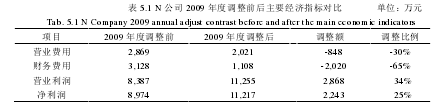

5.3 CM 公司上市后的盈余管理手段分析..... 30

5.4 CM 公司盈余管理效果分析 ...... 31

5.5 CM 公司盈余管理行为的启示 ...36

第 5 章 CM 公司盈余管理的分析与启示

5.1 CM 公司盈余管理动机分析

CM公司作为一个盈利状况良好、运营稳定、有发展潜力的企业,在新的经营环境不熟悉和偶然事件频发的双重压力下,很可能会造成CM公司在国外上市的壳公司利润下滑以及股价下跌,公司管理者可以通过向上或向下的盈余管理向国外市场传递利好信息,稳定股价,消除不利影响,避免公司造成不必要的损失,这是CM公司在上市后的盈余管理动机。但是,CM公司的盈余管理动机的存在很大程度上源自于企业内部监管机制不健全。CM公司管理者的自利思想也促使了盈余管理动机的产生。影响CM公司管理层的盈余预期的因素可以归为两大类:一是盈余预期的参照值;二是盈余预期的风险与成本、竞争环境与压力、管理层的心理等等。它们是开展盈余管理必须考虑的重要因素,也是盈余管理动机产生的条件,因为它们都有可能影响盈余管理的预期效果。为什么已有的业绩会影响盈余管理动机?主要是因为已有的业绩很容易被股东或其他市场参与者作为开展盈余管理的参照值,一旦报告盈余低于那个参照值,企业的市场形象与企业的经营业绩评价都会产生负面影响。根据前面的数据分析可以看出,CM公司的盈余管理动机已经很明显,CM公司在上市前一年,为了让国外的N公司顺利上市,CM公司把优质资产和大量资本注入到N公司,以保证N公司顺利上市,所以CM公司要进行向下的盈余管理,N公司进行向上的盈余管理。待N公司顺利上市后,CM公司为了让N公司的业绩依然保持着向上的趋势,CM公司的盈余管理依然向下,继续对N公司投入资产。同时,CM公司对N公司有着向上的盈余管理,使N公司的财务状况和经营情况都保持着较高的增长,以便达到上市初所预想的效果。由于盈余管理手段有些激进,N公司在上市稳定后各个缺点开始逐渐暴露,企业管理呈现向下的趋势,且下滑幅度明显。这些做法的目的都是为了保证壳公司能够顺利上市,并在上市后能更快的在OTCBB市场站稳脚跟。

…………

结论

论文通过对民营企业 CM 公司在美国 OTCBB 市场买壳上市失败的历程在盈余管理方面进行了详细的介绍和深入的剖析,并得出四点结论。CM 公司作为一个盈利状况良好、运营稳定、有发展潜力的企业,若想在海外市场闯出自己的一片天地首先就是要保证壳公司在美国 OTCBB 市场的成功上市。所以,为了这个目的,CM 公司在上市前一年的资产运作上一定会将大量的优质资产与经营业务倾注到壳公司中,使得壳公司的业绩持续上升,盈余管理向上发展,在本国的CM 公司则对自己采用了向下的盈余管理,最终保证了壳公司的顺利上市。2010 年,壳公司顺利上市后,CM 公司为了达到上市之初的目标,壳公司的业绩必须依然保持着向上的趋势,所以 CM 公司则要继续对壳公司投入资产,使得壳公司经营业绩继续上升,此时 CM 公司呈现向下的盈余管理,CM 公司对壳公司有着向上的盈余管理,壳公司的财务状况和经营情况都保持着较高的增长,达到了上市初所预想的效果。

.....

参考文献(略)