1引言

1.1研究背景与意义

2015年两会出现的最高频率词汇为“发展”和“改革”,而“改革“二字在政府工作报告中共出现了 86次。国企改革中,毋庸置疑,重组合并向来是一项重要议程。十多年来,国有资产监督管理委员会一直致力縮减中央直辖的国企数量,原定目标是截至2010年中央直辖国企数量减少至80-100家,虽然并未达成,但央企的数量己由2003年的近200家缩减至112家,且过去的2014年底至2015年初的几个月中,有三次大规模的大型国有企业合并的消息被确认,是否新一轮的国企合并浪潮即将来临呢?不仅仅是国企并购未来将升温,近年来在一系列兼并重组政策的助推鼓励下,中国企业纷纷选择通过兼并重组的方式,来实现资源配置优化、企业规模扩大、战略转型和产能结构调整。中国并购市场在2013年呈现爆发式增长,交易数量与金额双双冲破历史记录,2014年较2013年又有了进一步的增长。清科研究中心数据显示:2014年中国并购市场共完成交易1929起,较2013年的1232起增长56.57%;涉及交易金额共1184.90亿美元,同比涨幅为27.13%?其中国国内并购完成1737起,同比增长58.78%;涉及交易金额共813.21亿美元,较2013年大涨94.83%。图1-1和图1-2呈现了 2007-2014年中国并购市场以及国内并购市场的发展趋势。当今经济发展变幻莫测,并购因其独特的优势近年在资本市场上颇受欢迎。从中国并购市场发展趋势和中国企业国内并购趋势的数据也可以看出,近些年并购在中国正在稳步上升发展。然而,由于并购所涉及层面广且交易金额大,一般会给并购双方产生巨大影响,交易风险髙。随着我国并购市场的发展,并购失败的案例屡见不鲜。

………

1.2研究内容与方法

本文以企业并购绩效为研究对象,拟深入探讨并购绩效与并购方股权性质和机构投资者之间的关系。一方面,我国国有控股上市公司在股权结构上股权构成复杂、国有股比例高造成“所有者缺位”,上市公司自身及市场监管主体对管理者缺少有效监督,造成管理者一手独大,决策可能更多考虑在职消费。国有控股公司与政府之间有着天然的“血缘”关系,国企在开展经营活动的过程中,可能需要承担一部分政府职能和社会责任,很难单一从市场层面出发进行并购。另一方面,我国非国有上市公司虽然较少出现“所有者缺位”,但控制权往往掌握在大股东手中,形成对上市公司的完全掌控,也可能出现“掏空”上市公司的现象。因此,企业股权性质是国有控股还是非国有控股可能影响到企业的并购决策,而并购决策是否正确又将影响到并购后的绩效水平。机构投资者作为并购方的股东之一,有动力也有能力积极参与公司治理、发挥有效的监督作用。首先,机构投资者为了维护自身的股权利益,有动机对公司重要的并购决策进行监督。其次,机构投资者相比散户个人投资者,拥有更强大的专业团队分析上市公司。另外,机构投资者在二级市场上的行为也将刺激管理层谨慎作出并购决策,以免引起股价的波动,影响企业的资本结构和融资成本,加大经营风险。但是在我国,机构投资者少有能力影响国有企业的经营管理。研究发现国有企业中,股权大量地集中在国家手中,国家作为大股东对企业进行相应的监督和控制,这种监督和控制难免带有行政色彩,导致对企业过多的干预,机构投资者不能很好的发挥作用。

………

2概念界定及文献回顾

2.1相关概念界定

为了减少定义不同引起的研究争议,也为了使本文的研究更加精确,本文针对涉及到的几个核心概念进行相关的概念界定,包括股权性质划分、机构投资者和并购。机构投资者的定义有广义机构投资者和狭义机构投资者两种。其中,广义的机构投资者是指利用自有资金或信托资金专门进行有价证券投资的法人机构。狭义的机构投资者指用资本市场筹集的资金用于投资的各类金融类或非金融类中介机构。在我国,机构投资者包含证券投资基金、社保基金、保险资金、企业年金、合格境外机构投资者(QFII)、人民币合格境外机构投资者(RQFII)、证券公司资金(包括证券公司自营资金及集合理财资金)。本文所研究的机构投资者均适用于我国机构投资者定义,但不包括非专业的企业投资法人,且除特别说明外均指非控股方机构投资者,即机构投资者不以获取公司控制权为目的,持股上市公司比例未达到50%的情况。在《大不列颠百科全书》中兼并被界定为“兼并通常是一家优势企业吸收一家或多家劣势企业,合并后两家或多家独立企业结合成为一家企业“。兼并又可分为广义兼并和狭义兼并,共同点是获得目标企业的控制权,而区别主要在于广义兼并目标企业可能没有丧失法人资格。收购是指并购方通过收购目标企业的资产或者股权,获得企业的控制权。学术文献所研究的并购,一般指控制权转移的交易活动。并购交易完成后,收购方拥有目标公司50%以上的股份,或对目标公司具有实际控制力。本文研究的并购仅指市场化条件下,即副除收购方无支付对价的无偿划拨行为,企业通过股权收购或资产收购、资产置换获取目标方的财产权、控制权或直接吸收合并的行为。

……….

2.2有关并购绩效的文献综述

近年来,国内外学者对上市公司的并购绩效问题进行了广泛的研究,不同的学者利用不同的方法,从不同的角度进行研究,得出的结论也不尽相同。本章节主要从上市公司并购绩效的研究方法、并购绩效的影响因素这两个方面对前人的研究进行梳理和概括性评述。关于并购绩效的国内外实证研究主要集中在两条主线上:非正常收益的事件研究法:检验并购重组公司在并购事件发生前和发生后股票价格的变化;财务指标法:检验并购重组公司的在并购事件发生前和发生后经营业绩额变化。事件研究法又称为非正常收益法,它基于有效市场假说,有着相对成熟的数理基础,把企业并购交易作为单个事件,通过分析并购交易宣告日前后一定窗口期内资本市场上股价的波动来衡量并购绩效。在Ball & Brown(1968)通过实证研究证实股票市场有效性和Fatna(1969)对股票市场有效性的研究中对事件研究法的成功运用后,事件研究法被广泛地接受和使用,目前已经成为学术界研究并购绩效的主流方法之一。国外许多学者用事件研究法对并购交易中并购双方的绩效进行了实证检验。几乎所有的实证研究表明,在并购交易中,被并购方股东总能或多或少获取一定贏利,而并购方公司的并购绩效是增是减却没有取得一致的结论。Tomaso Dusoa^Klaus Gugter& Burcin Yurtoglu(2010)釆用事件研究法以欧洲1990-2002期间涉及的482个并购事件为样本,研究发现并购方和被并购方的超额收益率均为正。Jensen^Ruback(1983)研究认为在并购事件发生日前后期,若釆用接管方式,被并购方股东可享受股价变动带来的高达30%的超额收益率,而并购方股东获得的超额收益率仅为4%;若采用兼并方式,被并购方股东可享受股价变动带来的20%超额收益率,而并购方股东未能获取超额收益。

………

3基本理论及研究假设..........19

3.1并购动因理论......... 19

3.2资源和要素市场理论......... 20

3.3机构投资者与并购绩效 .........22

3.4研究假设......... 23

3.4.1企业股权性质与并购绩效假设......... 23

3.4.2机构投资者与并购绩效假设......... 24

4研究模型及变量 .........27

4.1研究模型......... 27

4.2样本选择及变量定义......... 28

5实证结果......... 35

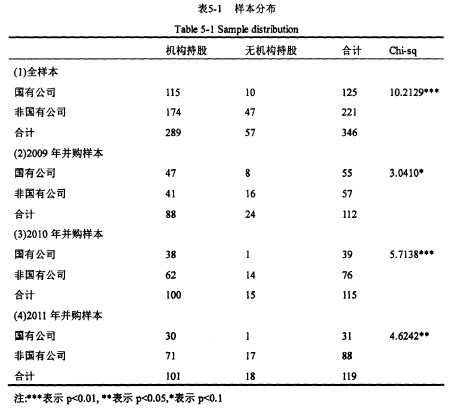

5.1样本分布......... 35

5.2因子分析法......... 37

5.3变量描述性统计......... 51

5.4回归分析......... 56

5实证结果

5.1样本分布

机构持股的样本有289个,占全样本的83.53%,无机构持股的样本有57个,占全样本的16.47%。2009年机构持股公司样本数为88,占比同年样本总数的78.57%,2010年机构持股公司样本数为100,占比同年样本总数的86.%%,2011年机构持股公司样本数为71,占比同年样本总数的80.68%。在国有公司中,机构持股公司数为115家,占国有公司总数的92%;在非国有公司中,机构持股公司数为174家,占非国有公司总数的78.73%?其中2009年并购样本,在国有公司中,机构持股公司数为47家,占国有公司总数的85.45%;在非国有公司中,机构持股公司数为41家,占非国有公司总数的71.93%。2010年并购样本,在国有公司中,机构持股公司数为38家,占国有公司总数的97.44%;在非国有公司中,机构持股公司数为62家,占非国有公司总数的81.58%。2011年并购样本,在国有公司中,机构持股公司数为30家,占国有公司总数的96.77%;在非国有公司中,机构持股公司数为71家,占非国有公司总数的80.68%。全样本的检验结果表明,国有控股和机构投资者持股之间的关联性在1%的水平上显著。在控制并购年度的基础上进行进一步检验,结果表明,无论是在2009年、2010年还是2011年,机构持股公司的比例在国有公司和非国有公司之间都存在不同显著程度的差异,而且均为国有公司中机构持股公司比例显著高于非国有公司,这在一定程度反映出机构投资者更倾向于投资国有控股的公司。#p#分页标题#e#

………

结论

(1)多数上市公司未能通过并购提升经营业绩,获得企业价值的提升,相反企业价值受到一定损失。以2009~2011年A股上市公司并购样本为研究对象,发现上市公司并购绩效从并购前两年到并购后两年呈现“M’型走势,即并购当年综合绩效得分低于并购前两年。并购后第一年综合绩效得分有所提升,但并购后第二年并购绩效低于并购前一年,也低于并购后第一年。出现这一现象的原因可能是,我国股权相对集中,在高度集中的股权结构下,大股东无论是在动机还是在能力上都有可能侵害小股东利益,引起代理成本增加使得公司价值下降。

(2)国有公司并购绩效显著高于非国有公司。这从侧面反映出我国国企在并购整合过程中的成功,这也在一定程度上为未来国企的改革和进一步整合加强了信心。大样本研究得到这一结果可能是因为国有企业在通过股权改革和行业整合后,管理效率和公司效益得到整体提高。同时,国有企业可能借助其拥有的丰富隐性资源,在要素市场上的优势,在进行并购活动时更能为企业注入优质资源,成本也较低,从而实现并购后企业经营业绩的提升。而非国有企业在资源和要素市场上不占优势,且可能出现大股东绝对控股形成大股东与高管合谋,不利于企业并购后价值的提升。

............

参考文献(略)