第一章 引言

第一节 选题背景和意义

对于大多数企业而言,生存和发展的基本条件之一是成长性。为了协同效应(synergy effect),许多企业不断进行着不同形式的并购交易。并购作为企业实现发展的重要方式之一,有助于企业规模的迅速扩张(Weston,Chung 和 Hoag,1998)。正如美国经济学家,经济学史家乔治•斯蒂格勒提出的:“一个企业通过兼并其竞争对手成为巨型企业,是现代经济史上的一个突出现象。”根据 CV Source 投中数据终端显示,我国企业的并购数量逐年增长,并购金额也翻了几番,具体情况如表 1-1 所示:从上表中,我们可以发现,随着市场经济的发展,越来越多的企业选择并购作为其扩张的方式,且伴随着并购事件的增加,并购金额也是逐年增加。可以毫不夸张地说,我国企业已经步入了一个并购的年代。通过对我国企业近十年的并购史进行观察,特别是对自 2006 年开始的并购案例进行观察,本文发现,从案例数量、并购金额两个方面来看,我国企业的并购以一种激进式的增长发展着。这样的增长有助于企业实现更为快速的发展和壮大,但与此同时,企业所面临的失败风险也因此增加,如果并购方不能合理地对并购资源进行整合,那么并购活动给并购企业带来的将很可能不是发展和壮大,更为严重的是,由此导致的失败与破产。因此,并购活动的各项准备工作,如被并购企业和支付方式的恰当选择就显得十分重要。自 20 世纪 90 年代以来,伴随着经济的发展,企业的兼并浪潮高涨,支付方式也随之发生了巨大的变化。在西方一些比较成熟的资本市场国家里,已经逐渐从 20 世纪 80 年代的现金支付为主转换至 90 年代的现金支付和换股支付为主的局势。这一时期的并购与 80 年代的并购交易相区分,最显著的差异为,股权支付得到了越来越多的公司重视,约有 59%的并购交易是通过股份支付完成的,70%的并购交易中涉及到股份支付,与 80 年代相比,增长了约 50%(Stafford,Mitchell 和Andrade,2001)。在我国,因市场经济发展较晚,2005 年以前我国上市公司主要采用现金支付进行并购,支付方式较为单一。

……….

第二节 概念界定

公司并购包括兼并和收购两层含义、两种方式。国际上习惯将兼并和收购合在一起使用。如今,国际上比较普遍的并购定义就是采用了《国际社会科学百科全书》对并购的定义:兼并是指两家或者更多的不同的独立的企业合并为一家。Weston 等(1998)在《兼并、重组与公司控制》这一著作中详细定义了公司兼并收购的概念,他以国外兼并收购的理论为基础,提出“传统的主题已经扩展到包括接管以及相关的公司重组、公司控制、企业所有权结构变更等问题上,为简便起见,我们把它们统称为并购”。我国的学者通常将企业兼并定义为,收购方通过取得被收购方全部或者部分股权的形式,获得对被收购方的经营支配权的行为,包括取得全部股权和部门股权两种形式。其中,取得全部股权的行为,叫做兼并。取得部分股权的行为为收购。并购是以商务控制权为标的而进行的交易(张秋生,张金鑫,王方,2005)①。兼并(merger),通常是指一家企业以现金、证券或其他形式收购其他企业的产权,使其他企业丧失法人资格或者改变经济实体,并取得对这些企业决策控制权的经济行为。收购(acquisition),是指一个企业以某种条件取得另一个企业的大部分产权,从而居于控制地位的交易行为(田进、钱弘道,1998);所谓某种条件,通常是指:用现金或者证券购买其他公司的资产;购买其他公司的股份或股票;对其他公司的股东发行新股票,以换取所持有的股权,从而取得其他公司的资产和负债(均强调事实上的控制权),往往将两者合称为“并购”。参考国内外的定义,本文所研究的并购概念可以解释为兼并和收购的融合:兼并是指两家或两家以上公司的合并,原公司的权利义务由存续公司承担,一般是在双方的经营者同意并得到股东支持的情况下,按法律程序进行的合并。收购是指一家企业购买另一家企业的资产、营业部门或股票,从而居于控制地位的交易行为。

………

第二章 文献综述

第一节 经济周期和公司并购

大量的研究表明,经济周期会影响企业的并购。Benzing(1992)①指出并购活动受企业所处的经济周期的影响,且企业对于未来经济形势的预估也会影响企业的并购活动。鹿朋(2008)②通过建立模型并运用美国数据实证分析,指出企业对未来的经济预期和一国所处的经济周期是影响并购活动发生的重要宏观因素。作者利用实证检验结论进一步分析影响中国并购的宏观因素,认为中国将会成为世界并购活动最活跃地区之一,并有可能引领第六次全球并购浪潮。;Martynova(2011)③等通过对五次并购浪潮进行观察和分析,发现每次并购浪潮的产生和结束都与当时所处的经济周期有关,经济扩张时,股市的繁荣会带来大规模的并购,并购浪潮由此产生。刘淑莲,张广宝,耿琳(2012)④指出企业的并购交易模式受经济周期波动的影响,通过观察Mergerstat Review 公布的数据,他们还发现在以往的25 年里,美国的上市公司的支付方式的选择发生了很大的改变。基于此,他们认为这种改变源自于“在20世纪80年代后5年中,经济繁荣,公司持有现金增多”。然而通过进一步的文献阅读,本文发现国内外学者在企业不同的经济周期阶段应采取的投资策略这一问题存在很大分歧,部分学者认为企业应在经济扩张期加大投资,经济紧缩期时减少投资,另一部分学者的观点与之相反,且因企业的投资分为两类:项目投资与公司并购,为了满足企业的成长性需求,大部分公司的投资都是通过并购实现的。因此,这部分的内容按企业的并购策略分为:顺周期并购(经济扩张期进行大规模并购,经济紧缩期减少并购);逆周期并购(经济扩张期应减少并购力度,经济紧缩期进行大规模并购)。

………….

第二节 支付方式和并购绩效

因这一部分的研究在国内外的学术界较为丰富,故本文将支付方式与并购绩效之间的研究划分为股份支付绩效优于现金支付、现金支付绩效优于股份支付以及支付方式与绩效之间关系不确定这三方面,旨在通过对两者之间关系的梳理,展示出国内与国外在这一方面研究上的不同。Eckbo、Giammarino、Heinkel(1990)①等发现受信息不对称的影响,在并购公告期内采用股份支付的收购方获取的超常收益为正,同时,他们还发现,相较于其他支付方式,混合支付方式下的超常收益最高(高于纯现金支付与纯股份支付)。Saeyoung Chang(1998)②发现不同的并购支付方式对并购方的绩效会有不同的影响,他指出,在控制权高度集中的企业里(家族企业),股票支付往往会给收购方带来更大的控制权,因此股票支付将对并购方产生正超常收益,同时现金支付将产生负的超常收益。 Chartterjee,Kuenzi(2001)③以西方国家在第四次并购浪潮时发生的并购事件为研究样本,通过进一步分析,得出结论:在并购公告日前后,以股票进行支付的收购方获得的超常收益为正,且在统计意义上显著,以现金进行支付的收购方获得的超常收益为负。Slovin、Sushka 和 Polonche(2005)④通过比较现金支付和股份支付对企业绩效产生的影响,得出结论:相比于现金支付,股票支付方式能带给收购方更优的并购绩效。究其原因就是股票支付方式可以向市场传递利好信息。

………

第三章 理论分析和假设.......... 22

第一节 经济扩张期,支付方式和并购绩效 .....23

第二节 经济紧缩期、支付方式和并购绩效 .....25

第四章 实证研究设计....... 27

第一节 样本选择和数据来源 ........27

第二节 变量和实证模型 .........31

第五章 实证分析和研究结果......... 35

第一节 描述性统计 ..........35

第二节 相关性分析 ..........37

第三节 实证回归分析 ......38

第四节 稳健性检验 ..........40

第六章 实证分析和研究结果

第一节 描述性统计

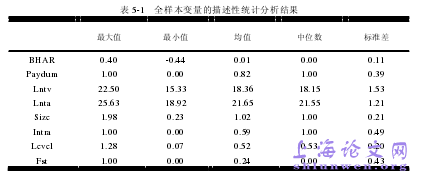

由于本文需要研究不同的经济周期下,支付方式对并购绩效的影响,所以本文先对总体样本进行了描述,然后将总样本按经济周期划分为两组,分别进行了描述。表 5-1 展示了全样本的描述性统计,表 5-2、表 5-3 分别展示了经济扩张期与经济紧缩期的样本,本文所用到的主要变量的描述性统计结果如下表所示。从上表可以看出,总样本里,并购绩效变量 BHAR 的均值为 0.01,中位数为0。说明并购基本能给并购方带来正的绩效,对于收购方来说是有意义的,符合企业并购的动机。支付方式变量 Paydum 的均值为 0.82,中位数为 1 说明大多数公司倾向于采用现金进行并购支付,且现金支付的数量远远超过股份支付的数量。并购交易价格 Lntv 的均值为 18.36,中位数为 18.15,说明大多数样本公司的并购都还很大,支付越多,动用的公司资源越多,就越不利于并购后公司的发展。并购方公司规模变量 Lnta 的均值为 21.65,中位数为 21.55。与交易价格放在一起看,可知并购方为并购需要极大地付出公司的资源。交易溢价变量 Size 的均值为 1.02,中位数为 1,说明在并购中基本都是按照被并购方的价值为依据来付出对价,价格较为合理。关联度变量 Intra 均值为 0.59,中位数为 1,说明并购中存在更多的关联并购,这会影响并购中的正常估值与交易。资本结构变量 Level 的均值为 0.52,中位数为 0.54,说明并购方的债权比例普遍不高。股权集中度变量 Fst 的均值为0.24,中位数为 0,可以看出并购公司的股权不能称作集中,并购方的股权较为分散。#p#分页标题#e#

……….

结论

本文站在收购方的立场上,以2006-2009年发生的710例并购事件为研究样本,探讨了在现金和股权两种不同的支付方式下,支付方式与并购绩效之间的关系以及这种关系会因为企业所处的经济周期不同而发生相应改变。通过构建多元回归分析,验证了支付方式对并购绩效会产生显著影响且伴随着经济周期的反复更替,支付方式与并购绩效之间的关系也会发生改变。得出的主要结论如下:由于经济周期的改变会直接影响企业的经营环境,导致支付方式给企业带来的股票市场反应并不是绝对的。通过实证研究结果,我们可以看到:在经济的扩张期,企业使用股份支付作为其并购的手段将给其带来更好的并购绩效。究其原因可能是在经济的扩张期,资产的价格属于一种高估的阶段,此时,企业的股价也较高,企业若使用股份支付作为其并购的手段,可以避免并购中的价值误估风险,更大程度上的利用企业的股票价值,且可以实现企业的风险共担。另外,对于这种现象,可以参考宋希亮(2010)的解释,他认为这种情况的原因在于:股权分置改革刚刚在我国完成,股票支付方式的并购交易相对于现金支付来说更加的少,并且采用股票支付的进行的并购交易通常伴有借壳上市这一目的,收购方的上市,对于企业的后续发展是有利的,有利于企业获取更为优质的资产和项目,同时可以缓解企业内部的代理问题,提升企业后期的绩效。

…………

参考文献(略)