第一章 绪论

第一节 研究背景和意义

20 世纪 30 年代之后,税收筹划得到西方的法律界和政府当局认可,也逐渐引起学者与公司主的重视,掀起一波又一波的浪潮。1989 年颇具名望的伍德赫得•费尔勒国际出版公司出版了名为《跨国公司的税收筹划》(Tax Planning for Multinational Companies)的专著, 其提出的论点及税收筹划的技术对跨国公司而言极为受用。另一方面,税收筹划不仅作为一种公司行为,更作为一种财务行为渗透到公司经营管理的各个方面。现如今,税收筹划已成为公司战略管理及日常经营管理的重要组成部分。尤其对大部分跨国公司而言,各个国家和地区的税收政策及复杂的国际税收环境不得不让管理层慎重考虑税收筹划方案。更有甚者,许多公司专门设立了税务部门或者聘请税务专家为公司的经营活动制定积极的税收筹划方案。如以生产日用品闻名的公司联合利华(UnileverCo),旗下的子公司遍布世界各地,母公司聘请了 45 名高级税务专家,根据不同国家的税收政策精心筹划税收。再如,波音公司宣布放弃经营了 85 年的大本营西雅图,将总部撤离,究其原因,税收筹划是很重要的一个方面(西雅图的所得税率为 47%,高于其他各州)。而我国在 20 世纪 90 年代中叶才逐渐认可税收筹划,并随着我国税收征管和税法的不断完善,以及公司税收筹划意识的不断增强,税收筹划作为提升公司价值的第三条路径而为人们所重视,成为目前学术研究的又一热点以及公司财务行为的又一重点。但是税收筹划也有其固有的局限性。一方面,税收筹划具有风险性。现今在市场经济条件下,公司的任何经济活动都存在一定的风险,包括公司的税收筹划活动。首先,经理人为了获得更多的税后收益可能会放弃最优的投资方案而选择次优的,造成投资扭曲;其次,经理人可能为了公司经营上的原因展期纳税,在一定程度上可能会损害公司声誉,甚至给公司带来损失。

……….

第二节 国内外研究现状及评述

根据有效税收筹划理论,税收筹划可以与公司战略有效地结合,为提升企业价值而服务。现在越来越多的学者也赞同公司的税收筹划应与财务管理目标相一致,其目标应至少包括降低自身的税负支出、获取资金的时间价值、涉税的零风险以及提升自身的经济利益。但是他们更倾向于研究影响税收筹划的因素,以及如何有效地进行税收筹划,鲜少研究税收筹划的结果,其成果更是寥寥可数。最早的可能是 Franco Modigliani 和 Mertor Miller①于 1963 年在《公司所得税和资本成本:一种修正》提出的有税 MM 理论,将企业所得税引入资本结构模型,认为因负债存在节税利益,那负债越高,公司的价值越高,当负债为 100%时,公司的价值最大。而后于 1999 年,Iown 大学的 John Doyle②在《公司所得税税务筹划的有效性:税收激励的角色》一文指出:公司股东若能用税后业绩为标杆来激励经理人,可以有效促使其积极进行税收筹划,从而降低企业的实际税负。Desai 和 Dharmapala 于 2008 年认为,仅在公司治理较好的环境中,税收筹划才能与企业价值呈正向关系,才能有效提升企业价值。

………..

第二章 相关概念及理论基础

第一节 税收筹划、高管薪酬、管理层权力概念的界定

税收筹划亦称为税务筹划、纳税筹划(tax planning),在西方发达国家,税收筹划对于纳税人及公司而言已经耳熟能详,而在我国,刚处于起步阶段。国内外对税收筹划的概念描述也不尽相同。最早的莫过于 1935 年英国上议院议员汤姆林爵士就针对税务局长诉温斯特大公一案,作了有关税收筹划的声明:“任何人都有权安排自己的事业,依据法律这样做可以少纳税。为了保证从这些安排中得到利益……不能强迫他多纳税”。税收筹划也正因为他的这一声明赢得法律界的认同后越来越受到认可。荷兰国际财政文献局(International Bureau of Fiscal Documentation,IBFD)编写的《国际税收词汇》(IBFD,International Tax Glossary,Amsterdam,1988)中将税收筹划表述为:“税收筹划是使私人的经营及(或)私人事务缴纳尽可能少的税收的安排”①。随着对税收筹划研究的学者不断增多,不同的人有其不同观点,而比较有代表性的观点有如下几种:美国南加州大学 W.B.梅格斯博士在其《会计学》一书中也指出,“人们合理而又合法地安排自己的经营活动,使之缴纳可能最低的税收。他们使用的方法可称之为税收筹划……少缴税和递延纳税是税收筹划的目标所在。……在纳税发生之前,有系统地对公司经营或投资行为做出事先安排,以达到尽量少缴所得税,这个过程就是税收筹划”②。而印度税务专家 N.J.雅萨斯威认为,税收筹划是:“纳税人通过财务活动的安排,以充分利用税收法规所提供的包括减免税在内的一切优惠,从而享有最大的税收利益”。印度税务专家 E.A.史林瓦斯则在其《公司税收筹划》一书中指出:“税收筹划是经营管理整体中的一个组成部分……税务已成为重要的环境要素之一”。当代著名经济学家萨缪尔森在其《经济学》一书中,提出“比逃税更加重要的是合法地规避税负,原因在于议会制定的法规中有许多‘漏洞’,听任大量的收入不纳税或以较低的税率纳税”。

………..

第二节 有效税收筹划理论税收筹划理论

追溯到早期是以“税负最小化”(tax minimization)为目标的,这一传统理论并没有认识到何谓有效税收筹划,更未认识到其与税负最小化间的区别,而且实施税负最小化还可能由于非税因素给企业带来巨额的成本。正因早期的税收筹划理论还有待改善,1992 年,迈伦•斯科尔斯(MyronS.Scholes)与马克•沃尔夫森(Mark A.Wolfson)①构建了“有效税收筹划框架”,该框架将一种筹划方法引入税收与公司战略,认为有效税收筹划意味着在考虑和衡量实施税收筹划成本的基础上,权衡实施这一战略的显性税收、隐性税收以及税收顾客。且他们认为有效税收筹划并非局限于本国,而是一种全球化的战略,存在以下三方面的特征:

(1)多边方法(multilateral approach):有效税收筹划需要利用全球或者多边的方法事先考虑所有拟进行交易的交易各方以及对他们产生的税收影响。

(2)隐形税收(hidden taxes)的重要性:有效税收筹划需要考虑企业所有经营活动所包含的显性税收与隐性税收,税负的衡量不是单一维度,而是一个综合指标。

(3)非税成本的重要性(importance of nontax costs):必须考虑所有商业成本,而不仅仅局限于税收成本。

………

第三章 理论分析...........20

第一节 税收筹划对公司价值影响的机理.......20

第二节 高管薪酬对税收筹划影响的机理.......21

第三节 管理层权力对高管薪酬影响的机理....22

第四节 管理层权力对高管薪酬与税收筹划关系影响的机理 ....23

第四章 实证分析...........25

第一节 样本选取与数据来源......25

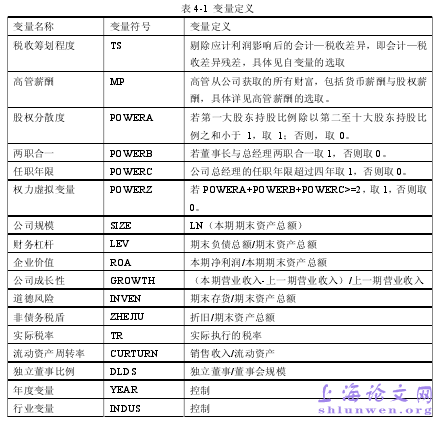

第二节 模型设定及变量说明......26

第三节 描述性统计及相关性检验...........32

第四节 实证分析 ..........42

第五节 稳健性检验.............49

第五章 研究结论、建议与局限.........52

第一节 研究结论 ..........52

第三节 对策建议 ..........53

第三节 研究局限性.............54

第四章 实证分析

第一节 样本选取与数据来源

本文以高管薪酬对税收筹划的影响为重点,并以 2008—2012 年沪深两市的A 股上市公司为初始样本,行业分类采用同花顺数据库中的最新证监会行业分类标准。在研究过程中,按一下原则进行筛选:

(1)剔除 2008 年以后上市的公司

(2)剔除金融保险类上市公司①;

(3)剔除 ST,*ST 上市公司,避免异常指标的影响;

(4)剔除当期所得税小于零或等于 0 的公司,因为当期所得税为 0 或负数无法估计应税收益。而且当公司的当期所得税小于 0 时,表明公司当年很可能无需缴纳所得税,因而也不存在进行税收筹划的动机;

(5)剔除五年不连续的样本公司;

(6)剔除异常值,如实际所得税率达到 100%以上和财务杠杆大于 1 的上市公司.

……….

结论

越来越受政府及企业关注的税收筹划逐渐步入理论研究的热点话题,如何督促管理层积极地税收筹划成为公司股东亟待解决的头等大事,而高管激励成为解决问题的首要手段之一。但国内外学者对研究高管激励与税收筹划关系的文献经几十年的发展虽然不少,但亦有所欠缺,更鲜见有学者从管理层权力角度研究两者之间的关系。本文针对该领域研究的不足,以 2008—2012 年 A 股上市公司为样本,利用其数据及固定效应模型,深入研究高管薪酬与税收筹划之间的关系,再从管理层权力角度,进一步探索其对高管薪酬与税收筹划关系的影响。进而得出以下结论:#p#分页标题#e#

第一,纯粹地从高管薪酬的角度研究其对税收筹划是有显著的正向影响,而公司给予的高管薪酬既有短期激励,也有长期激励,两者呈互补关系,所谓的“零”薪酬待遇往往指的是货币性薪酬,不包括股权薪酬,两者结合的政策更有利于激励高管为股东财富最大化、企业价值最大化而努力。而税收筹划作为提升企业价值的第三条路径,高管薪酬的激励水平能有效促使高管积极地进行税收筹划,以完成股东的期望。

第二,高管薪酬与管理层权力有显著的正相关关系,因为随着高管在公司任职权力的扩大,能有效俘获董事会使其为他服务,导致高管有能力影响自身的薪酬,根据卢锐(2007)衡量管理层权力的方法,如上述实证结果表明,股权分散度越高,高管薪酬越高,其次,总经理任职年限越长,高管薪酬越高,最后,虽然总经理与董事长两职合一对高管薪酬的影响并不显著,但与其他指标结合生成管理层权力综合指标,其越高,高管薪酬越高。

第三,管理层权力的增大会弱化薪酬的激励作用。如上述实证结果表明,股权分散度较高时会严重弱化高管薪酬对税收筹划影响,总经理与董事长两职合一亦会对高管薪酬与税收筹划的关系产生严重的削弱作用,不过总经理任职年限的影响并不大,当时将三者结合计算出来的管理层权力综合指标对高管薪酬与税收筹划间的关系有显著的负向影响。

…………

参考文献(略)