第一章绪论

第一节研究背景和意义

人们经常用“十年磨一剑”来形容我国创业板的筹建工作。有着中国“纳斯达克”之称的创业板的建设过程大致可以分为三个阶段:第一阶段为萌芽阶段,时间在2000年以前;第二阶段为暂缓推出阶段,时间在2001年至2007年之间;第三阶段为出现转机加速推出的阶段,时间是2007年下半年以后。但是,直到2009年10月30日,首批28家创业板公司正式在深圳证券交易所挂牌上市,才意味着酝醜了十余载的创业板市场正式登陆我国资本市场。2008年的世界经济危机给全球经济带来了重创,我国的经济发展也受到巨大影响,资本市场蒌靡,广大企业尤其是中小新兴企业融资异常困难,这个时候,我国正式推出了创业板市场。创业板市场成立的理念就是为广大中小高科技企业更好的发展提供平台,其中“两高六新”型企业是其首要考虑的发展对象。它的成立对促进我国高科技企业的发展乃至整个资本市场经济的发展都有着十分重要的意义。截止到2014年6月底,已经在创业板上市的公司数量达到了 381家,占深交所总量的24.01%;创业板上市公司的流通市值与市值总额分别达到10943.25亿元和18531. 67亿元,分别占深交所流通市值和总市值的15. 61%和19. 25%。虽然近几年创业板上市公司的外部市场环境因受到宏观经济形势的影响而变得十分复杂,但是并没有对其发展造成负面影响,创业板上市公司仍然保持着较快的发展速度。种种迹象表明,创业板的推出有力支持了高新技术企业的发展。创业板市场建立至今,一直把对战略新兴产业的支持放在第一位,为战略新兴产业的发展提供了一个良好的环境。创业板市场的建立是我国多层次资本市场构建的一个十分重要的环节,对我国资本市场的整体建设具有划时代的意义。创业板市场的建立不仅能够提高资本的流动性,改进我国的资本市场体系,还能提高广大中小高新技术企业的直接融资份额,为这些中小高科技公司更好的解决资金需求;创业板市场的建立响应了我国政府的战略性新兴产业整体布局的号召,它的推出具有历史必然性。

………

第二节研究内容和方法

文章的第一章为绪论部分,主要阐述本文基于创业板上市公司经验数据来研究股权结构与成长性的选题背景,研究的理论意义和现实意义,研宄的内容和方法,本文研究可能存在的创新点与不足;文章的第二部分是文献综述,对国内外有关股权结构与公司绩效和公司成长性的方面的文献进行了梳理,并做出简要评述引出下文;第三章为理论基础部分,对成长性P论和股权结构相关理论分别进行了阐述。文章的第四部分内容首先对创业板上市公司的特征进行了概括描述,然后在国内外学者已有的关于公司成长性指标构建相关研究的基础上,选取了创业板279家公司为样本,以这些样本公司2012年和2013年两年财务报告数据为基础,运用主成分分析法构建样本公司综合成长指标。第五章为文章的实证设计部分,考虑到公司治理的滞后性,本文以样本公司2012年的报告数据描述其股权结构特征,通过机理分析提出假设,对样本公司数据进行实证回归,并对实证结果进行了相关分析。本文的第六章为研宄结论和建议。

………..

第二章文献综述

第一节国外文献综述

Berle和Means (1932)在其《现代公司和私有财产》一书中,选取美国最大的200家非金融类上市公司为样本,研宄了这些公司股权结构与公司绩效的关系。他们在文章中第一次明确提出了 “所有权与控制权分离”的问题,幵创了这方面研究的先河,受到了学术界的普遍重视。Berle和Means认为,公司的股权结构越分散,股东对管理者的监督力度越小。当股权过度分散时,股东只能从他们很少的股份中获得较低的收益,不能够促使他们行使监督权力,进而使得公司管理者的权力过大,以权谋私,私吞公司的剩余收益,损害股东权益。当股权相对集中时,股东们就会加大对公司管理者的控制力度,积极有效地去监督管理者,促使管理者认真工作,提高管理效率,促进企业健康发展。所以得出结论:相对集中的股权安排更加有利于公司的发展。从此以后,学者们深入探讨,不断丰富着这方面的研究。在对国外的相关文献进行回顾时发现,国外已有的文献研宄大多数都集中在股权集中度对公司绩效的影响方面。大多数的国外学者都认同Berle和Means的观点,认为相对较集中的股权安排对公司成长更有利。Jensen和Meckling(1976)在他们的《公司理论:管理行为、代理成本和所有权结构》一文中认为,公司是由内部股东和外部股东组成的。内部股东享有公司的经营管理权和剩余收益权,而外部股东只享有的剩余收益权,这样就存在着代理成本,内部股东持股比例增加,会使相应的代理成本降低,从而公司的价值也就随之提高。Claessens和Djankov (1999)以捷克公司作为样本来研宄股权结构与公司绩效之间的关系。

……….

第二节国内文献综述

关于国内股权结构对公司成长性(公司绩效)的影响,本文将从公司的股权性质和股权集中度两个方面进行回顾,通过细致的分析了解当下国内研宄现状。许小年(1997)以1993年至1995年三年间在沪深两地上市的300多家公司为样本,研究股权结构对公司业绩的影响,这是国内首次采用实证分析的方法来研究研究这个问题,研究结果显示:国有股份在公司总股份中所占的比例越高,公司的效益就越差,总股份中国有股占比与公司绩效呈现出负相关关系;总股份中法人持股在公司总股份中所.占的比例越高,公司的效益就越好,即总股份中法人股占比与公司绩效呈显著正相关关系;个人股的持股占比与公司绩效基本无关。陈晓、江东(2000)按照市场竞争类型选择样本,选择了近似完全竞争的电子电器行业、近似完全垄断的公用事业行业和垄断竞争的地方商业企业三类在1996年前上市的A股公司共92家作为研宄样本,时间跨度为1996到1999年四年,来研宄股权结构与公司绩效之间的关系。文章中作者衡量公司业绩的指标构建是采用净资产收益率和主营业务利润率的相对值即样本公司的ROE和OPE与行业均值之差,文章在控制了行业、公司规模和宏观经济条件等因素后,通过回归分析和假设检验证明了法人持股比例和流通股比例与企业业绩之间具有正相关关系。国有持股在竞争性较强的行业中与公司绩效之间呈显著的负相关关系,而在其他两个竞争性较弱的行业中则影响不显著。因此行业的竞争性是股权性质对公司绩效影响的一个重要决定条件。陈小悦、徐晓东(2001)以深证证券交易所1996年到1999年四年间的除金融性行业以外的1000多家上市公司为研宄的样本,来研究股权结构对公司绩效的影响。研究得出结果,在外部投资人利益不能得到有效保护时,公司总股份中流通股比例与公司绩效之间呈负相关关系;属于非保护性行业的样本公司中,第一大股东持股比例与公司绩效之间呈正相关关系;公司总股份中国有股持股比例以及法人股持股比例与企业绩效的的相关性都不显著。

…………

第三章企业成长和股权结构相关理论......... 10

第一节企业成长理论 .........10

第二节股权结构相关理论......... 11

一、公司治理理论 .........11

二、两权分离理论......... 12

三、委托代理理论......... 12

第四章创业板上司公司特点及公司成长性......... 14

第一节我国创业板上市公司的特点......... 14

第二节成长性指标的评价方法......... 16

第三节成长性指标的构建......... 17

第五章实证分析......... 23

第一节股权结构与成长性关系的机理分析......... 23

一、股权集中度与公司成长性......... 23

二、股权制衡度与公司成长性......... 24

三、股权属性与公司成长性......... 24

四、股权流通性与公司成长性......... 24

第二节实证研宄设计......... 25

一、样本选取与数据来源......... 25

二、变量定义......... 25

三、模型建立......... 26

四、描述性统计分析......... 27

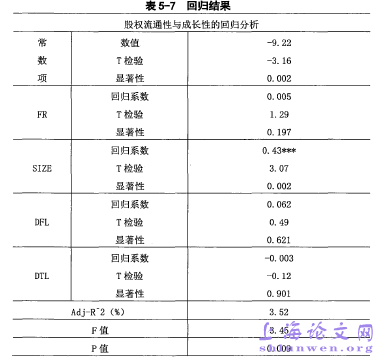

第三节回归分析 .........28

第五章实证分析

第一节股权结构与成长性关系的机理分析与假设提出

影响公司成长性的因素有很多,股权结构就是其中之一。对于股权结构的研宄,不同的学者有不同的视角,有的学者按照控制权类型将股权结构分为可竞争的控制权(指公司股东可以通过二级市场股票交易来调节其所拥有的股份数进而决定其是否能成为控股股东身份)和不可竞争的控制权(是指公司其他股东不能通过股票交易来调整其拥有的股份数,公司的实际控制权被少数大股东稳定掌握着),也有学者从公司股份构成特征角度来对股权结构进行相关研究。本文将从股权的集中度、制衡度等四个维度深入分析其与公司成长性之间的作用机理和影响方式。委托代理理论认为,股权过度分散导致管理层拥有公司控制权而不是公司所有者掌握控制权是造成委托代理问题的根源所在。股权过度分散会造成股东对公司管理者监督能力和意愿的缺失,使管理者受到较少约束,当公司利益与自身利益存在矛盾的时候,他们往往会做出有利于自己但损害公司利益的选择。当股权较为集中在某一人身上时,考虑到自身的利益,他必然会加大对公司管理者的控制力度,积极有效地去监督、激励管理者,促使管理者认真工作,提高管理效率,促进企业快速发展。但是,也有学者持相反观点,认为股权集中在某一人身上形成控股时,可能导致其与管理者合谋侵占公司利益。#p#分页标题#e#

…………

结论

通过阅读并学习国内外学者在此方面的有关文献,在前人相关研究的基础上,本文更进一步地拓展了研究。本文采用主成分分析法对2012年1月1日以前在深交所创业板上市的279家样本公司进行成长性综合指标构建,然后从股权结构的四个维度进行了实证研宄,来探求股权结构与创业板上市公司成长性的关系,得出以下四个方面结论:在股权集中度方面,由上文的实证描述性统计结果,我们可以看出,创业板上市公司的第一大股东平均掌握着全公司近33%的股权份额,而前五大股东更是掌握着公司接近56%的股权份额,股权相对集中于第一大股东,高度集中于前五大股东。通过本文第五章的实证结果,我们得出第一大股东持股比例确实与公司成长性存在着正相关关系,但是可能一方面由于创业板市场建立时间不长,市场不够成熟,样本量有限,另一方面可能模型设计未考虑第一大股东股权比例所属控股类型,第一大股东自然人品格等非财务因素等,使得这种相关关系并不是很显著。前五大股东持股比例与公司成长性确实如我们之前假设的那样,呈倒U型关系,并且关系显著。这正如我们前文分析的那样,股权高度分散会导致其他股东“搭便车行为”,而股权适度集中可以有效避免这一.情况,股权适度集中在少数几个股东手上,这些公司的大股东出于为自身的利益考虑,便会经常沟通,协调意见,这在一定程度上能提高公司的决策效率,促进公司成长。但是股权集中度也不是越高越好,过高的股权集中度容易形成大股东绝对控股的局面,而绝对控股大股东极有可能利用“險道效应”损害其他中小股东们的利益,并最终影响公司的成长性。

…………

参考文献(略)