第一章 绪 论

1.1 研究背景及研究意义

盈余管理作为国内外会计学界重点关注对象已由来已久。自上世纪 80 年代以来,对盈余管理问题的实证研究就逐渐成为西方发达国家会计实证研究的主要领域,而过度泛滥的盈余管理行为已成为国内外诸多学者和监督管理机构亟需解决的问题。除去国际上性质恶劣的安然公司、世通公司的财务丑闻事件,我国资本市场上的盈余造假行为也层出不绝,比如云南绿大地(2011 年)利用虚增资产、捏造虚假的现金流来粉饰财务报表;万福生科(2012 年)虚增收入等欺诈上市;证监会于 2015 年 11 月对华锐风电开出了行政处罚书,对其虚构交易合同、提前确认收入等手段来虚增利润的财务舞弊行为进行了惩罚。 我国创业板市场成立时间为 2009 年 10 月 30 日,成立地点在深圳证券交易所,它不仅是我国证券市场的重要组成部分,又是主板市场的补充市场,它的启动为我国资本市场的繁荣与发展做出了重要贡献。在创业板上市的企业主要是那些规模小、经营风险高、成长空间大的中小高新技术产业,比如信息技术、生物工程和新材料技术等高新技术企业。这些企业的盈利模式和市场开拓都处于初步探索阶段,其抵御经营风险、财务风险的能力远不如主板上市公司。鉴于上述因素的存在,使得在创业板上市的企业具有强烈的盈余管理动机。 为了保证盈余信息的真实性,进一步规范完善我国的证券市场,证监会等政策制定与监管部门颁布了诸多法律法规,但是在遏制盈余管理效果方面收效甚微。通过权威专家的海量研究表明,盈余管理是在利益相关者之间信息不对称的背景下产生的,而公司治理结构的缺陷又是影响盈余管理的直接原因。因此,公司治理结构的合理性既会对利益相关者的盈余调节行为产生影响,也会有效的约束上市公司的盈余管理活动。 创业板的市场风险极高,如果其盈余管理行为得不到有效遏制的话,就会重蹈英国创业板走向衰败的覆辙。本文正是基于这种背景下产生的问题,站在公司治理结构的角度,研究创业板上市公司的盈余管理水平,探讨治理结构各特征变量与盈余管理之间的关系以及对盈余管理的影响程度,以期本文的研究成果,能够为抑制盈余管理泛滥行为、完善公司治理结构、规范股票市场和证券市场提供一种思路与参考。

..........

1.2 国内外研究文献综述

国外学者主要从股权特征和董事会特征等角度出发,研究上市公司治理结构对盈余管理的影响。 股权特征角度:Bushman 等专家(2001)以美国的上市公司为研究样本,得出的结论为盈余管理与大股东集中控股负相关,即随着大股东股权集中度的提高,公司进行盈余管理的概率就逐渐降低[1]。Leuz 等学者(2002)以 31 个国家为样本,对盈余管理进行了更为细致的研究。研究发现在股东股权分散、资本市场发达、社会法制健全的国家中,公司进行盈余管理的现象较少,反之,就会很常见[2]。Ming(2003)站在股权集中度角度对盈余管理进行了研究。得到了盈余管理与股权集中度是正相关的结论,即盈余管理的程度随着股权集中度的提高而提高[3]。 董事会特征角度:董事会规模方面: Anlin Chen 与 Lanfeng Kao 二位专家(2004) 经研究得出,董事会规模与盈余管理之间存在着显著的正相关关系[4]。Kang,Kim (2012)的研究则证明董事会规模与真实盈余管理是负相关的,规模越大,对真实盈余管理的遏制效果就越好[5]。董事会独立性方面:Klein (2002)从董事会和审计委员会两方面重点研究其与盈余管理之间的关系,他发现董事会、审计委员与盈余管理皆为负相关,二者的独立性越高,上市公司进行盈余管理的动机就会随之降低。此外研究还表明,增强董事会的独立性对提高企业财务报告的真实性具有积极作用[6]。Cornett等学者(2009)经过大量研究得出了公司董事会的独立性越高,对盈余管理的约束管控也就越强的结论[7]。 董事会次数方面:Abbott (2000)、Chtourou 等(2001)和 Xie 等(2003)专家学者经研究都得出了董事会会议次数与盈余管理水平呈负相关的结论,能够有效的遏制财务舞弊和盈余管理调高的现象[8] [9] [10]。 董事会成员方面: Beasley(2004)对独立董事与盈余管理之间的联系进行了研究,发现独董人数与盈余管理是负相关的,独董的人数能有效的遏制盈余管理的发生率[11]。Park 和 Shin (2004)研究发现,具有财务知识或在投资机构任职经历的独立董事能有效的降低公司的盈余管理程度[12]。K.v.Peasnell,P.F.Pope和 S.Yong(2005)通过对加拿大上市公司进行实证研究得出了外部董事比率高的企业进行盈余调节的动机较小的结论[13]。

............

第二章 上市公司治理结构对盈余管理影响的相关理论

2.1 盈余管理相关理论

近三十年来,盈余管理问题的研究始终在会计理论研究中占有一席之地。到目前为止,不论是国外学者还是国内学者对盈余管理定义都“各抒己见”,始终没有达成共识。有的学者认为它是一个“褒义词”,而有的认为它是一个“中性词”,还有的认为它是一个“贬义词”,下面就这三个角度来对盈余管理的定义进行阐述和归纳总结。 褒义词角度。陆建桥(1999)从会计选择的角度出发,得出盈余管理是管理当局在会计准则允许的框架内,为达到自身利益和企业价值最大化的目的而进行的一种会计选择[33]。同时期,孙铮、王跃堂(1999)站在盈余管理的守法合规性角度,指出盈余管理是公司在公认会计准则和法律法规的弹性空间内对财务报告进行的一种守法合规的操纵行为[34]。顾兆峰(2000)则从会计政策方面考虑,指出盈余管理是公司管理层通过对会计政策有目的的选择和运用来使个人利益和公司市场价值达到最大效用的合法合规行为[35]。严丽等(2011)则从盈余操纵、盈余造假与盈余管理对比区分的角度对盈余管理进行定义。指出盈余管理是管理当局在对公司未来盈利进行预测之后,采取最优的会计政策来实现企业预期目标的合法合规的有效决策行为[36]。 中性词角度。William R. Scott(1997) 著作的《财务会计理论》一书中就对盈余管理进行了定义,他认为盈余管理是指在公认会计准则允许的前提下,企业管理人员为使自身利益或者公司价值达到最优化而灵活选取地一种会计政策[37]。任春艳(2004)则认为盈余管理是企业管理层面为了实现预期盈余报告的目标而采用多种会计手段进行调节和控制的行为,值得注意的是采取的这些手段都是遵守会计准则的并没有超出其限定范围[38]。潘亚晶(2010)指出在对盈余管理的内涵进行定性的时候要考虑一个“度”的问题。程度适中的盈余管理可以提高企业的市场价值,如若超过这个“度”,就是违法的盈余操纵了,会给企业带来恶劣影响[39]。

...........

2.2 公司治理结构相关理论

利益相关者角度。Coehran 和 Wartick(1988)从利益相关者的角度对公司治理结构的概念进行了定义。二位学者认为,公司治理是在解决董事、股东、监事之间或者与其他利益相关者之间的矛盾时应运而生的,着重解决的是“是谁”和“应该是谁”的问题[44]。 决策机制角度。专家 Oliver Hart(1995)将公司治理结构界定为一种决策机制。他站在委托代理关系和信息不对称的角度对公司治理进行研究,发现公司治理是为了解决利益相关者之间的矛盾而对经营管理策略进行筛选决策的过程,目的是为了确保企业决策方向的准确性[45]。 制度安排角度。牛津大学管理学院院长 Colin Mayer(1995)和我国学者林毅夫(1997)都将公司治理结构定义为一种制度安排。前者的侧重点是:在两权分离(所有权和经营权)的基础上阐述这套制度安排对投资者利益的维护和服务[46]。后者强调的是所有者运用该套制度对经营者业绩的考评和经营管理的监督[47]。组织结构角度。我国著名经济学教授吴敬琏(2000)认为公司治理结构由所有者、董事会和高级经理三方在相互制衡的前提下组成的一种组织结构。作为最高决策机构的董事会不仅承担着托管企业所有者资产的义务,还拥有对高级经理的聘用、奖惩和解聘的权,作为执行机构的经理阶层在董事会的雇佣和授权范围内负责企业的日常经营活动[48]。 综上所述,公司治理结构的概念可以从狭义和广义两方面进行界定。公司内部治理结构则是从狭义角度进行界定的,具体是指公司治理结构是一种决策机制或制度安排再或者是一种组织结构,是由股东会、董事会、监事会、高管阶层全部或者部分构成的,通过一系列制度安排来协调所有者与经营者之间的权责关系或者实现所有者对管理者的奖励、约束和监督,进而达到股东利益最大化和保持经营者经营决策目标与所有者目标一致性的总目标。广义的概念在内部治理结构的基础上又引入了外部治理结构,具体包括债权人、供应商、股东、员工、政府及社区等与企业有利益关系的其他利益相关者。此时治理结构的目标就要从股东利益最大化转变为相关者利益最大化。具体组织架构如下图所示。 #p#分页标题#e#

...........

第三章 研究设计 ........... 27

3.1 研究假设 ..... 27

3.2.1 被解释变量 ............ 29

3.2.2 解释变量 ....... 30

3.2.3 控制变量 ....... 32

3.3 模型设计与数据来源 ............ 33

3.3.1 模型设计 ....... 33

3.3.2 数据来源 ....... 34

第四章 实证分析 ........... 35

4.1 样本盈余管理测度分析 ........ 35

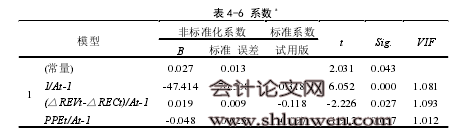

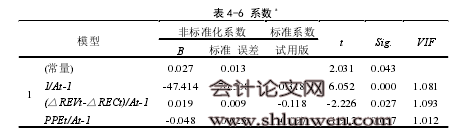

4.1.1 样本参数估计 ........ 35

4.1.2 样本分析结果 ........ 38

4.2 样本公司治理结构描述性统计 ..... 40

4.3 相关性分析 .......... 42

4.4 多元回归分析 ...... 44

4.5 研究结论 ..... 48

第五章 抑制盈余管理行为的对策建议 ........... 50

5.1 优化上市公司股权结构 ........ 50

5.2 规范董事会制度 ........... 50

5.3 强化监事会职能 ........... 51

5.4 完善管理层奖惩机制 ............ 52

第五章 抑制盈余管理行为的对策建议

结合前文实证设计和分析,本部分将在股权结构、董事会角度、监事会角度和管理层特征等四方面提出完善创业板上市公司治理结构,抑制盈余管理行为的对策建议。

5.1 优化上市公司股权结构

根据实证研究,可见股权结构对上市公司盈余管理具有明显促进作用,因此为降低盈余管理力度,就要优化股权结构,形成产权多样化的股东制衡机制,实现股权结构的合理优化,从而促进创业板市场的长远稳定发展。 首先,降低第一大股东持股比例,加强第二大股东至第五大或至第十大股东的持股比重,弱化第一大股东的控制权和决策权,加强对第一大股东的牵制力度。 其次,引进机构投资者或战略投资者,尤其是要引进长期机构投资者。机构或战略投资者具有丰富的专业知识和技能,具有独特的投资眼光,同时能够利用其自身的资金优势和信息优势,来监督其所投资公司的发展情况。为了避免损失,实现收益,机构或战略投资者更能从长远的角度来促进所投资公司的合法合理发展,来抑制企业盈余管理行为的发生。 再次,要秉持公平的原则对待中小股东,赋予其应享有的权力,保护其切身利益不受到损害。广大中小股股东的利益受到合法保护之后,其不仅对所投资企业还对创业板市场的投资信心都会大增,这对完善创业板上市公司的治理结构、控制盈余管理活动具有必要性。

............

总结

本文在文献研究法和实证分析法的基础上,对创业板上市公司治理结构对盈余管理的影响进行了定性与定量相结合的研究。文献研究法层面,主要阐述了盈余管理的定义、动机、手段及测度计量方法,治理结构的概念、构成及我国创业板上市公司治理结构的特点,治理结构对盈余管理影响的理论分析。实证研究层面,以 2012—2014 年上市的 290 家公司作为研究对象,在修正的 Jones模型的进行了实证分析。选取盈余管理程度作为被解释变量,解释变量从治理结构的四大组成部分股权结构、董事会、监事会和管理层中选取,选取公司整体规模和资产负债率作为控制变量,通过建立多元回归模型来进一步研究上市公司治理结构对盈余管理的影响。经过实证研究主要得到以下研究结论:

(1)通过对国内外专家学者的研究成果进行梳理和总结,了解了我国创业板上市公司治理结构和盈余管理的现状,通过分析研究可以得出:国内对治理结构和盈余管理的研究均晚于国外,理论体系不成熟,此外,国内研究主要局限于定性分析上,定量分析研究的比较少。其次,因为采用的研究方法和指标不同,定量分析得出的研究结论也不相同。

(2)通过对创业板上市公司盈余管理测度值进行计算可知,2012—2014 三年间 290 家公司整体盈余管理测度值极大值为 0.5105,极小值为 0.3951,二者之间存在较大差异,说明我国创业板上市公司操纵盈余的现象较普遍。此外,选取的 11 个变量的极大值与极小值之差都比较大,数据离散程度相对较高。

(3)根据描述性统计,建立了多元回归模型,对 290 家样本公司的财务数据进行实证研究,得到的实证研究结论为股权结构特征层面:股权集中度与盈余管理正相关;股权制衡度与盈余管理负相关。董事会特征层面:“二职合一”对盈余管理具有促进作用;董事会规模与盈余管理正相关;董事会会议次数对盈余管理具有较大的阻碍作用;独立董事比例对盈余管理具有较大的促进作用。监事会特征层面:监事会规模和监事会会议次数对盈余管理的促进作用都比较明显。管理层特征层面:高管持股比例与盈余管理负相关。

.........

参考文献(略)