第一部分 案例介绍

1.1 引言

本文对 2006 年股权分置改革完成后至 2015 年 2 月底的 1754 个非公开发行方案按照上述分类进行了统计,见表 1-1 所示。非公开发行,或称定向增发,跟国外资本市场上常见的私募股权融资相似。私募股权融资作为一种重要的融资方式,最早于 1982 年出现在美国资本市场上,其后凭借其较之其他融资方式的不可替代优势,如有利于引入机构投资者和战略投资者提升公司业绩、改善公司治理结构等,成为了上市公司进行股权融资时考虑的重要方式。但是,在我国由于上市公司流通与非流通股之间同股不同权、同股不同价的股权分置现象的存在,使得该种融资方式并未受到上市公司的青睐。直到 2006 年 5 月 8 日,证监会颁布实施《上市公司证券发行管理办法》,非公开发行股票的股权融资方式才逐渐在我国资本市场上发展起来。 根据 Wind 数据库的资料,本文按股票实际发行上市日期对股权分置改革以来上市公司的股权再融资方式运用情况进行统计,结果显示:2006 年股权分置改革完成当年实施非公开发行股票的上市公司就有 40 家,之后非公开发行股票的股权再融资方式越来越受到上市公司的追捧,2009 年有 124 家,2010 年有 160 家,2011 年 171 家,2012 年 157 家,近两年更是由于银根收紧和首次公开发行开闸的限制,实行非公开发行的上市公司数量呈现爆发式增长,远远超过实行配股和公开发行这两种股权再融资方式的上市公司数量,如图 1-1 所示。 随着越来越多的上市公司实行非公开发行方案,上市公司的大股东及其关联方表现的也很活跃,远不是对待公开发行和配股的那种冷漠态度,而是积极参与。本文按照发行对象不同将上市公司的非公开发行方案分为以下几类:①仅面向大股东;②大股东及关联方同时参与;③大股东与其他投资者参与;④全部为大股东关联方;⑤大股东关联方与其他投资者参与;⑥全部为其他投资者;这里的其他投资者主要是指境内外机构投资者、境内自然人、换股公司股东。本文对 2006 年股权分置改革完成后至 2015 年 2 月底的 1754 个非公开发行方案按照上述分类进行了统计,见表 1-1 所示。

.........

1.2 案例背景

A 公司的前身是 1981 年成立的惠阳地区电子工业公司,当时主要生产录音磁带。1985年 B 通讯设备有限公司成立,创立了公司的品牌。1993 年 B 通讯设备股份有限公司在深圳证券交易所上市。1997 年 A 公司调整产业结构,重组为 A 集团有限公司。1999 年 A 集团有限公司开始了国际化道路的探索,通过一系列自主品牌的推广和跨国并购的举措,奠定了坚实的海外市场基础,逐渐成为了我国企业国际化的领头羊。2002 年 4 月,A 集团有限公司引入战略投资,变更为 A 集团股份有限公司(简称:A 公司)。2004 年 1 月 30 日,A 集团股份有限公司通过与 B 通讯设备股份有限公司换股的方式实现在深圳证券交易所挂牌上市。 现如今,经过 30 多年的发展,A 公司旗下已经拥有了多媒体科技、通讯科技和通力电子三家上市公司,并形成了产品业务、服务业务和创投及投资业务三大领域、十一个业务板块共同发展的商业模式,成为了中国最大的、全球性规模经营的消费类电子企业集团之一。

.........

第二部分 案例分析

2.1 案例分析的目的、意义及基本思路

自股权分置改革以来,非公开发行股票的股权再融资方式,如雨后春笋般,蓬勃发展,不论在发行数量,还是融资规模上,都远超公开增发和配股。上市公司的大股东,也一反常态,不是主动放弃配股,也不是少有参加公开增发,而是积极参与非公开发行,那么在大股东的频繁参与下,中小股东的利益又会有怎样的变化呢?本文引入股权分置改革以来,已经进行了四次非公开发行,且每次都有大股东直接或间接参与的案例公司——A 公司,以对 A 公司大股东认购行为的分析为视角,反映中小股东的利益在非公开发行中受侵害的有关问题。 本文以 A 公司的非公开发行方案为例进行分析,其分析目的主要有以下两点: (1)通过从持股比例、股权价值和股东收益三个方面对非公开发行中大股东的利益分析,折射出大股东在追求自身利益最大化的过程中侵害了中小股东的利益。 (2)从非公开发行的实施过程入手,分析该过程中大股东采取了哪些手段以获得更多的利益,同时这也构成了中小股东利益受侵害的途径,从而为进一步完善非公开发行制度、切实保护中小股东的利益提供参考思路。 我国上市公司中,股权高度分散的公司十分稀少,而以大股东普遍存在的公司居多,所以大股东的行为一直受到学术界与实务界的高度关注。同样的,上市公司作为公众公司,拥有众多中小股东,而中小股东一直被认为是弱势群体,其利益也备受关注。随着非公开发行股权融资方式在资本市场的日益发展,大股东的积极参与,使得理论界开始研究新的制度背景下,大股东的行为又有着怎样的变化,中小股东的利益是否会受到侵害的话题。

.......

2.2 理论基础与文献综述

1998 年 5 月以前,为使国有股控制上市公司,配股是国家允许的上市公司股权再融资的唯一方式。1998 年 6 月,随着申达股份、太极实业等 8 家上市公司在资产重组停牌之后进行增发再融资,正式拉开了上市公司增发再融资的序幕。但是在 2006 年以前,由于“同股不同权、同股不同价”现象的存在,上市公司的股权再融资方式主要是配股和公开发行。随着 2006 年 5 月 8 日,证监会颁布《上市公司证券发行管理办法》,股权分置改革顺利完成,上市公司的股票进入全流通时代,非公开发行凭借其诸多优势,超过了配股和公开发行,成为了一种非常重要的股权再融资方式。三种股权再融资方式的比较如表 2-1 所示。信息不对称理论最早是由哥伦比亚大学的约瑟夫·斯蒂格利茨教授提出的,他也因此获得了 2001 年的诺贝尔经济学奖。对于经济学和财务学领域的研究学者来说,信息不对称理论是一个非常重要的假设前提。斯蒂格利茨教授在信息不对称理论中指出,金融市场的运行基础就是信息。在资本市场的各种交易中,当市场交易的一方无法完全获知交易的另一方的信息,或者获知另一方全部信息所要付出的成本太高时,交易双方所掌握的信息量就会不对等,形成信息不对称,影响双方的决策。鉴于资本市场的弱有效性,资本市场交易活动的参与者都面临着或多或少的信息不对称问题。

........

第二部分 案例分析 ......... 17

2.1 案例分析的目的、意义及基本思路.... 17

2.1.1 案例分析的目的及意义 ........... 17

2.1.2 案例分析的基本思路 ...... 18

2.2 理论基础与文献综述 ......... 20

2.2.1 三种股权融资方式的比较 ....... 20

2.2.2 理论基础........ 21

2.2.3 文献综述........ 22

2.3 A 公司董事、高管构成分析 ...... 27

2.4 A 公司非公开发行中大股东利益分析 ......... 29

2.4.1 持股比例分析 ......... 29

2.4.2 股权价值分析 ......... 31

2.4.3 股东收益分析 ......... 34

2.4.4 小结 ...... 36

2.5 A 公司非公开发行中大股东获利手段分析 .......... 37

2.6 改进建议........... 47

2.6.5 完善公司内部对非公开发行方案的审批制度 ............ 50

2.7 研究结论与本文局限性 ..... 51

2.6 改进建议

非公开发行的股权再融资方式,近年已经成为了上市公司进行股权融资的首选方式, 2014 年全年实施的非公开发行方案高达 487 个,占到 2006 年股权分置改革以来实施的非公开发行方案的近三成。非公开发行融资方式的初衷是为了上市公司可以引入积极的外部战略投资者、机构投资者等,改进公司的治理结构、促进公司的经营业绩不断提升、保持公司的可持续发展,但是随着大股东的频繁参与和发行价格的一折再折,大股东自身利益不断增加,中小股东的利益却受到了不同程度的侵害。上市公司作为公众公司,无论什么时候,都应该是保护全体股东的利益,尤其是处于信息劣势的中小股东的利益。因此,不断完善我国现行的非公开发行制度,切实保护中小股东的利益势在必行。目前,我国相关政策法规对定价基准日给出了三种选择:董事会决议公告日、股东大会决议公告日和发行期首日。而截止至 2014 年 12 月 31 日,已经成功实施的非公开发行方案共计 1674 个,采用董事会决议公告日为定价基准日的有 1611 个,占比达到 96.24%,俨然成为了上市公司非公开发行定价基准日的首选。但是正如前文的分析,董事会决议日的选择具有很强的随意性,大股东及其管理层完全可以凭借自身对公司经营情况的充分掌握、市场环境的分析、股价波动情况的分析选择最有利于自身的时机进行非公开发行并确定定价基准日。此外,从董事会决议公告日至最终的股票发行还需要经过股东大会审议、发改委审核、证监会审议等一系列程序,时间周期很长,如表 2-11 所示。 #p#分页标题#e#

.........

结论

随着非公开发行的股权融资方式被资本市场的上市公司广泛采纳,大股东频频参与非公开发行,那么大股东参与背后的利益动机是什么,中小股东的利益是否会受到侵害呢,又是如何受到侵害的呢?本文以 A 公司四次非公开发行的方案为例,对大股东的参与行为进行了研究,尝试性的回答了上述问题。

第一,大股东参与背后的利益动机主要集中在三个方面:①持股比例,在股权比例比较分散的上市公司中,因为随时存在其他股东通过认购新股,提高持股比例,威胁原有大股东的地位,所以现有的大股东出于对大股东地位的追求,会积极参与非公开发行的股票,以维持或提高持股比例,避免大股东地位旁落他人,尤其当大股东的初始持股比例较低时,参与股票认购的积极性越高;②股权价值,大股东参与的非公开发行中,其认购比例通常较高,如案例公司大股东每次的认购比例都高于原有持股比例,同时辅以低价发行时,大股东的股权价值得以不断增加;③股东收益,伴随着非公开股票的发行,公司的总股本不断增加,在相同的利润下,每股收益会被摊薄,那么大股东参与认购获得的股东总收益就会大于未参与认购获得的收益,而当公司的经营业绩越好,归属于上市公司股东的净利润越多时,这种利益差额就会越大,大股东出于对股东收益的追逐,亦会积极参与非公开发行股票的认购。因此,出于上述三个方面利益的驱使,自利的大股东会积极参与认购。

第二,当大股东通过非公开发行的股票认购行为获得巨大的利益时,中小股东的利益却在不断受到侵害。随着非公开发行的不断进行,中小股东的股权比例不断被稀释,在公司的各项决策中能够表达的话语权越来越微弱;同时随着大股东的高比例认购低价发行的非公开发行股票,中小股东的股权价值不断降低,股东收益不断向大股东转移。

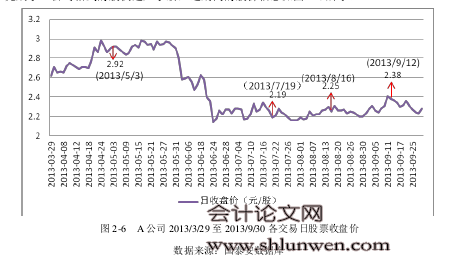

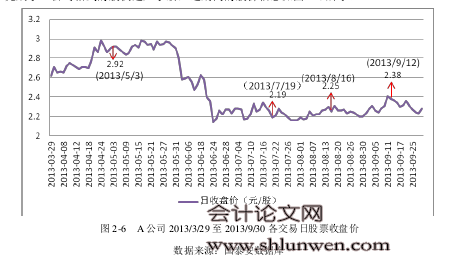

第三,在对非公开发行中大股东和中小股东的利益分析之后,本文继而分析了大股东的获利手段,实际上也是中小股东的利益受到侵害的途径。归纳起来,主要有三点:①发行时机的选择,即公司决定在何时提出非公开发行的方案,何时由董事会和股东大会审议该议案,本文在对案例公司四次非公开发行进行分析中,发现公司每次发起非公开发行预案时,股价均处在比较低的水平,公司采用的手段有反复更改发行方案、董事会召开前紧急停牌等,从而可以帮助大股东确定最佳的发行时机,锁定发行底价;②定价基准日的确定,我国现行法规给出了三种选择,即董事会决议公告日、股东大会决议公告日和发行期首日,这就给上市公司的管理层留下了可操作的空间,公司四次选择的定价基准日都是三个基准日中股价最低的那个,有利的验证了本文的推断,即大股东和管理层通过利用政策的模糊地带,制定了最有利于自身的发行价格;③折价率,本文通过将相对于公告发行日的折价率和相对于股票发行日的折价率结合起来分析,发现当公司的发行规模较大时,大股东及其关联企业越会提高折价率,压低发行价格,以获得更大的利益,因此控制折价率也成为了大股东侵害中小股东利益时采用的一种方法。

.........

参考文献(略)