第一章 绪论

第一节 研究背景与意义

上世纪 90 年代,随着上交所与深交所的相继成立,我国的资本市场在改革开放的时代背景下开始迅速发展。但是由于起步较晚,目前我国的证券市场尚处于核准制制度下,上市要求十分严格,企业①在国内上市较为困难。因此,许多中国的企业不再拘泥于在我国资本市场上上市融资,而将目标选在了境外的资本市场,近年来更是有愈来愈多的企业选择境外上市。境外上市的中国企业可能是在境内的也或者离岸的,例如绝大多数的境外上市公司通过在开曼群岛或英属维京群岛注册控股公司作为上市公司,而控股公司通过股权或协议的方式控制国内实体子公司(VIE 结构),从而达到境外整体上市的目的。目前企业选择的境外市场主要集中在香港、美国、欧洲等地,这其中以香港、美国为多数。通常而言,投资者将在美国资本上市的中国企业称为中国概念股,简称中概股。 从 1992 年的“华晨汽车”在纽交所挂牌交易,成为第一家境外上市公司。到2014 年“阿里巴巴”登陆纳斯达克,成为美股史上规模最大 IPO,中概股已在美国股市走过 23 个春秋。但是这一漫长的二十多年并不是风调雨顺的一路。事实上,中概股在最近十几年多次陷入集体诉讼的危机,“空中网”、“UT 斯达康”等公司都曾经遭到美国律师事务所的集体诉讼,而最为严重的是 2010 年开始爆发的“中概股危机”事件:从 2010 年年中,美国做空机构浑水公司指责中概股“东方纸业”存在欺诈行为开始;到 2011 年“东南融通”被香橼公司质疑涉嫌财务造假;再至 2013 年“兰亭集势”遭到美国三家律师事务所的集体指控。短短三年时间,总共有 66 家中国企业遭到停盘处理甚至选择退市。在这之后,包括迅雷在内的诸多企业赴美 IPO 一再推迟。 这一系列事件引发的“中概股危机”给中国企业和美国资本市场都敲响了警钟。纵观危机事件起始,中概股频遭做空,屡陷诉讼的焦点就是中概股企业的信息披露出现了巨大问题。“清科研究中心”特推出的《2014 年美国市场“中概股”专题研究报告》通过对美国中概股统计数据和问题的分析,中概股的主要问题存在于财务信息不够透明,披露质量低、股利分红政策也不够合理、与投资者关系沟通不畅和在美国资本市场制度的不相适应等问题。在以上诸多原因中因企业的信息披露的不足以及不及时等因素导致的企业信息披露质量偏低占了绝大比重。

..........

二、研究意义

通过研究中介机构声誉与企业信息披露质量之间的相关性,可以丰富国内外对于信息披露质量影响因素和中介机构声誉作用的研究,在理论和现实方面都具有重要意义。首先,关于影响企业信息披露质量的因素,国内有关的实证研究大多数以自愿披露为切入点讨论企业的特质、治理结构、财务状况以及法律监管等对信息披露质量的影响。国外的研究在规范研究方面,提出资本市场的制度规则、企业的文化和治理、中介机构、委托代理等因素影响公司信息披露质量;而在实证研究中同样集中于对企业特质和治理结构的研究。这表明国内外对于上市公司信息披露质量的影响因素研究尚处于探索阶段,而国外虽然进行了一系列的有意研究于探索,但大多数还有限于理论规范研究,实证研究较少。 另外,对于中介机构声誉的研究,国内外学者的研究焦点普遍集中于中介机构声誉与企业质量、IPO 抑价以及企业长期经营业绩之间的关系,没有过多的研究中介机构在企业上市过程中以及上市之后对企业的信息披露质量的影响。 因此,本文将基于“中概股危机”这一市场背景,以赴美上市的中概股为研究对象,探讨中介机构声誉是否能有影响 IPO 企业信息披露质量,实证研究这二者的关系。本文的研究结论以丰富企业信息披露质量影响因素的理论研究,从中概股角度和中介机构声誉方向为学术界提供新的研究分析视角。

........

第二章 文献综述

第一节 声誉的文献综述

声誉,作为一个历史悠久的话题,不仅在普遍的道德伦理方面有其特殊的意义,在经济学中也有它的实际作用。正如在人们日常消费中对于品牌产品的信任以及对奢侈商品的崇拜等等,都体现出声誉对于企业的价值。在经济学的角度上,对于声誉的研究总是伴随着信息不对称性等理论,古典经济学研究没有能够对其进行系统分析。直到上世纪八十年代,经济学的不断发展完善了相关的理论体系,学术界对于声誉问题的研究才越来越全面。 Kreps et al.(1982)②最先构建了一个声誉模型(“KMRW 声誉模型”)。该模型指出:公司在当下具有良好的声誉就意味着其对公司之后的发展具有有较高的作用和影响。根据该模型的结论,资本市场上的买卖双方在进行金融活动时,会因为长期收益而放弃短期的机会利益,使自身的声誉维持在一个较高水平。“KMRW 模型”的提出对于之后诸多领域的理论发展都具有深远影响。Kandori(1992)通过研究完善了“KMRW 声誉模型”,他认为声誉具有自我实施和社会实施的双重机制。 Mailath and Samuelson(1998)研究指出声誉亦是一类资产,并且需要长期的建立和维护。Tadelis(1999)③设计了一个不同与“KMRW 模型”的模型,研究了公司的声誉向外部使用者传递信息的作用原理。他认为,声誉是公司的一项无形资产,通过公司的名称向外界传递信息,并且声誉的价值并不是一成不变的。之后他又拓展了自己的研究,将道德风险纳入其研究模型中,发现公司的名称不能区分公司的优劣,因为质量较差的公司可以通过兼并、承包等产权交易的方式收购较好的公司。另外,还有诸多学者从各个不同的角度对声誉进行了研究。Cole and Kehoe(1996)研究了声誉的“溢出”效应,其认为声誉的作用效果往往会超出相关利益者的范围。Shenkar and Yuchtman-Yaar(1997)总结出声誉是社会机制的运作结果。Fama(1980)认为,声誉具有隐性激励的作用,能够在潜意识里促使买卖双方更多的考虑长期收益而放弃短期可能有损声誉的利益。Holmstrom(1982)则通过研究证明了声誉同样可以作为显性激励的替代物来解决委托代理的问题,在一定程度上激励和约束企业代理人的行为。

.......

第二节 中介机构声誉的文献综述

Booth and Smith(1986)④就承销商声誉与其承销的企业 IPO 质量关系这一研究论点,提出了“认证中介理论”。该理论认为由于投资者与企业存在信息不对称问题,IPO 企业在上市过程中聘请承销商目的就是为了借由承销商的声誉来向投资者传达其股票价格与企业的内部信息质量是相一致的,投资者则通过承销商声誉来判断其专业性。因此承销商的声誉越高,与之相关的 IPO 企业信息披露质量越能得到投资者的信任。 Beatty and Ritter(1986)研究认为承销商在选择 IPO 企业时最看重的因素是自身的声誉的维护和提升,承销商会竭力选择安全可靠的 IPO 企业进行辅导上市,也就是说声誉越高的承销商选择优质发行企业的动机越强烈。 Chemmanur and Fulghieri(1994)⑤构建了一个关于 IPO 企业、承销商以及投资者这三者之间关系的博弈模型(C-F 模型),对“认证中介理论”进行了完善。C-F 模型分析认为,由于资本市场中的投资者可能存在逆向选择,高声誉的承销商为了维护自身声誉,就会倾向于承销那些具有良好发展前景的 IPO 企业;同样高质量的 IPO 企业为了与低质量的企业区别开,更有意愿去选择高声誉的券商做其承销商,并愿意为其支付更高的承销费用,即表现为承销商声誉与 IPO 企业质量呈正相关关系。

.........

第三章 理论分析与假设提出 ............ 18

第一节 声誉机制的理论分析 ......... 18

第二节 中介机构作用的理论分析 .......... 19

第三节 信息披露质量的理论分析 .......... 20

第四节 假设提出 ........... 22

第四章 实证研究设计 ...... 25

第一节 样本选择 ........... 25

第二节 变量选择 ........... 25

第三节 模型构建 ........... 32

第五章 实证检验与结果分析 ............ 34

第一节 描述性统计 ....... 34

第二节 相关性分析 ....... 35

第三节 回归结果分析 ............ 36

第四节 稳健性检验 ....... 38

第五章 实证检验与结果分析

第一节 描述性统计#p#分页标题#e#

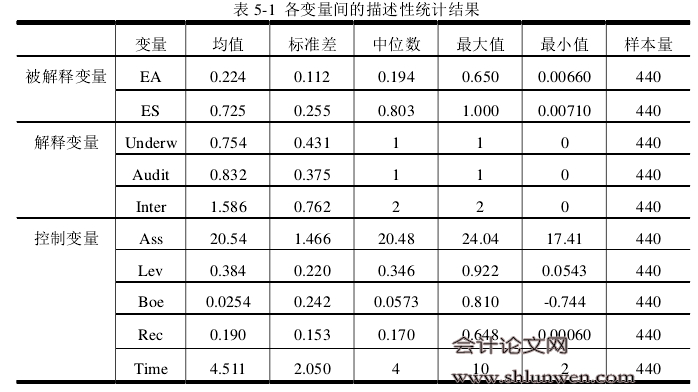

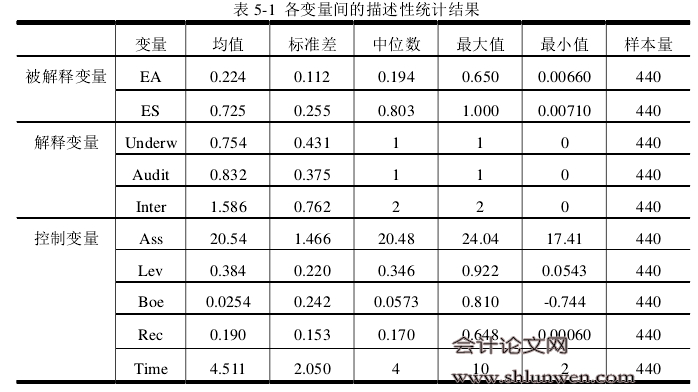

根据上文所设的各类变量和实证研究模型,本文利用 Stata 统计分析软件对样本的各个变量进行了描述性统计,其描述下统计结果如表 5-1 所示。从表 5-1 中可以看出,在两个被解释变量中,收益激进度(EA)的中位数为0.194,均值为 0.224,表现为右偏,这说明本文所选的样本公司的信息披露质量在总体上不够稳健;收益平滑度(ES)的中位数为 0.803,可见至少占样本总量一半的公司对收益进行了较大程度的平滑,即通过更多应计项目的引入降低了真实盈余的波动性。另外,这两个指标的最大值和最小值的差距都比较大,这说明了不同的公司其信息披露质量的差别比较大。 从承销商声誉(Underw)的描述性统计结果来看,均值为 0.754,说明了赴美上市的中概股中还是有多数选择了声誉十大承销商。从会计师事务所声誉(Audit)的描述性统计结果来看,其均值为 0.832,高于承销商声誉的均值,说明了中概股有很大一部分选择声誉国际四大会计师事务所为其在美国上市做审计服务。从金融中介机构联合声誉(Inter)的描述性统计结果来看,均值为 1.586,因为本文定义若一公司同时选择高声誉的承销商和高声誉的会计师事务所,则记为虚拟变量2,若只选择其中一个中介机构为高声誉,则记为 1,若都选择声誉较低的中介机构,则记为 0。可以说有超过 70%的中概股同时选择了高声誉的承销商和会计师事务所,而有 30%左右的企业并没有这样选择。 本文控制变量的描述性统计显示,资产规模(Ass)的均值为 20.54,标准差为 1.466,说明总体上中概股企业的资产规模普遍较大,但企业间的差异并不算小;资产负债率(Lev)大致在 38%左右,企业总体的负债率是偏低的,企业相对来说比较保守,其最小值为 0.0543,说明部分企业的经营资金大多为自有资金,最大值为 0.922,说明有些企业面临很大的财务风险;净资产收益率(Boe)均值仅为2.54%,说明样本公司总体处于微利状态;存货、应收账款占总资产的比例(Rec)差异较大,最大值为 64.8%,而最小值不到 1%,说明不同行业、不同公司之间复杂程度有较大区别。

........

结论

本文以收益激进度、收益平滑度作为信息披露质量(被解释变量)的替代变量,以主承销商声誉和会计师事务所声誉以及两者的联合声誉作为解释变量,采用描述性统计、相关性分析、回归分析等多种方法进行了相关的实证检验与分析,研究了金融中介机构声誉和中概股企业信息披露质量的关系,主要得出如下结论:

(一)主承销商声誉和企业信息披露质量有显著的正相关关系。赴美上市的中国企业在 IPO 过程中多数选择了高声誉的承销商来为其上市服务,并且选择高声誉承销商的企业,其企业的收益波动偏移真实盈余波动的程度和收入确认速度普遍偏低,也就是该企业的信息披露质量较高,且呈显著相关。

(二)会计师事务所声誉和企业信息披露质量正相关,但相关性不强。通过前文的相关性研究可以看出,高声誉的会计师事务所能降低中概股收益波动偏移真实盈余波动的程度,但并没有对企业的加快收入确认倾向起到抑制作用。这与前文的理论基础和假设推导并不是十分吻合,之所以会造成这样的结果,本文认为可能存在如下原因。首先,通过实证研究发现,绝大多数的中概股都会选择“四大”会计师事务所作为其审计机构,这使得样本差异化并不大;再者,目前我国绝大数企业都存在或大或小的盈余管理程度,而会计师事务也很难在企业粉饰报表的过程中发挥审计独立性。

(三)中介机构联合声誉对企业信息披露质量有着显著的正相关关系。由于前文得出的结论,高声誉的主承销商能够提高 IPO 企业的信息披露质量,高声誉的会计师事务所虽然不能显著提高,但也能积极影响 IPO 企业的信息披露质量。当企业选择的主承销商和会计师事务所都有较好的声誉时,企业的信息披露质量将大大提高。

.........

参考文献(略)