第一章 绪论

1.1 研究背景与意义

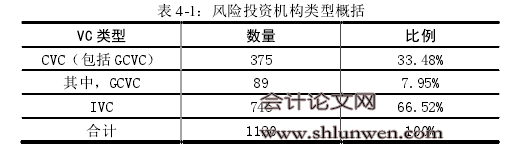

虽然近年来我国的风险投资发展非常迅速,但是我国的风险投资仍处在初级阶段,与风险投资发达国家相比仍然很不成熟,例如美国和以色列,其风险投资规模更大,风险投资机构的数量以及风险企业的数量也更多。除此之外,风险投资发达国家在风险投资相关理论的研究方面也更成熟、更深入,因此加强国内风险投资的相关研究也更具现实意义。在风险投资的过程中,风险投资机构和风险企业作为参与方都尤为重要,而风险投资机构则是整个风险投资过程的核心。本文采用 Da Rin, Hellmann 和 Puri(2011)②的分类方法,从资本来源和所有权的不同等方面来考虑,将资本来源主要为政府且政府为最大股东的风险投资机构定义为政府风险投资机构(GVC),将资本来源主要为经营实际业务的公司且最大股东为公司的风险投资机构定义为公司风险投资机构(CVC),将资本来源主要为中国境内金融机构且最大股东为金融机构的风险投资机构定义为银行附属(拥有)风险投资机构(BVC),将资本来源主要为自然人或风险投资机构且其为最大股东的风险投资机构定义为独立风险投资机构(IVC)。公司风险投资机构(CVC)包括国内股份有限公司(含上市公司)、有限责任公司以及非金融机构设立的风险投资机构。独立风险投资机构(IVC)为自然人组件的风险投资公司,以及合伙制的风险投资企业。政府风险投资机构(GVC)包括各级政府直接设立并管理的机构类型。银行附属(拥有)风险投资机构(BVC)为银行等金融机构设立并管理的风险投资机构。

.........

1.2 研究方法

本文在研究过程中将综合运用以定量分析为主、定性分析为辅的定量定性相结合的研究方法。首先本文对风险投资的类型进行了研究,研究了不同类型风险投资机构的背景和投资动机等不同特征,然后就风险投资机构类型对于风险企业发展阶段选择的偏好进行了分析,并通过建立多元回归模型来解释风险投资机构类型对其在风险企业发展阶段的选择上的影响。本文的研究对象是以投中集团 CVSource 投资数据库中 2005 年 1 月 1 日至2013 年 12 月 31 日 VC 融资案例中的所有投资事件为样本,筛选出参与这些投资事件的风险投资机构和其所投资的风险企业阶段,利用描述性统计分析、相关性分析、多元回归分析、稳健性研究等研究分析方法,全面的揭示了风险投资机构类型与风险企业发展阶段的关系,及政府背景对上述关系的调节作用。

........

第二章 文献综述

经过几十年的积累,国外关于风险投资机构类型的研究已经相对全面,很多研究在深入探讨了风险投资机构的类型之外,还通过实证研究,探讨了各种类型的优缺点。另外通过研究不同类型的风险投资机构的特点,为风险企业找到适合企业发展的风险投资机构提供了一定的借鉴意义。

2.1 风险投资机构类型的研究

Gladstone(1988)⑥风险通过对风险投资机构资本来源的研究,将其划分为私募型、公开上市型、大公司附属型及银行附属型等四类风险投资机构。Sahlman(1990)⑦则根据风险投资机构的形式,将其划分为大银行或者公司的控股子公司型、公共贸易公司型、小企业投资公司型以及独立风险投资型。Bygrave(1992)⑧根据资金规模等因素将风险投资机构分为六类,巨型风险投资机构,其资金规模达 1 亿美元以上;主流风险投资机构,其资金规模在 2500万美元-9900 万美元之间;二流风险投资机构,其资金规模在 2500 万美元以下;小型风险投资机构,其基金规模在 2500 万美元以下且投资种子期和起步期的风险企业;以及特定对象型风险投资机构和大企业附属型风险投资机构。Abbott 和 Hay(1995)⑨同样根据资本来源,将风险投资机构划分为独立型风险投资机构和附属型投资机构。其中,独立型风险投资机构的公司性质更多的为有限合伙制,其资本渠道较为广泛。而附属型风险投资机构的公司性质大多数为公司制,其母公司、银行或保险公司为其提供资本来源,而不会从其他渠道筹集风险资本。

........

2.2 国内外风险投资机构特点的研究

近年来,越来越多的研究将风险投资机构划分为 GVC、CVC、IVC 以及 BVC四种类型,这已成为近年来的趋势。并且,很多文献还重点研究了这四种 VC 的特点。很多风险投资机构都会从政府取得支持,我们把各级政府及国有独资企业直接设立并管理的风险投资机构称为 GVC。国外的相关文献主要从这种类型投资机构的投资行为是如何受到政府政策的影响这方面进行研究的,政府主要是通过一些优惠政策来影响 GVC 的投资行为,包括税收抵免以及给予更多的资本支持等优惠政策。相关研究表明,GVC在进行投资时不仅仅考虑财务回报,还会考虑其他的政策性目标,但是政府在多大程度上影响了这些风险投资机构的投资决策还不是很清楚。有文献对政府设立的风险投资机构对经济的影响做了相关的研究,其主要是通过研究政府设立的风险投资机构的业绩表现开展的。Brander et al.(2011)运用了从 2000-2008 年有政府设立的风险投资机构的 25 个国家的数据,在与其他类型的风险投资机构比较后发现,与没有政府出资的 VC 相比,由 GVC 和其他类型的 VC 混合成立的投资公司有更高的退出率,同时这种混合成立的投资公司有更多的资金支持,这也解释了该类型公司有更高的投资金额的原因。虽然 GVC在单独投资较小的项目时,其退出率也相对比较低。也有研究表明政府风险投资机构和私人风险投资机构在融资上补充或者替代对方。Leleux 和 Surlemont(2003)19研究了欧洲 VC 的数据,发现 GVC 投资后的企业会吸引更多的私人风投对其投资,政府风险投资机构对于风险资本有一定的引导作用。Cumming 和 MacIntosh(2006)20更是做出大胆的假设,认为由于加拿大政府风险投资机构的参与,导致了整个 VC 市场规模的减小。

........

第三章 我国风险投资发展情况分析.......16

3.1 我国风险投资发展历程.......16

3.2 我国风险投资发展概述.......19

3.2.1 VC 募资情况 .......20

3.2.2 VC 投资情况 .......21

3.2.3 VC 资本来源情况 ......22

3.3 我国风险投资机构类型简介......24

3.4 差异性分析......26

第四章 中国 CVC 与风险企业发展阶段研究 ......29

4.1 研究假设..........29

4.2 样本及数据......30

4.3 变量及定义......31

4.4 变量描述性统计.....33

4.5 实证模型..........37

4.6 回归结果及分析.....37

4.7 稳健性检验......41

4.8 本章小结..........43

第五章 研究结论与展望......44

5.1 研究结论..........44

5.2 研究建议..........44

5.3 研究的局限性.........46

5.4 研究展望..........46

第四章 中国 CVC 与风险企业发展阶段研究

4.1 研究假设

由于不同类型的风险投资机构的隶属关系不同,参与风险投资的动机不一样,财务动机型投资机构会追求财务目标最大化,而战略投资者追求的是技术、市场等非财务目标。另外不同类型的风险投资机构在风险投资收益分配上的激励措施不同,从业人员的素质不同,从而会导致其采取的风险投资策略也不尽不同,进而对于风险企业发展阶段的选择上也会有所差异。有一种观点是 CVC 参与风险投资的主要原因是扩展业务扩张市场,更青睐于已经有一定规模占领了部分市场的企业,所以更倾向于投资扩张期和成熟期的企业,而 IVC 更倾向于追求财务目标最大化,投资早期和发展期的企业将来可能获得更大的收益,所以更倾向于投资处于早期和发展期的风险企业。但本文认为,由于 CVC 参与风险投资的主要原因是扩展业务,完善产业布局,因此在选择风险企业时,会考虑到该风险投资给整个公司的战略目标带来的影响,因而大公司在进行风险投资时并不仅仅是追求财务回报(Siegel,Siegel &MaeMillan,1988)56;另外公司风险投资的收益分配上也会由于公司的介入变得复杂,缺乏激励机制,它不可能像独立风险投资给予合伙人很高的收益(Chesbrough,2000)57;并且公司风险投资除了为风险企业带来资金,还可以给风险企业带来相应的资源,例如技术优势和市场份额等,除此之外,其还能够利用自己的声望为风险企业背书,使其获得市场的认可(Mauta,2001)。由此可见 CVC 从战略目标及收益分配上考量都不以追求财务回报最大化为目标,投资早期和发展期的风险企业不仅可以在一定程度上满足其财务回报的需求,还可以通过自身的优势为风险企业带来相应的资源,进而更好的满足自己的战略目标,所以本文认为 CVC 更倾向于投资早期和发展期的企业。

......

结论

本文以公司财务、风险投资相关理论知识为指导,运用计量经济分析等工具,采用实证研究的方法,对我国不同类型风险投资机构的投资策略进行了深入研究。本文以 2005 年 1 月 1 日至 2013 年 12 月 31 日 VC 融资案例中的所有投资事件为样本,实证研究了风险投资机构类型与其所投资的风险企业发展阶段的关系。本文研究结论包括:#p#分页标题#e#

第一,通过进行VC类型的差异性分析发现,CVC和IVC在VC经验方面不存在显著差异,而在VC规模和VC资本来源这两个方面存在显著差异。与CVC相比,IVC管理资金总额更大,VC规模更大。究其原因,可能是因为IVC参与风险投资的主要目标就是获得财务收益,经过长期的投资积累,管理着大量的投资资金。另外,分析发现,CVC的资本相对于IVC更多的来源于本土。由于国外的风险投资发展较早,已较为成熟,较多的独立风险投资机构来中国开拓市场。而CVC为公司风险投资机构,其更多的是在中国经营实业,所以资本较多的来源于本土。

第二,实证结果发现与 IVC 相比,公司背景风险投资机构(CVC)更多地投资早期和发展期的风险企业;而且,CVC 若有政府背景,则会强化上述关系。研究结果显示,不同类型的风险投资机构确实具有不同的投资行为。这是一个双向选择的结果,一方面与 IVC 相比,公司风险投资机构(CVC)在追求经济利益之外,还有战略目标;而有政府背景的公司风险投资机构在进行投资时不仅仅考虑财务回报,还会考虑其他的政策性目标,对于风险投资有一定的引导作用。另一方面,初创企业在选择 CVC 和 IVC 投资时,会考虑 CVC 的竞争优势,例如,技术和资源优势;此外,如果初创企业对于 CVC 来说是一个潜在的竞争对手时,CVC 往往会对该初创企业有一个较高的估值。

............

参考文献(略)