本文是一篇会计论文,从会计所运用的主要技术方法方面看,主要涉及原始计量记录法,单式账簿法和初创时期的复式记账法等。这个期间的会计所进行的计量,记录,分析等工作一开始是同其他计算工作混合在一起,经过漫长的发展过程后,才逐步形成一套具有自己特征的方法体系,成为一种独立的管理工作。(以上内容来自百度百科)今天为大家推荐一篇会计论文,供大家参考。

1 绪论

1.1 研究背景

大股东占款问题,自我国资本市场成立以来就一直存在。大股东出于谋求控制权私利、缓解融资压力、受集团利益驱动等原因,常常通过直接或间接的手段实施占款,影响上市公司的经营发展,侵害中小股东利益,进而影响资本市场的健康发展。虽然本世纪初,在我国证监会陆续发布多项政策和措施后,大股东占款问题基本上得以解决。但近年来大股东占款问题死灰复燃,金亚科技、欣泰电气、ST 华泽、ST 亚太、天龙光电、中科云网等多家公司因占款问题收到监管机构的问询函或处罚决定书,有的公司大股东违规占款高达数亿元。纵观这些被处罚的公司不难发现,利用票据、“年中借,年终还”的占款手段是这些公司的常用手段,这种手段非常隐蔽。同时,这种手段表面上看似对上市公司、中小股东的利益影响不大,但对上市公司的发展和小股东的长期收益产生极大的消极影响。这种情况下,大股东占款问题亟待解决。山东恒邦冶炼股份有限公司(以下简称恒邦股份)是在深圳中小板上市的企业,股票代码:002237。2016 年 5 月 4 日,恒邦股份因未及时披露大股东占款情况收到中国证券监督管理委员会山东监管局《行政处罚决定书》,并于当年 8月 18 日受到深交所公开谴责的处分。其董事长等多名高层、烟台恒邦集团有限公司(以下简称恒邦集团)、烟台恒邦集团有限公司经贸分公司(以下简称恒邦经贸)均受到公开谴责和罚款的处分。本文以恒邦股份为研究对象,分析恒邦股份大股东的占款手段、原因以及影响。并有针对性的提出相应建议,使其他上市公司及中小股东认识到大股东利用及其隐蔽的占款手段而产生的危害,为上市公司、资本市场等相关方面防范大股东占款问题提供一定的借鉴。

........

1.2 研究目的及意义

因大股东占款手段的隐蔽性,监管机构对其屡禁不止。但大股东占款给资本市场、上市公司、小股东利益带来的消极影响却是不容忽视的。因此,大股东占款问题的研究具有相当重要的意义。一方面,通过对大股东占款手段及原因的研究,有助于上市公司和监管机构有针对的设置相关措施防范大股东占款的实现。另一方面,通过对大股东占款影响方面的研究,给上市公司敲响警钟,提高防范意识,建立和完善相关防范机制。本文以恒邦股份为研究对象,正是出于以上目的,希望通过对恒邦股份大股东占款手段特性、原因及影响的分析,结合恒邦股份自身情况,对相关监管政策及恒邦股份自身存在的问题提出建议。为其他上市公司遇到类似问题时,提供一定参考的同时为资本市场监管大股东占款提供些许建议。

........

2 大股东占款概念界定及理论基础

2.1 大股东占款概念界定

大股东占款一词在相关文献中并没有直接界定。大部分的文献都是通过列举大股东行为和运用一些财务指标来对大股东占款进行描述和研究。大股东占款的最早来源于 Johnson、La Porta、Lopez-de-Silanes 和Shleifer(JLLS)在 2000 年提出“掏空”(Tunneling)的概念。在我国,掏空又称“隧道挖掘”和“隧道行为”。这两个词形象的描述了控股股东滥用控制权,通过合法或非法行为将上市公司利润、资产等转移到自己手中的行为。在之后的研究中,一些学者直接用利益输送、大股东侵占等词汇描述隧道行为。惠男男(2006)总结到,掏空的主要手段有两个:大股东资金占用和大股东向上市公司转嫁经营风险。也就是说,大股东资金占用是掏空的一种手段。在我国证监会出具的相关法规,深交所、上交所出具的上市公司规范指引中,使用大股东资金占用一词。一些学者将相关法律法规中使用的大股东及其关联方资金占用定义为大股东占款(陈晓红 2007;王松华 2007 等)。基于以上学者的研究本文主要依据我国相关法律法规对大股东占款进行定义。即,大股东占款是指大股东及其关联方从上市公司获得工资、福利、保险、广告等期间费用;获得有偿或无偿地拆借资金;获得上市公司为其开具的没有真实交易背景的商业承兑汇票;上市公司为其偿还债务等行为。

.........

2.2 相关理论基础

2.2.1 委托代理理论

委托代理理论作为现代公司治理理论的起点,最早由美国经济学家米恩斯和伯利在上世纪提出。委托代理理论有两类。第一类代理理论是在控制权和经营权两权分离的基础上提出的。由于经理人与所有人的目标不同、信息不对称、契约不完备等,而引发的经理人道德风险和逆向选择。第二类委托代理理论是在出现较为集中的股权结构后提出的。虽然较为集中的股权结构使控股股东有能力和有意愿参与公司的经营管理,对于提升管理层的经营能力和解决第一类委托代理问题有一定帮助。但是,股权集中也产生了一种新的代理问题——控股股东与中小股东的代理问题。第二类委托代理问题产生的原因主要有以下几方面:一是在股权相对集中的情况下,企业管理层通常由大股东直接出任或者直接委派,这样管理层的利益与大股东的利益往往趋于一致,却与中小股东的效用函数不同。大股东除掌握经营权外还存在获得控制权私利的欲望。二是信息不对称的存在使处于信息流两端的信息接收者由于存在信息转换效率的不同和中间环节的障碍,最终导致双方掌握的信息不对等。参与企业经营的控股股东对企业内部消息存在先天优势,而小股东只能获得不完全信息。三是由于法律的不健全和中小股东“搭便车”的心理。中小股东只关心股票的涨跌,而不关心企业经营状况,常常“用脚投票”来表达自己的观点,加剧了委托代理问题的危害。四是依据经济人假说,控股股东作为理性经济人在获得控制权、经营权、信息优势的情况下有能力和动力去获得控制权私利,侵害中小股东利益。本文的研究即是基于第二类委托代理理论——控股股东与中小股东的代理问题进行研究的。本文认为,在控股股东参与企业经营的情况下,依据理性经济人假说,控股股东会为控制权私利而努力,以此来损害中小股东利益。

.........

3 恒邦股份大股东占款案例介绍 ..........12

3.1 恒邦股份简介 .............12

3.1.1 恒邦股份发展历程简介..............12

3.1.2 恒邦股份股权结构简介..............12

3.2 恒邦股份大股东占款事件回顾 ...........13

3.3 恒邦股份大股东占款手段 ...............16

3.4 恒邦股份大股东占款特性分析 ...........18

3.4.1 利用恒邦经贸作为桥梁,隐蔽性强....18

3.4.2 通过纸质票据不直接占款的手段极具隐蔽性........21

3.4.3 商业票据时限性导致占款程度衡量指标不准确......21

3.4.4“年中借、年终还”的占款方式使占款程度衡量指标失效 ........22

4 恒邦股份大股东占款动机及条件 ........24

4.1 大股东占款动机 ...........24

4.1.1 集团利益驱动..........24

4.1.2 股权质押强化占款动机..............26

4.2 大股东占款条件 ...........28

5 恒邦股份大股东占款的影响分析 ........37

5.1 对恒邦股份成长能力的影响分析 .........37

5.2 对恒邦股份经营业绩的影响分析 .........41

5.2.1 恒邦股份经营业绩下滑..............41

5.2.2 基于 EVA 的恒邦股份经营业绩影响分析............43

5.3 对中小股东的影响分析 .....44

5.4 对恒邦股份融资的影响分析 .............46

5 恒邦股份大股东占款的影响分析

恒邦集团利用商业票据不直接占款或者说即使占款披露后对恒邦股份的年报影响较小,以及年中借、年终还的占款方式着实隐蔽。这种占款方式是否侵害了上市公司、中小股东的利益,需要对恒邦股份年报及相关披露信息进一步分析。

5.1 对恒邦股份成长能力的影响分析

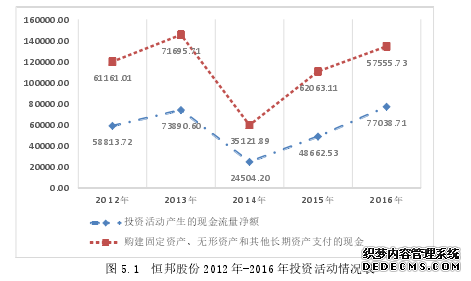

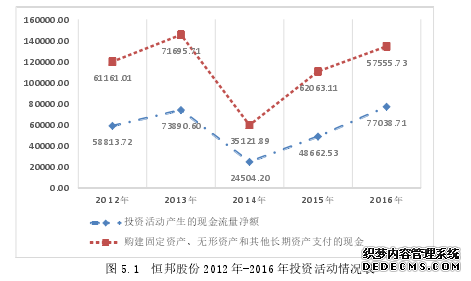

大股东占款最直接的影响就是会造成上市公司资金短缺,限制上市公司扩张的能力。恒邦集团通过:一是“年中借、年终还”的占款方式,在 2013 年-2015年划转恒邦股份 7.45 亿的资金;二是虽然票据占款不直接占用恒邦股份资金,但会限制恒邦股份给其他供应商开具商业票据的额度。虽然在年报中的资产负债表中没有直接体现出来,但对恒邦股份的扩张产生了消极的影响,具体分析如下:从图 5.1 我们可以看出,恒邦股份在 2012 年-2015 年投资活动产生的现金流量净额呈现先下降后上升的变化趋势,2013 年比 2012 年略微上升,2014 年达到最低, 2015 年呈一定上升趋势,2016 年持续上升超过 2012 年的水平。恒邦股份大股东占款正是发生在 2013 年-2015 年上半年,其投资活动产生的现金流量净额呈现出这样的趋势,不能说与恒邦集团占款没有关系。通过分析恒邦股份2008 年上市后到 2013 年占款前的融资情况可以发现,恒邦股份在 2011 年和 2012年分别融资 12.5 亿和 11 亿,如下表 5.1 所示,这对 2013 年比 2012 年投资活动现金流量金额略高提供一定合理解释,2011 年通过非公开发行股票用于各项目建设的投资在 2013 年仍在继续,且 2012 年融入 11 亿,为恒邦股份在 2013 年对外扩张提供一定动力。#p#分页标题#e#

.........

结论

大股东占款近年来在我国资本市场上死灰复燃。利用票据不直接占用上市公司资金、“年中借,年终还”的占款手段极其隐蔽,使得对大股东占款的监管越来越难。更重要的是,这种占款方式看似对中小股东没有影响,事实上是通过以下两种方式来实现对中小股东的利益侵占:一是通过影响企业的成长能力、经营业绩、再融资能力等方面来影响企业未来价值,从而影响长期持有企业股票的中小股东的利益。二是由于大股东占款未及时披露,后期被监管机关处罚时,释放的利空消息导致中小股东所持股票价值的直接下降。通过前文分析发现大股东占款的成因有以下几点:股权质押会强化大股东占款动机;股权集中会导致公司治理失效,同时影响内部控制有效性;上市公司内部控制自身存在的问题、相关法律法规的不健全等。针对以上原因,提出以下建议:健全相关法律法规,增强外部监管;制衡控股股东的股权;上市公司应完善自身制度缺陷,防范大股东占款。

..........

参考文献(略)