第一章 导论

1.1 研究背景

我国开放式基金市场的开放于 2001 年。目前,我国开放式基金规模占全部国内基金市场规模的 85%以上,这一点同世界上其他国家类似。截止到 2015 年底中国基金市场已经达到 2.16 万亿美元的规模。至 2015 年 12 月,全国共成立 3914 支基金,资产合计 1.67 万亿美元,其中开放式基金有 3282 支,净资产总值合计 1.59 万亿美元,占比 95%,短短 23 年,从零到 2.16 万亿美元的规模发展十分迅速。虽然我国开放式基金自成立以来发展迅猛,但毕竟我国的基金业起步较晚,投资者对基金的认识不够全面。按照正常的投资机制,经营不好的资金会逐渐被淘汰也就是我们所说的优胜劣汰。但由于我国自身的特点,开放式基金自成立以来就伴随着巨大的赎回压力,存在逆向赎回的现象,即“异象赎回”,也就是说基金业绩越好,面临的赎回压力越大,基金流量越小,基金业绩与基金流量成反比。从统计数据上看,我国 2006 年年底以前成立的股票型基金在 2007 年第 1 季度的平均净赎回率超过了 130%,赎回金额高达 49.89 亿元,净值回报率平均值为 20.9%,基金业绩良好,基金的赎回率很高,基金业绩与基金的赎回率成正比,存在“赎回异象”。从本文选取的股票式基金来看,华安 MSCI 中国 A 股 2007 年第一季度的净赎回率为30.15%,其复权净值增长率为 31.62%,赎回率与基金业绩呈正比,这种逆赎回现象会造成基金市场的“劣胜优汰”导致基金业恶性循环,扰乱基金市场的正常发展。为了维持基金业的健康发展,减少大规模异常赎回,为了给基金市场的各主体提供参考建议,对基金赎回问题需要进一步进行研究。

..........

1.2 研究目的及意义

1.2.1 研究目的

影响基金健康发展的因素错综复杂,虽然中国的基金也取得了很多发展,但随着中国经济处在改革的攻坚期,金融改革刻不容缓,基金作为一种风险适中又灵活的投资方式越来越受到人们的青睐。随着开放式基金逐渐占据基金市场,“赎回”作为开放式基金的独有特点,从开放式基金成立开始就收到广大学者的关注,现今已取得一定的成就,但仍然有很多地方需要进一步研究,目前许多学者对这一问题继续研究。本文在现有研究基础上,主要研究两个方面的问题:第一,运用计量经济模型和 2007-2015 年的季度面板数据,分析我国开放式基金是否存在大规模“赎回异象”。第二,综合国内外文献,选取关注度较高和有争议的影响因素,分析其与开放式基金资金流量的关系。

1.2.2 研究意义

开放式基金的最大特点是基金的规模不是确定不变的,基金的份额可以在规定的时间段内随时随地自由的申购和赎回。正因此,开放式基金才容易出现大规模的异常赎回问题。研究发现,国外开放式基金效益与基金的赎回量成反比,随着基金效益的增长,基金的申购量越大,赎回量越小。而研究中国的开放式基金,却得出相反的结论,也就是说基金效益与基金的赎回量成正比,存在“赎回异象”。这种异象所造成的是一种基金市场的 “劣币驱逐良币”现象。这种“劣胜优汰”的机制,严重影响基金市场的健康发展,会造成好的基金逐渐消失,基金市场逐渐萎靡,严重影响基金市场的健康运作,打击基金管理者的积极性,导致基金管理者懈怠经营,降低了基金管理效率,长此以往基金资产净值会越来越小,造成恶性循环。由于投资者无法有效监督管理者的行为和决策,他们之间存在信息不平等性,投资者收到的影响最大。因此,对我国开放式基金赎回行为的研究,以及探究其影响因素,在开放式基金领域理论方面具有一定的意义。另外,基金管理人也很重要。一方面,基金投资者在投资时并没有对投资基金做全面的了解,据基金业协会统计 71%的基金投资者对基金产品都不太熟悉,都不能自主的投资和决策,都得向基金管理公司专业人士咨询;另一方面,基金销售人员针对投资者激进型风险承受能力测评的实际执行程度不够充分,基金管理公司的管理运营能力存在一定的问题,投资者对管理公司信息披露和投资能力的满意度并不高。通过研究,给基金管理者管理基金管理办法、治理准则和基金销售管理办法提供一定的参考,同时也对基金监管部门在制定监管政策和相关法律提供一些建议。

.........

第二章 概念与相关理论

2.1 开放式基金与赎回

2.1.1 开放式基金

开放式基金是目前世界上几乎所有国家最主要的基金,开放式基金几乎占据基金的整个市场。开放式基金(Open-end Funds)的基金组成不是确定的,在规定的时间段内,基金投资者可以随时在指定的地点申购赎回。投资者申请购买基金,基金的份额增多,规模变大,资产增大;投资者赎回基金,基金的总体份额会减小,基金资产减小,规模变小。开放式基金的自由申购和赎回,是开放式基金区别于封闭式基金的最大特点,也正是由于这一特点,开放式基金才出现异常赎回问题。

2.1.2 赎回与赎回异象

基金的赎回,就是卖出。只有开放式基金才有赎回这一说法。投资者在合理的时间段可以提出合理的申请,既可以随时提出申购一定的基金份额也可以提出赎回一定的份额。只不过基金的赎回有一定的数额限制:当基金持有人赎回一定份额基金后基金的剩余份额不足 1000 份时,剩余的基金份额必须一并赎回。在规定的可以申请申购赎回的时间内,投资者对基金份额的赎回如果超过投资者上期持有的基金总份额的 10%我们通常认为这属于巨额赎回,当发生巨额赎回时,基金管理公司可以采取两种方式:(1)全额赎回:顾名思义,也就是说基金管理公司按照投资者的申请份额全部兑付。(2)部分赎回:有时当基金管理人为了维持基金公司的正常资金运营,一时间没有足够的资金全部兑付申请金额时,基金公司只能支付给基金投资者申请的部分份额假设为 5%,余下的未支付的 5%份额投资者可以取消赎回也可以选择延期赎回,如果投资者选择延期赎回,则剩下的 5%将会增加到下一天的赎回份额中,在下一天的赎回份额中并不被优先考虑。当投资者选择延期赎回时,基金管理公司要对投资的延期赎回的申请的处理方式进行公示说明,同时基金管理公司已经同易赎回的基金份额也可以延期支付。

............

2.2 行为金融学的相关理论

由于我国开放式基金的个人投资者占比较高,分析个体投资行为很有必要。个体交易行为受到心理因素的影响,这属于行为金融学的范畴。影响个体投资者的心理因素有很多,每个人由于生活的环境,受教育的程度不同,具有不同的信念和偏好。相关的主要理论有前景理论、处置效应,羊群效应。很多学者对“前景理论”做出了很多解释,通俗的来说在一定的预期条件下,投资者的行为也是可以预期的。孙惟微(2010)将前景理论归纳为 5 句话:(1)两只鸟在林里,不如一只鸟在在手中,也就是说与其看到两只鸟在眼前,不如有一只牢牢的掌握在手里。相比较不确定的更多的收益人们更倾向于确定的哪怕较小的益。所谓“见好就收,落袋为安”。(2)如果要在已经预计到的损失和不可估计的收益之间选择一个,大部分的人会会选择不可估计的收益。我们称这种现象为“反射效应”。投资者都是趋利的宁愿“赌一把”也不愿意承担既定的损失。(3)丢失 1000 元所带来的悲伤远大于凭空多得来 1000 元所带来的快乐,我们称这种现象为规避损失,这和风险规避有些类似。(4)现实生活中有很多人购买彩票,中奖的几率却微乎其微,购买彩票的钱大部分都支持别人的事业了,即使大家知道这个道理,却依然对那微乎其微的中奖率抱有幻想。我们称这种现象为人们迷恋概率小、成本低但收益大的事件,反映到投资基金上就是投资者愿意为较大的收益支付较小的报酬。(5)多数人对得失的判断往往有一定的相对性,不具有决对性,举个例子来说假设有两种选择:选择一,你的收入为 5 万元但别人的收入为 4 万元;选择二,你的收入为 6 万元,但别人的收入为 7 万元,大多数人会选择第一种情况,大家普遍有一种比较的心态。称之为“参照依赖”。概括起来,就是人们的生长环境不同,受教育程度不同,对损失和获得的认知和敏感程度是不同的,人们对损失比对活得更敏感,对风险的态度是不同的,前期收益会影响决策者对当期风险的态度。

............

第三章 我国开放式基金赎回现状与影响因素分析..........14

3.1 我国开放式基金赎回现状 ........ 14

3.1.1 净赎回具有阶段性 ............. 14#p#分页标题#e#

3.1.2 赎回分化具有阶段性 ......... 14

3.1.3 赎回份额巨大 ........... 16

3.2 影响开放式基金赎回因素的理论分析 ........ 16

第四章 模型选择与实证结果......20

4.1 数据来源 ...... 20

4.2 股市周期划分 ........ 20

4.3 模型的设立 ............ 22

4.4 描述性统计 ............ 24

4.5 相关检验 ...... 26

4.6 实证结果 ...... 28

4.7 不同基金类型的回归分析 ........ 36

4.8 稳健性检验 ............ 37

第五章 结论和启示............41

5.1 结论 .... 41

5.2 启示 .... 42

第四章 模型选择与实证结果

4.1 数据来源

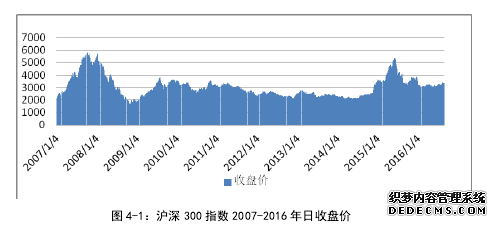

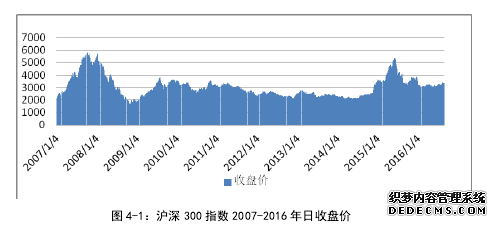

为了涵盖市场的“牛熊市”交替本文以 2007 年第 1 季度到 2015 年第 4 季度一共 36个季度为研究区间。同时为了尽可能涵盖多种基金,剔除与其他开放式基金的交易方式不同的指数基金,数据量过小死亡 LOF、ETF 基金,数据缺失较多的货币型基金,经过筛选后,本文选取 210 支开放式基金数据进行研究,其中股票型 20 支、债券型 20 支、混合型 170 支。基本数据都来自万德数据库(WIND),其中,股市数据来自网易财经网,还有一些数据来自我国基金业协会发布的基金投资者调查分析报告。数据处理和数据回归均采用Stata.11 进行。综合借鉴 Wiggins,Kao 等(1992)使用的方法以及李学峰(2011)年的划分 “牛市”和“熊市”的方法,设置 0 为阈值。如果证券市场回报率大于 0,则当期为“牛市”周期,如果证券市场回报率小于 0,则当期未“熊市”。本文采用沪深 300 指数衡量市场回报率。如果上一季度沪深 300 指数平均增长率大于 0,则认为证券市场处于上涨周期,我们把这一周期划分为“牛市”周期;相反,如果沪深 300 指数季度平均增长率小于 0,则认为证券市场处于下滑周期,我们就把这一周期划分为“熊市”周期。

.........

结论

本文利用面板固定效应模型,基于 2007-2015 年间 210 支开放式基金的数据,得出以下点结论:

(1)总整体上来说,基金流量和当期基金业绩表现负相关,我国开放式基金存在“赎回异象”。不管是在“牛市”还是“熊市”,基金良好的业绩表现会引起基金资金的流出,其中个人投资者较机构投资者表现更加明显。

(2)基金历史业绩与基金机构资金净流入量正相关,不存在“赎回异象”基金历史业绩与基金个人资金净流入量负相关,存在“赎回异象”。当期业绩表现良好的基金反而有更大的赎回量,业绩表现不好的基金会继续被投资者持有,这与陆蓉等(2007)发现的结果相似。而个人投资者相较于机构投资者赎回压力更大,这可能是由机构投资者和个人投资者理性程度差异造成的,可以从行为金融学的角度进行分析解释。

(3)投资者在“牛市”和“熊市”的差别并不是很大,即使在“牛市”投资者在整体上也并非“追逐业绩”,只能说相比较“熊市”而言,投资者更倾向于“追逐业绩”,这也和投资者的心理因素有关。投资者都是趋利的,不论是“牛市”还是“熊市”投资者都希望获得更好的收益,在“牛市”时投资者希望业绩不好的基金变得更好,会赎回业绩好的基金。在“熊市”时,投资者总想等待股市变好弥补所失更不会赎回基金,被套牢。但在总体上来说,“牛市”比“熊市”而言,更加偏向于“追逐业绩”。

(4)股票型基金的基金业绩与基金流量呈负相关,存在“赎回异象”;债券型基金和混合型基金的本期业绩与基金流量呈负相关,存在“赎回异象”,历史业绩与基金流量关系并不显著;股票型基金的净流量与证券市场表现相关性显著,而债券型基金与混合型基金净流量与证券市场表现并无显著性相关性。这说明,基金净流量与市场走势是否相关取决于基金投资对象的差异,投资股票份额比例越大,与证券市场关系越紧密。

(5)基金规模与基金净流量负相关,基金价格与基金净流量正相关,基金风险与机构资金净流量正相关,与个人资金净流量负相关,基金年龄和基金分红次数对基金的净流量无明显的相关性。

..........

参考文献(略)