第 1 章 绪论

1.1 研究背景与意义

自资本市场诞生以来,人们就一直围绕着这个包含着人主观意识的复杂系统进行了各式各样的研究:希望能够对资本市场的各种行为做出合理解释,并总结出普适的市场理论以对其未来的发展走势进行预测。1900 年 Louis Bachelier 总结了人们在各个证券市场对价格运动规律的观察,他把发明来分析赌博的方法应用于股票、债券等各种金融产品中,并开创的使用了统计方法来分析各种证券的收益率。在其研究基础之上,通过 Kendall、Osborne、Cootner、Samuelson、Roberts、Fama 等经济学家的一系列研究,现代金融市场理论的两大基石——随机游走理论(Random Walk Theory)及有效市场假说(Efficient Market Hypothesis)相继问世。随机游走理论对资产价格进行了随机独立性假定,认为在市场上价格是无法预测的。而有效市场假说则在随机游走理论的基础上认为市场是有效的,市场的有效性体现在价格形成过程中会充分反映市场上存在的各种信息。作为市场主体的理性人会从各种投资选择中挑选最有利的证券集,股票的价格也反映了其供求平衡,均衡市场成为常态。 这两个理论一经提出就因其完美的数学架构及结论推导风靡了整个学术圈:有效市场假说是传统金融研究的一般均衡理论框架下的拥趸和继承者;随机游走理论则把有效市场的思想用物理学的布朗运动及数学中的正态分布加以武装,从而构建出了现代金融数理化研究方法的基石。半个世纪以来,这种线性均衡范式一直统治者主流的金融经济学。 然而,理论归理论,人们在实际金融市场上却发现了各式各样与有效市场假说相悖的现象,如股票市场上非理性“泡沫”的存在、“股票溢价效应”、“日历效应”等等。这些现象被统称为金融市场上存在的“异象”,主要包括收益序列的尖峰肥尾分布现象、长记忆相关现象、波动聚集现象及泡沫现象等。这些现象的存在都从侧面证伪了有效市场假说,究其原因就是假说的一些假设条件和结论都太理想化了,并不符合现有的资本市场。因此,有效市场假说也不断面临着来自理论和实践的质疑和挑战。

.........

1.2 文献综述

从 1960 年起,波兰著名科学家 B.B.Mandelbrot 对股票市场的价格序列进行了一系列研究。他发现,价格并非随机游走的,市场上存在着大量有悖于传统市场理论解释的现象,因此需要一种新的理论去更合理对市场进行描绘。1963 年,他提出了用分形分布来对市场价格波动进行描述,并在此基础上于 20 世纪七、八十年代创立了著名的“分形几何学”和分形理论。1982 年,他发表了其代表作:《The Fractal Geometry Of Nature》,并在书中对其主要思想进行了详细的阐述。 在此之后,美国经济学家 Edgar E.Peters 整合了 Mandelbrot 的主要分形思想,将其灵活的应用到了资本市场中。1991 年,Peters 将“分形几何学”作为他的基本理论框架,针对有效市场假说出现的种种缺陷,针锋相对的提出了分形市场假说,取得了一系列有价值和影响力的研究成果。Peters 的研究始于对股票市场正态性的检验,他吸取了英国水文学家 H.E.Hurst 对时间序列有偏随机游走的研究,将原本用于水利监测的 R/S(Roscaled Range)分析法应用到了股票市场的测绘中去,并证实了股票的价格或收益序列更满足一种有偏的随机游走,其市场结构和信息传递更符合一种分形特征。 自将经典的 R/S 分析法引入分形市场测度之后,许多经济学家都对其有效性及过程进行了检验和修正。Wallit 和 Matalas(1970)发现短期价格的相关性及依赖关系会使检验结果出现一定的偏差;1994 年,Peters 提出用 n 阶的自回归残差估计用于 R/S 分析中去,并将滞后的不同阶数统计量与实际的期望值进行比较以消除短期相关性;Lo 在 1991 年提出了 R/S 分析法的修正版本,提出了正式的统计检验方法(V 统计量),并在美国股票市场上对其进行了可行性检验;在此之后,以 Cheung 和 Lai 为首的经济学家将修正后的 R/S 分析法广泛的应用到了各个国家的资本市场中去,如 Cheung、Lai 应用到黄金市场(1993)、Crato 检验了英国股票市场、Manlegna、Stanley 测绘了标普 500 指数等等。通过经济学家的普遍实证研究发现,R/S 分析法对短期市场数据的分形描述并不明显,其更多的是对长期市场的周期波动性进行了有效的度量。

.........

第 2 章 有效市场假说(EMH)

2.1 有效市场假说发展历史

“有效市场假说”是近现代金融学理论中最富有争议和代表性的学说,该学说的产生大大促进了金融理论的发展,具有极高的历史研究价值。1900 年 Louis Bachelier 总结了人们在各个证券市场对价格运动规律的观察,他把发明来分析赌博的方法应用于股票、债券等各种金融产品中,并开创的使用了统计方法来分析各种证券的收益率。他通过对法国债券价格走势的研究,发现并检验出投机市场上的价格时间序列普遍具有随机游走的性质。这是一项极具远见的开拓性工作,远远地超前于其身处的时代,他也因此成为有效市场观念的鼻祖。 在 Bachelier 之后,证券价格的行为研究长时间处于停滞状态,直到 1953 年,英国统计学家 Maurice Kendall 在研究了英国工业股指数之后,发现两个相邻时期的价格变化时随机的,且数据样本的行为方式很像漫步序列,进而提出了“随机游走模型”。Osborne(1959)在 Bachelier 的工作基础上分析了美国股票市场的价格运动,并发现有许多性质与原子运动的性质相似,进而与物理学中随机粒子的布朗运动联系起来。 Cootner(1964)在对价格随机游走的解释中使用了理性预期的概念并暗示价格反映了已知的全部信息。 Samuelson(1965)首次在经济学意义上严格构造并证明了“公平游戏”的期望收益模型,它的研究标志着研究开始从随机游走理论向 EMH 模型进行过渡。 Roberts(1967)根据信息的不同层次及证券价格对不同信息集的反馈情况给出了弱势、半强势及强势的市场价格。 Fama(1970)对有效市场理论进行了全面阐述,给出了一套完整的理论框架。他随后又在 Roberts 信息分类的基础上提出资本市场在不同的信息环境下具有弱势、半强势、强势等三种有效形式。自此,有效市场理论正式形成。

........

2.2 有效市场假说的主要内容

因为不是本文的重点,因此笔者仅对有效市场假说的主要内容进行了简单的总结与回顾,其主要内容如下: 在有效市场中,价格或收益序列为独立同分布的随机序列,其在下一时点的运动与之前的运动轨迹无关。时间价格序列的波动变化轨迹与物理学中的“布朗运动”(即粒子的无规运动)十分相似,因此价格是随机游走的;当足量独立变动的随机价格数列随时间进行排列且观测数据趋于无穷时,该概率分布就变成了正态分布; 当前的价格已经充分反映了所有公开发布的信息,因此价格只会当新信息出现时才会进行新的变动;投资者都是完全理性的,他们会在纷繁复杂的信息集中选择最利于自己的;充足投资者的存在使市场具有源源不断的流动性,并且他们都能意识到各种信息对自己的重要性:即能在信息集中选择出最有利于自己的投资信息;价格对已存在的信息做出了充分反应——仅会与新信息的出现相挂钩,因此在消化了信息并估计了所涉风险后,市场的集体意识就会找到均衡价格。此时的市场是一般均衡的,也就是我们所说的有效市场。

.........

第 3 章 分形市场假说(FMH)..... 11

3.1 分形理论的创立、应用及发展 ..... 11

3.2 分形理论内容 ..... 11

3.2.1 分形的定义 .......... 11

3.2.2 分形的性质 .......... 12

3.3 分形市场假说 ..... 14

3.4 单分形结构 ......... 17

第 4 章 A 股市场单分形结构实证分析...... 20

4.1 数据采集与处理 ........ 20

4.2 统计及正态性检验 .... 20

4.3 非线性 BDS 模型 ...... 23

4.4 收益率序列的 GARCH 建模 ..... 27

4.5 R/S 分析方法 ....... 32

第 5 章 总结与展望......... 38

5.1 实证结论与政策建议 ....... 38

5.2 未来研究展望 ..... 41

第 4 章 A 股市场单分形结构实证分析

4.1 数据采集与处理

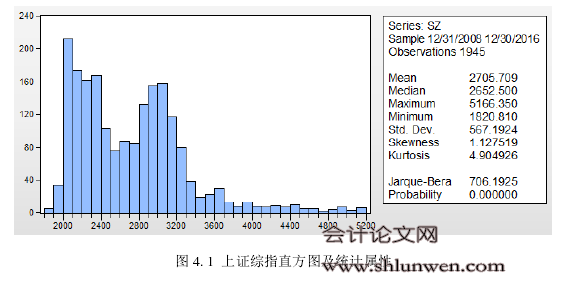

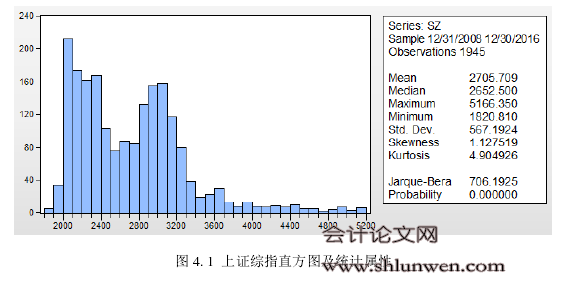

在数据采集方面,本文选择了上证综指作为实证分析数据。这一指数是我国股票整体走势的主要晴雨表,代表性强,具有长期可比性,对它的深入研究有助于把握我国股票市场运动的总体特征。本文的数据来源为万德数据库(Wind)。这样做的目的如下:一方面,股票价格间存在着明显的序列相关性和趋势性,许多分析方法不能直接使用。另一方面,相对于股票价格,投资者更关注的是投资收益,复利收益率因符合有限负债原则,具有简单可加性,更便于理论研究。 在样本时间选择上,本文选取了从 2008 年 12 月 31 日至 2016 年 12 月 30 日期间的上证综指指数,共有 1945 个日度数据。选取原因如下: 一、2005 年实行的股权分置改革是中国的证券市场历史上最具有里程碑的事件。在此之前,由于发展时间的不足以及新兴市场的种种历史遗留问题, A 股并不是一个好的研究标的。而在股权分置改革之后,A 股市场不管是在制度亦或发展速度、规模上都得到了长足的发展,并逐渐向一个成熟的证券市场迈进,因此 2005 年之后的 A 股市场可研究的价值大。 二、2008 年金融危机的爆发严重波及了全球的证券市场,A 股也在几个月的时间里经历了断崖式的下跌。在此之后,国家出台了一系列的政策措施实施救市,股指也在 2008 年底和 2009 年初逐步趋于稳定。由于金融危机的爆发是由美国次贷危机引发的全球性危机,具有极高的外部关联性,在研究本土市场的特性时不具有太大的科研意义,因此本文主要选取了后金融危机时期的中国股市数据作为主要研究对象。 #p#分页标题#e#

..........

结论

本文在总结单分形系统特点的前提下对中国 A 股市场进行了分形特征检验,并依次进行了统计量检验、非线性检验、波动率检验及 R/S 分析法检验。实证与理论紧密相连,全方位的展示出了 A 股市场的单分形结构特性。 在统计量检验中,笔者利用 Eviews8.0 对数据的统计特性进行了检验,发现A 股市场并不满足有效市场假说所具有的正态性,而是具有典型的尖峰肥尾特性,其收益序列是有偏的; 接下来笔者对 A 股市场的非线性结构进行了检验,使用的方法是著名的 BDS检验法,结果发现 A 股市场是一个非线性结构,这也为之后的分形检验打下了基础; 在收益率波动性检验中,笔者利用 Garch 模型对 A 股市场的波动率进行描述,发现基于 t 统计分布的 Garch(1,1)模型能对波动性进行更好的解释,并且A 股市场是一个波动性极强的市场。 最后,本章运用了 R/S 分析法对 A 股市场的周期长记忆性及分形特性进行了测度,结果显示上证综指的 Hurst 指数约为 0.637,分形维数为 1.363,是一个波动剧烈的复杂分形结构。 从实证结果来看,A 股市场是一个收益具有尖峰肥尾特征、收益序列有偏、非正态分布的非线性结构;A 股市场具有显著地波动聚集现象,其波动基本满足Garch 模型;A 股市场的 Hurst 指数约为 0.637,分形维数在 1~1.5 之间,因此其收益曲线比随机游走更具趋势特征,是一个趋势加噪声的有偏随机游走。综上所述,A 股市场具有明显的单分形特征,在现阶段用分形市场理论解释更有效。

.........

参考文献(略)