第 1 章 导论

1.1 研究背景与意义

相对于股票市场长达 500 多年的发展时间,股票指数期货作为目前证券市场上最重要也是最活跃的金融衍生品之一,直至 1982 年才进入市场。1982 年 2 月美国堪萨斯期货交易所推出了首个股票指数期货交易品种,同年纽约商品交易所与芝加哥商品交易所迅速跟进推出了美国市场各主要指数的期货产品,至 80 年代末,全球各主要市场均陆续完成了股指期货及相关交易规则的发行和建立。而随着股指期货交易量的逐渐扩大以及对股指期货功能等方面的相关研究的展开,股指期货的各类市场属性与特征也被广大投资者逐渐重视并应用。首先是标准化的合约保证了交易与计算损益方面的便捷性;双向交易与高杠杆性的特点使其成为了市场上最常用的避险品种,被大量运用在套期保值交易中,然而同样的特点也使得股指期货产品成为了投机交易中的重要工具。从 1987 年的美国股灾开始,市场经验表明投机者可以利用股指期货交易在市场中迅速制造泡沫,进而在泡沫破裂时疯狂做空,由此在理想情况下完成双向获利。而无论是相对保守的套期保值交易还是相对激进的投机交易都是主观因素在交易策略决策中起决定性作用,而套利交易不仅风险特征介于二者之间,而且其利用市场波动过程中出现的产品价格偏差获取收益可以在某种程度上被视为“短期内高收益的套期保值”或者“市场预期内的低风险投机”。总体上看,套利交易是顺应市场价格变动趋势的具有工程性质的交易策略。从世纪之交开始,IT 技术进入到金融产品交易领域并获得了重要地位,量化交易逐渐成为了证券市场交易尤其在金融衍生品交易市场上最普遍的交易模式,而套利交易与程式化交易的结合在理论上会使套利机会的发现更为及时与准确。实际上,利用量化交易模型进行套利交易也成为了各国机构投资者的首选,而对于普通投资者来说,在良好的市场交易环境下,合理利用套利交易同样能带来超过市场普通回报率的收益。

.........

1.2 相关文献综述

套利行为是在贸易过程中自然形成的,当产品价格出现了时间和空间上的价格偏差,投资者就可以通过套利行为来获得收益。而随着金融产品交易场所的出现,金融产品套利活动显示出了其交易便捷,收益可观等优势,从而使得对套利理论的相关研究成为了现代金融学术的核心命题之一。 Modigliani 和 Miller(1958)在 MM 理论的相关研究中提出的无套利分析思维使得金融套利能够摆脱议价技术的干扰,带来了定价问题上的革命性突破。Black,Scholes 和 Merton(1973)的研究体系提出的无套利均衡原理使得金融资产定价有了基本统一的方式方法。Ross(1976)在前人研究基础上进行改良并且提出了极为重要的套利定价理论,即 APT 理论,将市场均衡与无风险套利机会有效地结合在一起。而行为金融学的出现与发展则从理性假设条件的角度对有效市场提出了强有力的挑战,它在套利者的心理预期、实习操作时的自我质疑以及保证金补仓压力等诸多方面对已有的套利理论进行了修正。虽然对行为心理的影响程度缺乏足够的相关验证,但在研究套利交易时深入结合行为金融学能够使对套利限制的分析更加全面;对真正套利机会的辨识更为谨慎;在对套利空间的构建过程中能更好地结合不同市场条件,从而给出更为合理的数值调整。当市场对股指期货的价格出现一定程度的高估或低估的时候,在理论上就会出现套利机会,在套利操作的影响以及市场价值回归的引导下,套利机会再持续一段时间后就会消失。然而,从套利机会出现开始的整个过程中,要求股指期货价格与指数现货价格之间存在一定的引导作用,关于二者之间的引导关系的研究也正式为期现套利的研究提供了侧面的支撑。

..........

第 2 章 股指期货市场相关介绍

2.1 股指期货交易

2.1.1 套期保值交易

简单来说,利用期货交易进行套期保值就是在期货市场上采取与现货市场买卖方向相反的操作,在期现组合中实现基础标的品种一致,价值相当,方向相反即可在理论上达到有效规避价格风险,克制系统性风险带来的危害。在构建套期保值组合时,要根据各人不同的风险偏好程度来设计最小套期保值比率,在交易类型方面,与其他商品期货一样,可分为多头套期保值和空头套期保值,其中空头套期保值是指计划持有股票现货的投资者为避免因股票价格下跌所带来的资产缩水而选择持有股指期货空头头寸来对冲风险;相对地,多头套期保值则是投资者在有需要卖出股票现货的同时为防止价格上升所带来的收益流失而持有股指期货多头头寸。 总的来看,套期保值在股指期货相关交易中属于相对保守的一种,其操作目的并不是为获取超额收益,而是为了避免因交易行为与市场价格波动不匹配造成的大额损失,即价格风险,套期保值组合的损益波动相对较平稳。在我国市场实践中,利用股指期货进行空头套期保值是最为普遍的现货持仓策略。其中,已被很多机构投资者引进并应用的 Alpha 对冲,又称 Alpha 套利的组合策略就有明显的空头套期保值特征,本文将在期现套利介绍部分中具体展开。

...........

2.2 股指期货功能

(1)价格发现。虽然股指期货的定价与波动是以指数现货为基础的,然而市场变量之间的影响往往都是相互的。着眼于国内市场,由于我国股票交易采取“T+1”的交易制度,使得采用“T+0”的股指期货市场拥有了较大的流动性优势。在理论上,拥有流动性优势的一方会对另一方的价格变动做出预期性的反应。但是价格发现的市场功能在一些时候也会形成价格诱导,比如别有用心的市场参与者可以利用场内交易规则和虚假报单、压超大单等手段来诱导或强迫其他投资者跟随报价,使得期货与现货价格随市场信心偏移而较大幅度地偏离其原本价值。在市场力量大且套利机制成熟的环境下,类似的行为往往要付出极大的代价才可能迫使市场价格维持偏离状态,但对于我国市场来说,膨胀或恐慌情绪的制造总是会得到羊群效应的“免费”加成。

(2)风险规避。在如今的证券市场中,有经验的投资者通常会用丰富现货组合的方式来规避非系统性风险,但对于有价值投资倾向的市场参与者来说,在长期持有股票组合的同时必须时刻警惕系统性风险的发生。而对我国市场来说,股指期货产品是唯一能够达到风险规避效果的市场工具。2015 年 9 月我国市场监管者通过提高保证金水平,降低杠杆率,并限制持仓手数等方法全面限制了我国股指期货市场的流动性,一方面虽然在心理层面上遏制了恐慌,但同时也将一些股票市场的多头势力驱离了市场。由于风险厌恶者占市场多数,因此可以预见的是,在现货操作的主要对冲工具恢复流动性之前,大多数的投资者是不会积极返场持仓的。现在来看,想要推动我国股市的全面回暖,恢复股指期货市场的“出厂设置”是极为必要的,逐步回升杠杆率,释放多空双向的流动性,丰富市场避险工具。

..........

第 3 章 股指期货市场震荡期内的期现套利分析 ..... 20

3.1 基于持有成本理论的期现套利空间构建 ....... 20

3.2 结合我国市场条件的各项成本分析 ........... 24

3.2.1 交易成本分析 ..... 24

3.2.2 冲击成本分析 ..... 24

3.2.3 拟合跟踪误差处理 ........... 26

3.3 震荡期内期现套利机会分析 ....... 28

第 4 章 股指期货市场震荡期内的跨品种套利策略分析 ......... 32

4.1 我国股指期货品种特征分析 ....... 32

4.2 震荡期内套利组合可行性分析 ..... 34

4.3 套利组合构建及收益分析 ......... 35

第 5 章 结论与相关建议 ..... 39

5.1 主要结论 ............. 39

5.2 相关建议 ............. 40

第 4 章 股指期货市场震荡期内的跨品种套利策略分析

4.1 我国股指期货品种特征分析

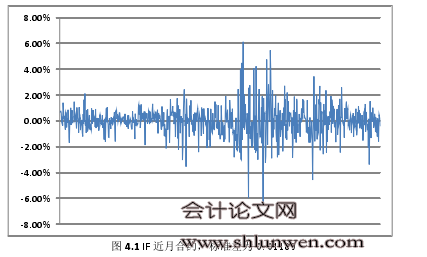

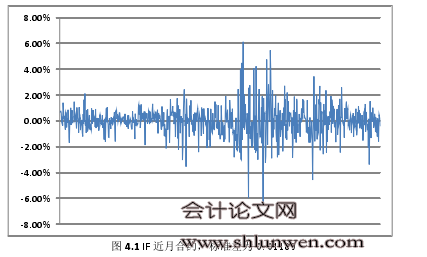

这一节的内容在上文我国股指期货产品介绍部分中已有涉猎。沪深 300 指数成分股中有创业板和中小板股票 54 只,其在震荡期内波动情况与沪市主板相对更为贴近,期货(IF)近月合约单张价值 80—160 万元;中证 500 指数成分股中有创业板和中小板股票 144 只,其在震荡期内的波动幅度与中小板更为相似,期货(IC)近月合约单张价值 106 万—232 万元;上证 50 指数则具有最为浓厚的“蓝筹”色彩,期货(IH)近月合约单张价值 53—107 万元。从数据出发,本文以各品种近月合约在研究区间内每 30 分钟的价格数据为基础,求出每 30 分钟的涨跌幅度并绘图,再用 STDEV 函数求出标准差,。除此之外,进一步考虑流动性差异问题,由前文内容可知,IC 与 IH 近月合约的日均交易金额相近,而 IF 该项数值则远大于二者,这意味着投资者在 IC 和 IH 近月合约的具体仓位操作中更容易得到相似的交易节奏。 因此,综合来看,在二元操作的框架下,IC 和 IH 近月合约更适宜用来在类似的市场震荡期内进行跨品种套利,后文即以此二者为工具展开。 #p#分页标题#e#

..........

结论

本文抓住我国 2015 年 4 月—8 月这一特征明显的市场震荡期,对在股指期货市场上可能出现的合理套利模式与机会进行了多角度的研究分析。在剔除与我国市场现状匹配不佳的跨市场套利与跨期套利模式后,得到了有关期现套利与跨品种套利的两方面主要结论。一方面,在期现套利分析中,本文在以股票组合模拟现货的高成本高误差水平上,在三个品种的期现组合中依然可以发现有明显的套利机会,即说明在类似研究区间的市场震荡期内,期现套利是有基础较好的实践土壤的。具体来看,沪深 300,中证 500 与上证 50 三个股指期货品种的期现组合水位波动情况与市场大盘波动在时间上具有同步性,套利机会出现的区段基本一致,且反向套利机会均多于正向套利机会,体现了可供套利产品较少,现货做空手段受限,市场尚不成熟等特点。若抛开本文所构绘的“迟钝”的期现套利上下界,各级投资者应根据自身的成本费用,现货拟合水平,计量辅助以及策略的调整能力来预设个别的线性或非线性的套利空间,从而有效增多期现套利机会。 另一方面,在跨品种套利的分析中,本文从期货品种特性,流动性以及多空组合金额覆盖程度等方面综合考量,选取了 IC 近月合约和 IH 近月合约作为了跨品种套利的操作标的。经过相关分析后发现,在单向波动时间持久,波动幅度较大的市场震荡期内,顺应市场波动趋势,按品种特性构建跨品种套利组合是更优的选择,但其是否适用于其他市场行情是值得怀疑的。此外,基于传统的相对低估/高估的套利思维,按期现水位变化构建的组合在震荡期内收益水平虽然不及前者,但理论上该方法可广泛适用于绝大多数的市场行情。 由于套利活动的进行与市场的流动性休戚相关,直到股指期货市场达到高流动性要求的时候,我国市场内利用股指期货合理套利的活动,尤其是较为新颖的跨品种套利才有可能进一步发展演化。因此,此轮震荡期内的相关套利组合研究应该对此后类似市场行情中的策略构建有一定的借鉴作用。

.........

参考文献(略)