第 1 章 绪论

1.1 研究背景与意义

21 世纪国际资本市场发展迅速,起源于美国的私募股权投资也得以迅速发展。当前私募股权投资已经发展成为国际金融资本市场重要的融资工具,在促进国际金融资本繁荣发展方面有重要影响力。私募股权投资(Private Equity),简称 PE,通常是指对非上市公司股权或上市公司的非公开交易股权进行权益性投资,以期在未来通过上市、并购或者管理层回购等方式出售所持股权来获利的投资方式。PE 投资的对象主要以有发展潜力的私有非上市企业为主,在 PE 投资的运作中投资者选择投资对象的唯一标准是能否带来高额投资回报,这样一些高技术、新技术的企业备受 PE 投资的青睐,但同时 PE 投资并不拘泥于投资企业是否应用了高技术、新技术,具有较好市场前景的产品或技术也是 PE 投资者搜寻的方向。由此,PE 投资在促进中小民营企业发展方面有积极影响力。在当前鼓励大众创业的新时代背景下,PE 投资将发挥其他金融产品不可替代的推动作用。PE 的三种主要形式有:信托型私募股权投资、合伙型私募股权投资、公司型私募股权投资。信托型私募股权投资简称 PE 信托,集合了信托和 PE 各自的优势和特点,因此被许多资本投资家看好。随着 PE 被引入国内,信托型私募股权投资在国内金融资本市场也迅速发展。此次课题主要研究信托型私募股权投资的运作机制,对发展和完善国内 PE 信托有重要意义。2008 年美国发生金融次贷危机后,国际金融环境发生巨大变化。受其影响,国内市场出现原料价格上涨、人民币升值、股市动荡等一系列连锁问题。同时,近几年国内市场出现严重产能过剩问题,一大批企业因为资金链断裂而倒闭,严重影响国内经济的正常发展和社会稳定。深化改革,实现国内经济快速转型是当前国内经济建设的主要任务。在深入市场调研后,发现越来越多的企业融资难,但同时又有许多闲置资本找不到合适的投资项目。面对发展中暴露出的各种问题,加快国内金融市场建设十分必要。与国外发达国家相比,国内私募股权投资发展起步晚,有着巨大的发展空间。2007 年颁布的《信托法》、《信托公司管理办法》、《信托公司集合资金信托计划管理办法》,2008 年银监会印发的《信托公司私人股权投资信托业务操作指引》等法律构建了国内的信托业务法律体系,为信托型私募股权投资提供了必要的法律保障。2013 年 11 月党的十八届三中全会推出金融改革是中国经济改革战略中的重要组成部分,对中国经济的长期健康发展至关重要。依靠“市场”在社会资源配置方面的优势推出和促进资本流向潜力产业和新兴企业,实现资源配置优化和资源利用率提升。

............

1.2 研究内容与方法

1.2.1 研究内容

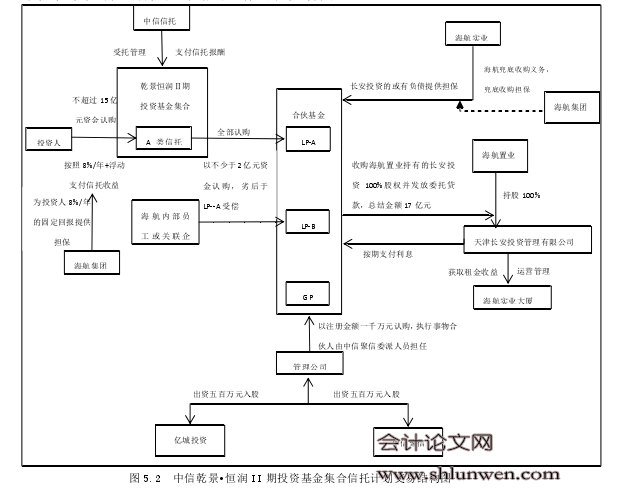

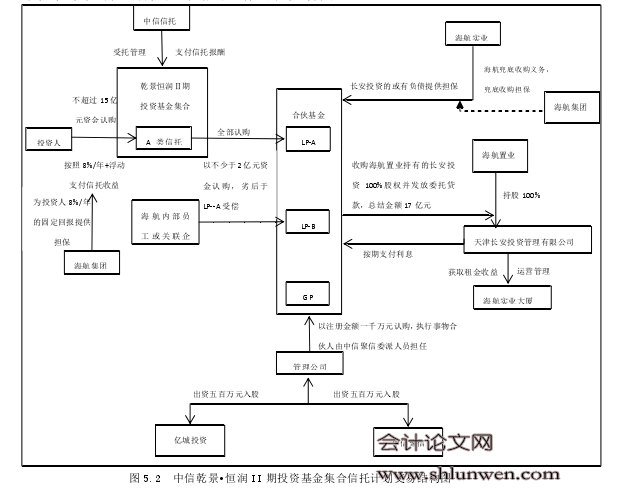

本文研究的主要内容是国内信托型私募股权投资的运作机制。机制在经济学中表示经济活动各构成要素之间的相互联系、作用及功能。信托型私募股权投资在运作中资金的交易结构和各结构之间的关系内涵是研究信托型私募股权投资运作机制的关键。从 PE 的运作流程来看,其运作机制主要包含了投资项目设立、投资决策和后续管理等三方面。每个环境的运作机制都会对整个运营产生重要影响。本文围绕信托型私募股权的理论概念,及其投资的运作机制、决策机制、管理机制进行深入研究和探讨,详细探讨新时代背景下国内信托型私募股权投资的运作机制,并以中信信托公司的私募股权投资项目为案例,解析国内信托型私募股权投资运作机制的现状、面临的问题,结合理论分析,对中信信托私募股权投资的运作机制提出改善建议。

1.2.2 研究方法

本文研究是在金融学基本理论、投资银行学、经济学和信托法学等基本原理的指导下,通过查阅大量相关研究文献资料、收集国内外信托型私募股权投资运作的相关统计数据,运用比较分析方法、案例研究等研究方法进行本文的探索。

..........

第 2 章 信托型私募股权的理论概述

2.1 信托型私募股权的概念

在我国信托型私募股权投资主要是指依据相关法律法规,投资者与信托公司订立非公开的信托契约,将自己的资金委托给信托公司投资管理,信托公司在收到投资者的资金后以股权投资的方式进入有价值的非上市企业,在取得一定收益后适时退出实现资本增值的投资运作方式。目前国内与信托型私募股权投资业务有关的法律有:《信托法》、《信托公司管理办法》、《信托公司集合资金信托计划管理办法》、《信托公司私人股权投资信托业务操作指引》、《关于支持信托公司创新发展有关问题的通知》等等。在信托型私募股权投资过程中签定的法律文件具有契约法律效益,能明确投资者、信托公司、受益人等三方的权利和义务。[10]在信托型私募股权投资的法律关系中,投资人专业名称也叫委托人,信托公司则为受托人,受益人是合同中约定的,可以是投资人也可以是其他第三方。在国内符合相关法律的规定是信托型私募股权投资的重要衡量标准。用比较通俗的语言来说,私募股权是通过非公开市场的手段定向引入具有战略价值股权的投资方法,是相对于不私募而直接上市融资方法的方法。在国际社会上,信托型私募股权是私募股权投资的重要组成部分。在我国,信托型私募股权投资的流程通常是信托公司发起信托计划,与投资人签定信托合同,投资人依据有关法律出资,信托公司担任信托计划资金管理及获得投资收益。[11]最后投资人依据信托合同从信托公司获得自己的投资收益。在信托型私募股权的概念中涉及的活动主体关系为:委托人,受托人,受益人。弄清楚信托型私募股权的活动主体间的关系是开展相关课题研究的关键。

.........

2.2 信托型私募股权与私募信托基金、股权信托的关系

研究信托型私募股权投资运作的前提需要弄清楚信托 PE 与私募信托基金、股权信托之间的关系。私募基金也是现代社会被提到较多的投资金融工具,所谓私募基金指的是以私募方式筹集资金投资于证劵市场的基金。私募基金与私募股权投资信托的管理人是不一样的,前者的管理人是由委托人担当,而后者的管理人是由信托公司即受托人担当。因此,私募基金与信托型私募股权是有本质区别。从金融学理论定义上划分,二者的资金投资范围与发挥的金融功能也是不一样的,信托型私募股权主要投资未上市的企业股权,而私募基金投资于上市企业股权。但近几年,受国内市场环境的影响,我们看到私募基金的投资范围出现了一些新的变化,出现了流向上市企业和非上市企业两种模式,进而出现了私募证劵投资基金和私募股权投资基金。所谓私募信托基金是借助信托募集资金的私募基金。根据基金资金的投资去向,国内市场的私募信托基金又可以分为私募证劵信托基金和私募股权信托基金两种。由于国内金融市场发展不断完善,一些企业的股权持有人开始以股权为信托资产,这样的运作模式在国内信托公司信托业务中也出现的比较多。[12]股权所有人以其持有的股权作为信托财产所设立的信托即为股权信托。股权信托与信托型股权投资,二者也比较让人混淆。在对比研究股权信托和信托型私募股权投资后发现二者信托的资产性质不一样、二者信托的目的不一样、二者信托后管理的内容也不一样。股权信托除了委托的是股权,信托的目的是为了更好行驶股权,信托后管理以股权如何更好行驶为主,而信托型私募股权委托的是资金,信托的目的是收购股权,信托后管理以资金投资获利最大化为主。

..........

第 3 章 我国信托公司私募股权投资的运作模式 ...... 10

3.1 运作模式 ...... 11

3.1.1 单一模式 ......... 11

3.1.2 结构化模式 ....... 12

3.1.3 “信托+有限合伙”模式 ..... 13

3.2 运作流程....... 14

第 4 章 信托型私募股权投资的运作机制 ............ 16

4.1 组织机制 ...... 16

4.2 筹资机制 ...... 17

4.2.1 委托人的出资问题 .......... 17

4.2.2 项目资金管理人的出资问题 ........... 17

4.2.3 信托计划投资顾问的出资问题 ......... 17

4.3 投资机制 ...... 18

4.4 退出机制 ...... 19

第 5 章 国内信托型私募股权投资案例——以中信信托为例 ..... 21

5.1 中信信托 ...... 21

5.2 案例介绍 ...... 21

5.3 案例运作机制分析 ....... 23

第 5 章 国内信托型私募股权投资案例——以中信信托为例 #p#分页标题#e#

5.1 中信信托

中信信托有限责任公司,即本文中的“中信信托”。中信信托是一家经国家金融监管部门批准设立的全国性金融机构。中信信托的前身也是中信集团旗下的全资信托投资子公司,因此中信信托运作信托项目的经验可以追溯到上个世纪80 年代。2002 年经过重组、更名、改制和重新登记,中信信托独立成为一家专门运作信托业务的信托公司。2007 年,国内推出信托新政,更名后的中信信托有限责任公司开始在信托行业内崭露头角。中信信托是中国银监会直接监管的全国性非银行金融机构,其主营业务为信托业务。经过多年发展中信信托已经发展成为国内信托行业的明星企业,无论是从资产规模还是综合实力来看都是非常有影响力的信托公司,并且中信信托已经连续多年担任中国信托业协会会长单位。2014 年 10 月 13 日增资后的中信信托正式成为中国第一大信托公司,运作的资产规模位列业内第一。中信信托成立了国内第一支真正意义上的信托型私募股权投资计划,即中信锦绣一号信托。之后中信信托不断涉足信托型私募股权投资项目,已经发展成为国内信托型私募股权投资综合实力排行居首位的信托公司。以中信信托旗下的信托型私募股权投资案例为研究对象,对当前国内信托型私募股权投资发展有重要参考意义。

..........

结论

信托型私募股权投资是金融系统的必要组成部分,在推动中小企业发展,实现全民创业方面有着非常重要的金融融资作用。国内信托型私募股权投资发展相对还比较滞后,还没有充分发挥出信托型私募股权投资对工商企业的融资作用。加强信托型私募股权投资运作机制研究,是推动该金融产品市场化运作的关键。面对国内外日益复杂的金融环境,重视并加强信托运作创新是非常必要的。信托公司私募股权投资的运作模式主要有:单一模式、结构化模式、“信托+有限合伙”模式。结构化模式和“信托+有限合伙”模式逐渐发展成为信托运作的主要模式。但任何运作模式的创新都是基于单一模式发展而来的。在信托型私募股权投资运作机制中,组织机制、筹资机制、投资机制、退出机制是信托运作机制的重要组成部分。国内信托相关法律体系已经建成,因此在具体运作需要按照有关要求运作即可。信托运作机制的实践创新是关键,在中信锦绣二号、中信鼎能置业危改工程、中信乾景恒润 II 期等案例中,我们看到了运作模式创新的巨大魅力。得益于信托运作实践成功案例的启发,相信通过广大信托从业人员的努力一定能实现信托型私募股权投资运作新发展。

.........

参考文献(略)