1 引 言

1.1 选题背景与意义

城商行近年来持续超速发展,一举成为我国金融系统中不容小觑的一员。截至 2014 年底,城商行总资产规模以达到 17.39 万亿,占银行业总资产 10.5%,比

10 年前翻了一番。我国城商行资产平均增速十多年来一直位于银行业平均水平之上,发展势头强劲,继我国首家资产破万亿的城商行北京银行之后,又有上海银行和江苏银行两家紧随其后,并驾齐驱成为我国城商行中佼佼者。 最早的相关办法颁布于 1995 年,是针对城合行(城商行的前身)的《城市合作银行管理办法》,办法在经营上将银行严格限制在本地区,且要求每个城市只能设立一家城商行。随后,为迎合城商行的迫切扩张需求,银监会出台了《城市商业银行异地分支机构管理办法》(2006 年),明确规定了内外设置异地分行的审核条件与门槛,一举打开设立异地分支机构的阀门,城商行一涌而出,纷纷开始圈地设点。2007 年以来,我国中小企业融资难问题愈发突显,为缓解相关问题,于 2007 年和 2009 年相继出台的规章将城商行扩张的资金、分支机构数量等各方面条件大大放宽,同时简化审批流程,进一步加剧了城商行的强势扩张。可好景不长,有关城商行的负面新闻层出不穷,如涉案 101 亿的刘济源金融诈骗案(又称齐鲁银行金融诈骗案,涉及齐鲁银行 70 亿元);汉口银行涉嫌伪造额度超 5000 万贷款的担保人;温州银行某支行副行长挪用公款炒汇导致巨额亏损8000 万,后又出现涉案金额达 1600 万的骗贷案;龙江银行三位高管因贪污受贿、占用公款等经济问题先后落马。很大程度体现出城商行在急速扩张中出现的严重公司治理问题,监管不力将导致风险剧增,这给银监会敲响一记警钟。自 2011年起银监会开始暂缓审批工作,4 月,城商行论坛第十一次会议上也隐去全国性银行这一城商行发展方向,强调其为区域性银行。冷处理两年后,异地分行设立得以在 2013 年重启,但银监会严格要求城商行只能在辖内扩张,不得跨省,充分体现监管当局的审慎态度。

.........

1.2 国内外研究综述

世界上大部分国家都未曾有过限制银行跨区域经营的政策,而美国的“单一银行体制(one-office-bank)”早在 1781 年,国民银行制度建立初期就有所体现,随后,自 1791 年第一合众国(也称第一美国银行 the first bank of the United States)特许权的建立,反对的呼声越来越强烈,并以 1836 年第二合众国(也称第二美国银行 the second bank of the United States)特许权的到期作为形成标志。1864年通过的《国民银行法案》也并未对国民银行的跨区经营予以授权,1927 年《麦克法登法案(Mc Fadden Act)》作为美国第一部规范银行地理限制的法案,严格规定了国民银行不得设立跨州的分支机构,但赋予了银行在遵守所在州法律的规定的基础上,在州内设立分支机构权利,这一法案的实施一度导致美国全国商业银行数达到上万家。为了规避地域限制,很多银行打着法律擦边球,通过公司控股形式来开展跨州经营,受到 1970 年《道格拉斯修正案》(1956 年《银行控股公司法案》的补充)的一网打尽。经过长达百年的斗争,在美国经济急速发展的背景推动下,政府最终不得不放开管制,1994 年《里格尔尼尔州际银行业务和分支机构效率法案(Riegle Neal Interstate Banking and Branching Efficiency Act of 1994)》(也称《跨州银行法》)废除了之前的限制性法案,彻底放开了设置分行的地理限制,解放了银行控股公司的收购行为。 随着政策限制的放宽,大量银行分支机构的涌现让学者们有所担忧,跨区域经营到底对银行是有利还是有害呢?Berger 等(1993)的研究表明,银行的规模经济形态呈现倒 U 形,即表现为资产规模以 6 亿美元为节点的先规模经济递增,后递减形态。然而,美国绝大多数银行规模都在临界值以下,所以地域管制的取消能让大部分银行从中受益[1]。Demsetz(1997)对银行分散虚拟变量与股票收益率变动额进行回归分析,发现分支机构地域分散程度与银行风险成反比,即银行分支机构分布越分散,则风险越低[2]。Richard 等(1997)基于 1988 - 1991 年数据,证明了跨州经营银行的盈利水平要明显高于严格在州内开展经营活动的银行,且跨州业务的开展能明显降低银行破产倒闭的可能性,同时使银行收益更稳定,波动性小[3]。

.........

2 我国城商行跨区域经营理论分析

2.1 城商行跨区域经营的内部动机

每个地区有他的经济结构特点,优势产业各不相同,城商行经营如果集中在地方,则很容易面临贷款公司对象产业单一、行业集中度高等问题,银行经营状况会很大程度上受制于当地业态,如银行发展与当地行业发展速度紧密相连,而当本地龙头企业或重点行业出现变故时,又很可能牵连到城商行经营状况。加之,中小银行的资金规模、资金来源、资金质量等普遍不及大型银行,自身抵御风险的能力就较弱,在遭受系统性风险的概率较高的背景下,城商行的发展更是步履维艰。银监会反复强调,城商行的现阶段使命是投身服务“三农”和“小微”,小微企业融资难的问题一直普遍存在,风险高规模小的企业通常来说很难获得的国有大型银行的贷款,而城商行的历史背景和地缘信息优势决定了在服务小微上比大型银行更具能动性。随着城商行客户企业的高速发展和扩张,跨区域的业务往来与资金结算诉求愈发强烈,对于发展中的企业来说,城商行的地域限制明显会对客户异地经营业务活动造成极大不便,这导致城商行不得不或主动或被动的放弃一些优质客户,客户流失现象普遍。为提升城商行竞争力,迎合客户需求,以业务拓展为首要目标的跨区域经营势不可挡。

.........

2.2 城商行跨区域经营的外部动机

目前,我国城商行除了北京银行、上海银行、江苏银行三家资产规模破万亿,其他城商行普遍规模仍很有限,均在中小型银行行列,资源、人才、经营等各方面均不敌大型国有银行及股份制银行,强行竞争必然结果不会乐观,而为了避免市场定位的重合,城商行力求通过金融创新大展拳脚。以存贷款业务的利差为主要收入来源的城商行也认识到收入结构的不合理可能带来的危机,努力向发展理财业务和中间业务方向靠拢。但是,我国银行业制度对于大型银行和中小型银行的监管要求并无差异性,大多数业务和经营活动都存在规模准入门槛,明显表现为向大型银行倾斜,导致部分城商行在基金托管业务、保证金存管业务、债券结算代理业务、衍生品交易业务等多领域无权涉足。单一的业务范围和收入结构只会使城商行与大型银行的差距不断拉开,这迫使城商行通过跨区域经营来打开市场、铺开业务、提升资产规模,摆脱制度倾向的制约。

.......

3 我国及西部地区城商行跨区域经营的基本状况分析 .... 14

3.1 我国城商行跨区域整体发展状况 ..... 14

3.2 西部地区城商行的发展现状 ......... 17

3.3 西部地区城商行跨区域经营现状 ..... 19

4 西部地区城商行跨区域经营对其绩效影响的实证分析 .......... 26

4.1 样本选择与数据来源 ...... 26

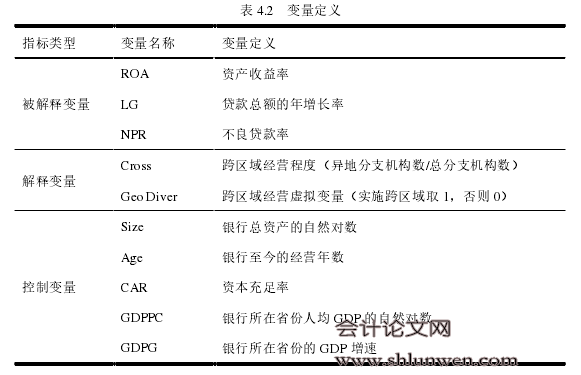

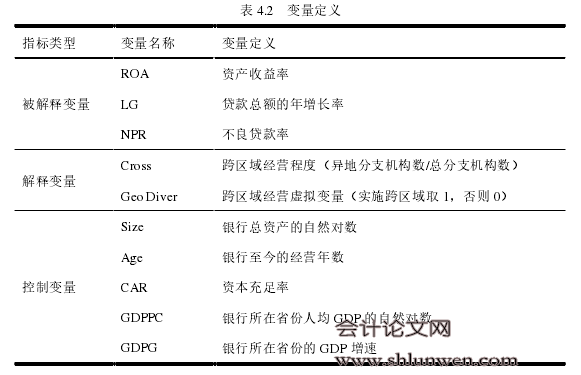

4.2 变量选取与模型构建 ...... 27

4.3 实证结果分析 ............ 29

4.3.1 变量的描述性统计分析 ......... 29

4.3.2 回归结果分析 ........ 31

4.3.3 内生性问题分析 ...... 33

4.4 本章小结 ....... 36

5 研究结论与对策建议 ....... 37

5.1 研究结论与启示 .......... 37

5.2 对策建议 ....... 38

4 西部地区城商行跨区域经营对其绩效影响的实证分析

4.1 样本选择与数据来源

由于设立异地分支机构仍然是近年来银行跨区域经营的主要方式,因此本文主要从异地分支机构建立的角度,研究西部地区城商行跨区域经营对其绩效的影响(分别从是否跨区域以及跨区域程度差异两方面研究对绩效造成的影响),除去部分因为近年才新建立或信息披露不佳的等原因造成数据无法获取的城商行,本文通过银行官网,公开搜索引擎搜集整理得到西部地区主要 23 家样本行的相关数据。 从地域分布来看,样本城商行覆盖西部地区 11 个省市自治州(因数据不可得,仅缺西藏自治区西藏银行一家),在地域分布上具有广泛的代表性。从样本总数来看,占西部地区全部城商行数量(40 家)的 57.5%。从资产规模来说,截至 2014 年底,23 家样本城商行资产规模总额为 27990.36 万亿,占西部地区城商行资产总额(35713.08 万亿)的 78.38%。可见,无论是从地理位置、数量还是规模来看,样本选取均有科学依据。 西部地区样本城商行虽在数量上并不算占优势,但均选取西部地区规模较大、竞争力排行较前的城市商业银行。其中,资产规模达到 2000 亿以上的占 4家,在 1000 亿-2000 亿之间的城商行占 8 家,500 亿-1000 亿的占 6 家,资产规模 500 亿以下的小银行占 5 家,共计 23 家。所选样本在各资产规模层次均有覆盖,且样本数量均衡,具有充分代表性,使分析结论更具说服力。 截至 2014 年底,23 家样本行中共计有 20 家实现跨区域经营,占西部地区实现跨区域经营的城商行数(31 家)的 86.96%,样本行中始终在本地区开展经营活动的城商行有 3 家,占西部地区未跨区域城商行总数(9 家)的 30%。 由表 4.1 可知,样本行中超过一半的银行在 2009 年以后均开始进行跨区域经营,为保证能够观测到各城商行跨区域前后经营情况的差异,选取样本城商行2007-2014 年共计 8 年的跨区域经营数据,受到部分数据缺失的影响各年观测值并不全面,且其中小部分城商行在 2008 年之后才挂牌建立,故样本城商行在研究时间区间内的可获取观测值数量分别为 12、15、17、22、23、23、23、23,年度观测值共计 158 个。 #p#分页标题#e#

......

结论

全面考虑银行跨区域经营问题除了从银行微观治理角度着手,还应考虑宏观经济背景的影响。一方面,规范的监管政策能从源头上扼杀部分风险爆发的可能性,因此,政府应出台相应的政策引导西部城商行的发展,同时适度限制城商行扩张行为。虽说已有相关文件对城商行跨省经营予以限制,但对已实现跨省经营城商行的进一步扩张以及省内跨地市经营并无具体要求。另一方面,通过研究可知,西部地区城商行所在地区人均 GDP 规模较大、GDP 增速较快的地区,银行经营业绩较好且不良资产比率较低。若政府对布局西部落后地区的银行予以政策倾斜,引导资金向西部金融资源匮乏地区流动,必然对西部金融供给状况产生正面影响,带动西部银行业乃至整体经济发展,从而反作用于当地银行经营绩效的提升。 综合上述建议,本文不支持西部地区的城商行在现阶段选择跨区域经营发展道路,规模较小的发展中银行可致力于服务地方,逐步提高竞争力;而处于发展瓶颈亟待突破的潜力银行,坚持严格审慎的银行内、外部管理,杜绝因盲目扩张致使的高风险事件,努力完善自身各方面条件为未来跨区域经营做准备,同时,伴随未来相关政策推动,才能使该地区城商行不至于在跨区域经营浪潮中被淘汰。

.........

参考文献(略)