第 1 章 绪论

1.1 研究背景和研究意义

2008 年 9 月雷曼兄弟破产标志着美国房地产泡沫破裂引发的次贷危机最终蔓延到银行业,演变为全球性的金融危机。在经济全球化的大背景下,此次金融危机给世界各国都造成了严重的后果,尤其是欧盟的成员国。各成员国的债务危机致使商业银行等金融机构出现了大量的坏账,一系列银行业危机爆发。这一次全球性的金融危机使各国政府及学术界意识到系统性风险已经成为威胁金融稳定和金融安全的主要因素。因此,金融危机之后,系统性风险的测量方法、预防机制成为了国内外学者的主要研究对象。而商业银行在世界各国金融体系中都扮演着重要角色,对其系统性风险的研究更具实际意义。 国际货币基金组织(International Monetary Fund; IMF)、国际清算银行(Bank for International Settlements; BIS)等国际性组织建议各个国家都应加强对商业银行系统性风险的关注并予以防范。巴塞尔委员会针对此次危机暴露出的金融监管缺失问题,对巴塞尔协议进行修正并推出了《巴塞尔资本协议Ⅲ》。作为全球银行业监管的标准,“巴塞尔Ⅲ”提出从宏观审慎的角度出发能有效防范银行业的系统性风险,即从只对某个商业银行实施微观审慎监管转变为宏观审慎监管,关注各商业银行之间的相互影响以及对整个金融体系产生的溢出效应。 在我国国内,商业银行作为主要的金融机构,承担了国内经济发展中大多数的资金融通,积极的引导着金融市场的发展,其重要性不言而喻。监管机构为了有效监管商业银行的风险,在巴Ⅲ的基础上及时推出了《商业银行资本管理办法(试行)》。该办法分别从资本充足率、流动性、拨备率、杠杆率四个监管方面提出要求,形成了适合我国的新的银行业监管制度。从近几年整体运行情况来看,商业银行经历金融危机的波动后仍维持有较高的盈利能力,表明我国商业银行抵御风险的能力和国际竞争力都在逐渐增强。但是不能忽视的是各家商业银行近年来创新程度不够,产品严重同质化,业务范畴差异较小,银行业体系中蕴含的引发系统性风险的因素逐年累积。

..............

1.2 国内外文献综述

2008 年国际金融危机爆发以后,一直备受关注的系统性风险重新成为研究的热门话题,目前国内外文献对商业银行系统性风险的研究主要有以下几个方面:虽然系统性风险不是一个全新的概念和议题,但针对系统性风险目前还没有形成统一的,广泛认可的界定。目前具有代表性的观点有: Kaufman、Scott(2003)[1]指出相对于某个金融机构遭受损失而言,应将系统性风险定义为整个体系所遭受的累积损失的概率,表现为多数金融机构的高度相关性。银行性系统性风险则是指由于某一家或某几家银行出现危机而导致其他银行违约,这样的链式作用使整个金融体系遭受冲击的风险及其概率。Adrian et al.(2011)[2]将系统性风险定义为单个金融机构发生某种极端情况时(最常见的有破产和倒闭),整个金融体系及其他金融机构可能遭受的最大的损失。翟金林(2001) [3]指出银行系统性风险是指某个系统性事件的发生使得银行业遭受巨大冲击,动摇银行体系,发生银行业系统性危机的可能性。李玲等(2011)[4]认为银行系统性风险是指可能引起整个银行业体系遭受损失甚至危机的风险。隋聪(2014)[5]从初始冲击和传染性两个角度分析了系统性风险,即初始的冲击引起一部分金融机构违约,而违约传染的连锁反应将风险放大,最终形成金融困境的风险。 Crockett(1997)[6]指出银行系统性风险是指银行因面临资产价格异常波动、资产负债结构恶化等其中一种情况时,无法抵抗经济的冲击而对实体经济产生负面影响的可能。Group of Ten(2001)[7]认为系统性风险是指某些事件的发生导致金融体系经济价值损失、信心崩溃及不确定性增加而对整个实体经济产生极其严重的负面影响。国际货币基金组织(IMF),国际货币清算银行(BIS)等(2009)[8]则将系统性风险定义为整个金融系统由于各种原因的减值而无法长期持续为实体经济提供金融服务。朱元倩等(2012)[9]则认为系统性风险不是以单个金融机构而是以整个金融体系为其关注的对象,更着重考虑了其溢出效应,也就是对实体经济的影响。李芝瑛等(2014)[10]认为系统性风险具有冲击性和传染性,既存在于外部对金融体系的影响过程中又存在于金融体系内部,因而某个极端事件的发生在金融市场中引发连环风险和损失的可能即为系统性风险。

...........

第 2 章 商业银行系统性风险的理论分析

2008 年全球金融危机表明此次金融危机并非是单个金融机构的破产倒闭引发的,而是单个金融机构的破产倒闭蔓延至其他金融机构,导致了整个金融体系的危机。这次全球范围内的危机事件也充分说明了系统性风险本身具有复杂性。因此,要对商业银行的系统性风险进行实证研究,必须先对其有一个深入的理解。本章就系统性风险的定义、特征、形成原因及传染渠道等基础理论进行了详细阐述。

2.1 商业银行系统性风险的一般分析

本节主要从商业系统性风险的定义和其特征两个方面对商业银行的系统性风险进行了一般性的分析。从各国学者对系统性研究的相关文献中,我们可以看出对于系统性风险,目前尚未给出一个确定的定义,具有代表性的为 De Bandt and Hartmann(2000)从狭义和广义两个角度给出的系统性风险的定义。他认为狭义的系统性风险是指单个金融机构的破产倒闭引起多家金融机构失败的风险。广义的系统性风险则在狭义的内容上将大范围的冲击对所有金融机构和金融市场造成损失的可能性囊括在内。 金融危机后,国内外学者对系统性风险的研究多从狭义角度分两方面展开。一方面是根据系统性风险具有传染性的特征给出的,另一方面则是从对整个实体经济产生影响的角度给出的。虽然对系统性风险定义颇多,但是它们蕴含了一些共同点:第一,都认为商业银行的系统性风险具有外部性,把银行的风险和整个金融体系以及实体经济联系起来;第二,都考虑到了其溢出性,差别只是在侧重点的不同;第三,对于风险产生的影响,都强调了其重大性,对金融体系乃至实体经济产生的负面影响。

...........

2.2 商业银行系统性风险的形成原因

21 世纪以来,金融自由化发展、国际金融市场一体化促进了全球资产的流动性和金融产品的创新性,推动商业银行发展的同时也使商业银行面临的国内外经济环境复杂化。除此之外,商业银行混业经营的趋势和互联网金融的繁荣导致银行业系统性风险的情形更加复杂,分析其成因主要有:Minsky(1982)1指出商业银行以及贷款人对现金流的运作决定了金融体系内部能否保持稳定性。他认为,商业银行作为最重要的金融机构之一,在发挥信用中介职能的基础上进行信用创造。这就导致金融体系内部存在一种先天的不确定性,而且这种不确定性与经济周期密切相关。 金融体系内在的不稳定性与经济周期的相关性表现为:在经济繁荣时,市场对实体经济和虚拟经济的投资需求都不断高涨。在实体经济领域,商业银行放宽对贷款的限制,贷款利率因为投资者对资金需求的增大而不断提高,投资者对利率变动的敏感性加大,实体经济领域投资炒作比重的增大使得实体经济出现泡沫。同时许多投资者转向了金融市场上试图利用高杠杆率获取高额收益,金融市场泡沫扩大,其发展速度远远超出实体经济,经济内部投资供求的矛盾无法平衡。一旦向银行融资的投资者因为利率过高收益无法匹配无法还款时,投资者对市场(尤其是股市)失去信心,纷纷抛售所持股票导致股价大幅下跌,股市崩盘,金融泡沫碎裂。金融机构特别是商业银行因贷款无法收回,坏账增加,经营风险增大。经济萧条时期,社会总需求不断下降,企业被迫倒闭,失业增加,经济几乎停滞。投资需求的减少使得商业银行资产业务无法顺利开展,利润减少,同时企业破产导致商业银行不良贷款率和呆账增加,银行面临流动性风险。综上可知,随着经济由供求矛盾引起的内生的繁荣、萧条、复苏的周期循环,商业银行面临着不同的风险,金融体系的稳定性也受到威胁,这是银行业爆发系统性风险的重要原因。

.........

第 3 章 我国商业银行系统性风险影响因素的现实分析 ............ 18

3.1 我国商业银行经营现状分析 ............. 18

3.2 我国商业银行系统性风险的影响因素分析 ......... 22

3.2.1 不良贷款率攀升 ............ 22

3.2.2 利率市场化的推进 ........ 24

3.2.3 非利息收入占比提高 .... 24 #p#分页标题#e#

3.3 小结 ............. 26

第 4 章 我国商业银行系统性风险测度的实证研究 .......... 27

4.1 Co Va R 方法相关理论分析 ........ 27

4.2 系统性风险测度模型的构建和实证研究 ............. 31

4.3 我国上市商业银行系统性风险实证结果分析 ..... 37

4.4 小结 ............. 40

第 5 章 防范我国商业银行系统性风险的政策建议 .......... 42

5.1 进一步推进宏观审慎监管 ....... 42

5.2 强化对系统重要性银行监管 ............. 45

5.3 完善对中小商业银行的监管 ............. 46

5.4 小结 ............. 47

第 5 章 防范我国商业银行系统性风险的政策建议

根据本文前面所阐述的有关商业银行系统性风险的理论、我国商业银行系统性风险的影响因素以及选取 16 家上市商业银行所做的实证分析,本章重点给出了目前防范我国商业银行系统性风险的政策与建议。

5.1 进一步推进宏观审慎监管

2008 年全球金融危机的爆发使得各国都开始高度重视商业银行的系统性风险。巴塞尔委员会在金融危机爆发之后提出从宏观审慎的角度出发有效防范银行业的系统性风险,即从只对某个商业银行实施微观审慎监管转变为宏观审慎监管,关注各商业银行之间的相互影响对整个金融体系产生的溢出效应。我国银行业监管委员会也一直在着重推进宏观审慎监管,即在识别系统性风险的基础上对其计量并进行监测与控制,而系统性风险的防范主要在于控制单个金融机构发生风险的可能以及切断系统性风险的传染过程,那么结合我国实际情况本文认为,进一步推进宏观审慎监管可以从系统性风险发生的“事前”和“事后”两个方面进行着手。所谓的“事前”就是在系统性风险发生之前,降低系统性风险发生的可能性,相应的宏观审慎政策则包括建立宏观审慎下的预警机制和以微观审慎政策为基础,加强对单个商业银行的监管。从“事后”的角度,宏观审慎监管的重点则在于切断系统性风险的传染源,以降低损失避免整个银行业乃至金融市场危机的产生。

..........

结论

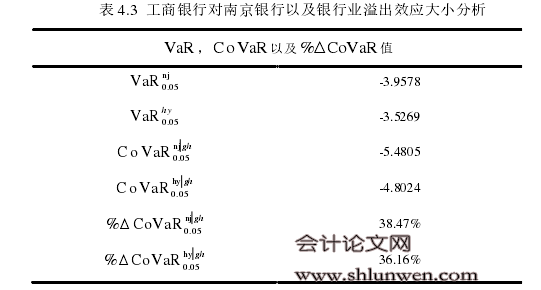

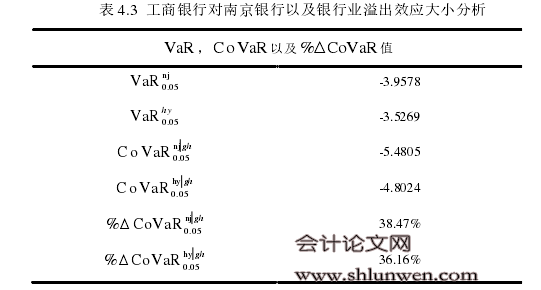

本文在对系统性风险基础理论以及我国商业银行系统性风险的实际影响因素分析的基础上,选取了在上海证券交易所和深圳证券交易所上市的 16 家商业银行为样本,并选取样本银行的从 2010 年 9 月 1 日到 2015 年 8 月 31 日剔除国家法定节假日后的共 1213 个日收盘价数据作为原始数据,通过向前复权的方式使用基于分位数回归的 Co Va R 模型得出的结论如下: 首先,Co Va R 方法比 Va R 能更好的衡量某一商业银行出现风险时对其他商业银行以及整个银行业的溢出效应的大小,也就是其系统性风险的大小。表 4.3 显示,以 Va R 方法衡量的风险值均小于以 Co Va R 方法衡量的风险值。这可能是因为 Va R方法没有考虑到在某些特定条件下的风险值以及极端尾部的情形,因而对某一商业银行所面临的系统性风险衡量不全面,Co Va R 方法则把以上情形都包含在内,弥补了 Va R 方法的不足。此外,采用没有量纲的%?Co Va R 值便于比较各个商业银行溢出效应的大小,从而有利于监管机构根据实证结果对溢出效应进行估计、分析,提出并实施更贴合实际的监管政策。 其次,我们可以看出 16 家上市商业银行系统性风险整体上遵循国有大型商业银行的系统性风险大于股份制银行以及城市商业银行,城市商业银行的系统性风险相比之下比较小。不论是对同业商业银行还是对整个银行业体系的溢出效应,工商银行、中国银行、农业银行、建设银行的排名均保持在最靠前。这是因为从系统重要性银行的度量标准来看,四大国有大型商业银行资产规模庞大、业务种类复杂、与其他金融机构关联度高、影响力大,一旦其中之一遭受重大危机,势必会对整个银行业产生重大影响。继国有大型商业银行之后,对同业及银行业溢出效应较大的就是各大股份制商业银行,排名最后的为城市商业银行宁波银行。通过实证分析,我国识别某一金融机构系统性风险的大小应从银行的资本资产规模、与其他银行关联度的大小、在某类业务或者市场中的可替代性以及在金融市场中的影响力等多方面进行,这样才能更准确的定位系统重要性银行,监管到位。 最后,除了考虑银行的资本资产规模外,识别某一金融机构系统性风险的大小还需要关注与其他银行关联度的大小、在某类业务或者市场中的可替代性以及在金融市场中的影响力等多方面,以便更准确的定位系统重要性银行,监管到位。因为资产规模以及在市场中的地位并不是决定系统性风险溢出效应大小的唯一因素,尤其是对于中小商业银行,例如城市商业银行。虽然城市商业银行规模要远小于大型商业银行,但其自身风险较高且由于近几年城市商业银行大量成立并飞速发展,与其他城市商业银行、农村信用合作社等金融机构的关联更加密切,一旦某一城市商业银行遭遇危机,极有可能导致支付链条的断裂,造成系统性风险的发生,演变为系统性危机。

.........

参考文献(略)