第一章导论

1.1 研究背景

经济增长不论在那个年代,何种经济背景下,一直是经济学家们关注的重点,与之相关的研究分析从未停止,而正是在这种情况下,是否能从一个新的视角去探索还有哪些待探知的因子包含经济增长的信息显得更为有意义且充满挑战。加之近年来证券市场的繁荣发展,越来越多的学者将研究对象锁定在证券市场这一不断更新和发展的研究主题上。 证券市场中常用的资本资产定价模型(CAPM)在投资组合理论和资本市场理论基础上形成发展起来,主要研究证券市场中资产的预期收益率与资产风险之间的关系,以及均衡价格是形成的原由。该模型表明,只有非系统风险可以被分散,而代表股票回报资产收益率的系数值表示市场的系统性风险不能被分散。因此高平均股票回报率通常来自高风险。另外该模型指出,对资产的超额收益是市场的回报和市场均衡的资产收益之间的协方差(Sharpe, 1964, , 1965, Black, 1972)。 然而,在纷繁复杂的金融市场上同时也存在着不能用经典理论解释的异常现象,特别是规模因素,价值因素和动量效应。Fama and French(2012)已经证明了在北美、欧洲和亚太的主要地区存在着规模溢价,价值溢价和动量溢价。Borys and Zemcik(2000)则验证了明显的规模效应和价值效应在维谢格拉德集团的成员国家中(Visegrad Group)如捷克,匈牙利,波兰和斯洛伐克的存在;Jegadeesh and Titman(1993)则找到了动量效应产生利润在股票市场中确实存在的证据,同时他们也指出,世界各地无论在经济状况良好或是经济运行恶化的国家都存在着动量效应。WML(动量因子,Win Minus Loss 的缩写,以下简称 WML)则是用来解释动量效应,其使用过去亏损者 们 投资组 合的平 均收 益减去过去 收益者的投资组 合的平均收益(Carhart,1997)。文中用到的来自 Fama and French(2012)提出的因素模型中的两因子, HML(账面-市值比因子,High Minus Low 的缩写,以下简称 HML)被用来解释价值效应,他们用价值型投资组合的平均收益减去增长型投资组合的平均收益;而SMB(市值规模因子,Small Minus Big 的缩写,以下简称 SMB)用来解释规模效应,是使用小规模公司投资组合获得的平均证券收益减去大公司投资组合获得的平均证券收益。

........

1.2 研究目的和意义

本文目的在于研究股票市场上收益因子和经济发展的关系。第一,本文会按照Liew and Vassalou 方法(2000)使用因素模型中的三因子来建立关于中美英三国的GDP 增长模型。三个因子即模型中的解释变量选取的是 Fama and French 的 SMB、HML 和 Carhart 四因素模型中的 WML 因子。第二,本文还将涉及商业周期变量,如在存在期限利差和违约利差时是否回报要素仍然能有效地解释国内生产总值增长。通过这两方面的研究,最后试图探索出证券市场的收益因子是否可能用来解释经济增长,以及我国未来可能在哪些方面做出改善,从而让这些因子更好的对我国证券市场和经济增长的监测有所帮助。 纵观国内外市场,证券市场都是国家经济的重要支撑。因此证券市场的兴衰和经济增长的关系是显而易见的,他们存在着互相联动的关系。然而在这一显而易见的关联下,对于具体层面,精细到具体因子的量化模型并没有建立起来。如果能建立一个模型,在证券市场中找到一些可以用来解释经济增长的因子,则可以预测一些经济可能的波动。或者在证券市场的监管层面设置对这些因子的实时监控,有助于及时发现问题,提前且主动的控制局面。

..........

第二章概念界定与理论基础

2.1 经济增长的概念界定

经济增长有比 GDP 增长更为广阔的外延含义,比如说人力资本的增长、科技资本的增长等等,但是这些资本的增长,是无法用数据来衡量的。GDP 则是用来衡量经济规模的一个指标。在实际核算中,以一国生产的商品和劳务总量的增加来衡量经济发展,计算全社会(国境内)的所有产出水平。一般情况下,可以用 GDP 的增长代表经济的增长。 但实际上对于经济增长的主观感受,随每个行业或者每个经济单元在经济链条的地位和分工位置有很大的不同。举例来说,尽管美国的 GDP 在 2000-2010 年间持续增长,但美国的制造业部门却是持续萎缩的。虽然衡量经济增长最常用的代表指标是GDP,但实际上衡量经济发展水平,还有其他很多种参数,除用 GDP 外,只要能找到能反映大家为物品生产直接或间接付出的劳动也是可行的替代。只是根据目前的发展来看 GDP 是最好理解的量化方式,因此本文以 GDP 增长率作为经济增长的量化指标并展开研究。

......

2.2 因素模型的理论基础

因素模型是建立在证券收益率对各种因素或指数变动具有一定敏感性的假设基础之上的一种模型。证券的收益率具有相关性,这种相关性是通过对模型中的一个或多个因素的共同反应而体现出来。证券收益率中不能被因素模型所解释的部分被认为是各种证券的个性,因而与其他证券无关。现有的因素模型有很多,一些经典的模型诸如套利定价模型(APT )、资本资产定价模型(CAPM)、三因素模型都在证券定价和衡量收益率上做出了很多贡献。 本文选取的用来解释证券市场超额收益的收益因子来源于 Fama-French 三因素模型中的 HML 和 SMB 两个因子和由 Carhart 提出的 WHL 因子。Fama 教授在 1990 年代初期,和另外一名教授 Kenneth French 合作提出了一个解释股票回报的模型,并因为这个模型中还有三个可以解释股票回报的因素,因此将这个由三个收益因子来解释股票收益率的模型取名为三因子模型。Fama and French 通过实证分析指出,美国历史上的股票回报很大程度上可以用这三个因子来解释。而经过更多的实证扩展研究,该模型表明不仅在美国的证券市场上,在众多其他一些国家的证券市场中,不论对象是证券公司、投资银行等金融机构建立的投资组合还是仅使用在单一的股票上,证券收益的回报率都能够用它们对三个收益因子的暴露来解释说明.

.........

第三章数据来源和模型的构建 ...... 17

3.1 数据来源和解释 ........... 17

3.1.1 因素模型的数据来源和变量解释 ......... 17

3.1.2 经济增长的数据来源 ........... 19

3.2 因素模型的构建 ........... 19

3.2.1 一元经济增长模型的构建 ....... 19

3.2.2 多元经济增长模型的构建 ....... 20

第四章实证分析 .......... 23

4.1 经济增长模型的一元回归 ........... 23

4.2 经济增长模型的多元回归 ........... 24

4.3 实证结果的对比分析 ....... 30

第五章结论与对策 ........ 32

5.1 研究结论 ......... 32

5.2 对策建议 ......... 32

第四章实证分析

4.1 经济增长模型的一元回归

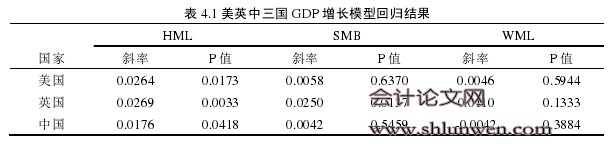

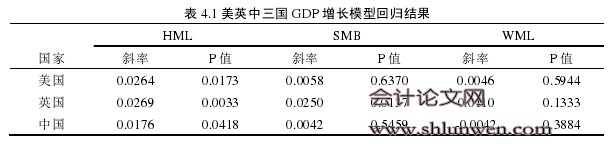

使用美国,英国和中国的历史数据,根据公式 3.1 做 GDP 增长模型的初步一元回归: GDPgrowth 是每个国家未来经济的国内生产总值增长率。Factor Ret 是每个国家以季度为频率的 HML, SMB 和 WML 因子。HML 代表价值型投资组合的平均收益减去对增长型投资组合的平均收益。SMB 代表对小企业投资组合的平均收益减去大企业投资组合的平均收益。WML 代表过去收益组合的平均收益减去对过去负收益组合的平均收益。P 值代表每个估计系数的 P 值。通过上表可以看出: (1)HML 和 SMB 以及除中国以外的 WML 因子的斜率都显示为正,也就是说都和 GDP 增长率呈现了正相关。而这一正相关关系的显现,也表明了存在于 HML 和SMB 因子中的证券收益和良好的经济增长有关。 证券收益因子和未来的经济增长有正相关的关系,这和 Liew and Vassalou(2000)的发现趋于一致,他在文献中表明 HML 和 SMB 都和未来的经济增长趋势呈正相关。 (2)HML 因子的 P 值大部分在 0.05 以下,有的甚至在 0.01 以下,这一结果表明在 95%和 99%以上的置信水平上都是相关的,也就是表现出了统计上的显著性。HML因子在三个国家中都统计显著,这一结果不仅印证了 Liewand Vassalou(2000)的发现还将他们的数据库拓展到 2015 年,同时也为中国的 HML 因子增加了新的证据。

...........

结论

通过研究 HML,SMB,WML 收益因子对美国、英国、中国三国 GDP 增长和之间的关系,本文证实了 Liew and Vassalou(2000)的论点,并且为其观点提供了新材料。从实证分析的结果来看,HML 和 SMB 因子确实和未来的经济增长有关联,但 WML 并没有包含任何关于未来经济增长的有用信息。 HML 和 SMB 因子的有用性也就意味着在在对经济增长有高期待的时期,低账面市值比和小规模的股票相比于低账面市值比和大规模的股票可以更好的推进经济繁荣。并且另一方面通过监测证券市场中 HML 和 SMB 因子的数据,可以捕捉到经济增长可能会存在的波动,这对中国证券市场是有意义的,未来他们有望成为经济下行或者上行的预测指标之一。 然而在加入诸如期限利差和违约利差的商业周期变量后,HML 和 SMB 因子在美国和中国数据的应用上失去了解释力,这是因为加入的商业周期变量已包含了 HML 和SMB 的信息,也就是说加入的这些商业周期变量代表了 HML 和 SMB 来解释经济增长。在 Liew and Vassalou (2000)的研究中并没有加入违约利差这一有代表性的商业周期变量,因此本文加入这个对 GDP 增长有影响的因子以补充该作者的研究结果。HML和 SMB 在美国和中国的数据计算中失去显著性变得冗余的原因在于,包含在 HML 和SMB 因子中的信息被商业周期变量取代,即期限利差和违约利差。因此当 HML 和SMB 这两个因子受到市场不完善的影响不能直接获取时,或是数据太庞杂不好测算时,通过监测这些有代表性的商业周期变量也是可以获取经济增长的有效信息。 从上述结论中可以发现对我国证券市场的指导意义:一方面已经证实的证券市场中的收益因子(HML 和 SMB 因子)是可以用来作为预测经济增长的指标之一,另一方面,加强监管对商业周期变量的监管,可以提前在一定程度上避免经济波动带来的影响。#p#分页标题#e#

.........

参考文献(略)