第 1 章 导论

1.1研究背景

2015 年上半年上证综指由 3000 点涨到 5000 多点,A 股开户数节节攀升,目前股民数量已超过 2 亿,上证、深证和创业板都有大幅度的上涨,股市市值已与2014 年 GDP 总量相当。六月份股市明显下滑后政府又出台了多项救市措施。 中国股市出现了两大特征:一是剧烈波动,二是政府干预。波动大其实不是新特征,从中国股市诞生起,赌场论就不绝于耳。吴敬琏教授曾在公开场合讲到,中国股市是没规矩的赌场,未来或酿更多悲剧。股市震荡起伏对于散户投资者而言是致命的,一夜暴富者不会轻易离场,洗劫一空者被迫出局。而且,中国人比较健忘,昨天还在懊悔不该踏入股市,今天就为蝇头小利沾沾自喜。股市震荡对于散户、企业以及宏观经济都会带来许多不利影响。中国现在已经是全球仅次于美国的第二大股票市场。然而极度波动仍然是中国股市的典型特征,基准股指在数小时内的振幅常常高达 10%。例如,2015 年 6 月的某一天,中国股市逾 7000亿美元市值灰飞烟灭。 中国股票市场具有较大程度的非有效性,市场投资者的非理性(即投资者股票估价背离其真实价值)在一定程度上增加了股市的泡沫。股价误估大的一个原因或者一个结果是,投资者侧重短线交易。散户投资者占到中国股市成交量的80%至 90%。其中许多人是新股民——仅在 2015 年 5 月一个月就有 1200 万新开账户。这意味着数百万股民对 2007-08 年股市泡沫和崩盘只有很少的直接记忆,或者完全没有记忆。即便专业的基金公司往往也会超短线交易。许多基金公司按月或者按季衡量业绩,这增加了它们在股市上涨时追涨的压力。完全忽视基本面盲目短线套利,使得股市震动增大,震动增大则更加无法专注基本面。而且,股市的无规则涨跌给部分唯利是图的投机分子可乘之机。不合规的企业通过被券商包装上市,甚至官商勾结蒙混过关,然后利用炒作各种概念拉高股价,套利圈钱。

........

1.2 研究目的与意义

本文的主要目的是测算股价高估对企业投资行为的影响,投资数额的变动及投资效率的升降。股价高估的宏观分析很多,其与宏观经济指标的变动关系研究也很多,但是都是定性分析,并且缺少研究定论。没有人能说清楚股价高估到底是何种指标的多大程度的影响,因为宏观经济指标交叉混杂,政治经济、国内国外、经济社会各种因素都可能对股市价格产生影响,并同时对其他相关指标产生反向影响,这样的话大家都能说出很多股市的影响因素,但又都无法确定这些因素孰重孰轻。而本文的一个主要目的就是准确测算股价高估对投资的影响,方向很明确,是股价对投资的影响,而不是相反,更不是繁杂的其他因素的各类影响。同时,这一影响的测算首先是测明作用方向,是正向影响还是负向影响。而且,更进一步的是,我们在测算对投资多少影响的基础上,进而测算了对投资效率的影响。投资多少固然重要,股市影响投资支出当然是很重要的内容,但是这些投资的效率也很重要,新增投资是盲目的吗、是过度的吗、是无效率的吗?这些问题的答案更加重要。因此,本文的目的是测算股价高估对投资的影响,首先是投资支出的多少,进而是投资效率的高低。

..........

第 2 章 文献综述

本文主要研究股价高估(误估)对企业投资的影响,显然主要涉及两大类文献:股票价格误估及企业投资。我们首先梳理一下股票价格泡沫的一般理论,进而综述最新研究成果的行为金融理论,然后转到企业投资的代理成本和信息不对称方面,最后详述股价误估对企业投资影响的主要文献成果。

2.1 股票价格泡沫的一般理论

如果股票价格与公司基本价值之间发生持续的正向背离,就可称之为泡沫。偏离得越大,泡沫也就越大。早期理论不认为泡沫会存在。费雪分离定理认为,假定有两个主观偏好不同的投资者(异质投资者),投资者的偏好差异不影响生产决策。这意味着,给定一个生产机会,可以通过不同方式获得资金。该定理也隐含了所谓的“一致原则”:在生产决策上,不同偏好的股东会形成一致的意愿。 道氏理论将股票运动趋势分为三种。第一种最基本,就是估价全面的或者广泛的下降或者上升的趋势。持续时间大于一年,总的降低升高的幅度大于两成。从投资者角度看,空头市场就是持续下降的趋势,而多头市场就是持续上升的趋势。第二种是次级趋势,又叫修正趋势,因为与第一种趋势运动方向不同,又牵制基本趋势的发展而得名。持续时间三月一下,下降幅度超过第一趋势的六成,而上升的趋势则超过第一趋势的三成。第三种是短期趋势,持续时间仅有几天。但三个及以上的短期趋势能够形成一个修正趋势。再从投资者角度考虑,基本趋势是长期投资者最关心的,获利方式就是多头买入,空头前卖出。修正趋势受短期投资者关注,当然更受投机者关注。短期趋势容易被人操纵,很难用来做研究分析。但修正和基本趋势基本不受人为操纵,即便是财政部门甚至是国家对其影响都极为有限。

.........

2.2 行为金融理论中的股票价格泡沫

行为金融理论是心理学和金融学交叉结合的研究成果,它分析人的心理和行为如何影响金融决策,如何左右资产定价,如何影响金融领域未来发展趋势,该理论研究人的有限理性行为特征,重点分析人的有限理性以及非理性行为对个体决策的影响。 行为金融学是针对传统金融无法解释的一些异象的研究,主体内容包括投资者心理、行为以及有限套利。投资者心理、行为理论包括投资者的认知偏差(启发式偏差和框架效应)和行为偏差(证实偏差、时间偏好、反馈机制和羊群效应)、前景理论、心理账户、噪音交易与有限套利。 传统经济学假设人是理性的经济人。现实生活中人根本做不到真正意义上的彻底理性,人的能力是受限制的,其理性必定受到某类特定条件的体很难做出最优决策。有限理性包含两层涵义:一是复杂而不确定的环境是经济活动中个体要经常面对的,信息缺失是一种常态;二是人的能力是有限的,受到有限理性的约束,人们往往不会追求最优效果,而是认为达到自己所满意的效果时就选择终止。有限理性还有一层含义是,在有些时候获取信息、分析信息和制定最优决策的成本太高,“经济人”只能追求次优的难得糊涂。这在博弈论中有一些解释和应用,因为复杂博弈难以在大多人脑海中推算和演绎,最优的纳什均衡解要么不存在、要么不稳定、要么太复杂算不出来、要么决策时间紧没有足够时间去判断,最终大多数人只能依据社会习俗、通用规则和惯例、自身经验来做出决策。人是非理性的,Odean(1998)的研究发现,投资者总是不停地卖出后来被证明有更好收益的股票,并后悔。Odean(2001)研究发现持有盈利股票的天数和亏损股票天数平均为 102 天和 124 天。

.......

第 3 章 股票价格高估影响上市企业投资的理论研究 .... 42

3.1 基于股权融资机制的理论模型 .......... 42

3.2 股价高估与企业投资无关的理论解释 .... 43

3.3 投资效率的理论分析 .... 45

第 4 章 股价高估对上市企业投资的影响及其机制的实证分析 ... 47

4.1 引言 .... 47

4.2 研究假说 ....... 47

4.3 实证研究模型和数据选择 ....... 49

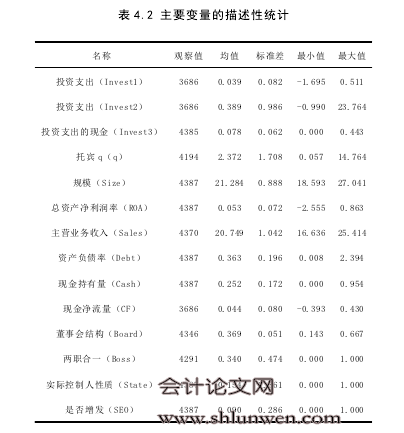

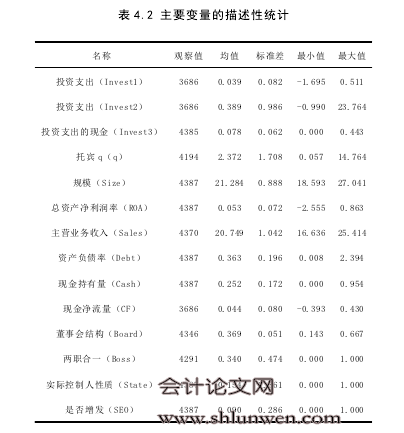

4.4 基础计量模型的回归分析 ....... 57

4.5 股票价格高估影响上市企业投资的股权融资机制的检验 .. 64

4.6 稳健性检验 ..... 73

4.7 上市企业投资支出的归因分析——融资约束和信贷替代 .. 79

4.8 小结 .... 82

第 5 章 股价高估与中国上市企业投资效率的关系研究 ......... 84

5.1 引言 .... 84

5.2 文献回顾与研究假说 .... 85

第 5 章 股价高估与中国上市企业投资效率的关系研究

5.1 引言

股价高估的影响很多,包括财富分配、消费、投资、利率汇率等,本文则专注于实体经济最为重要的指标——企业投资。上一章就是在第三章理论模型的基础上,以中小板上市公司为对象,对托宾 q 和投资支出作了描述统计、回归分析、作用机制、稳健性分析和归因分析,详细检验了个体股价的波动对于企业投资支出多少的影响。然而,投资的多少不是投资的全部,投资的效率更值得关注,就像要同时考虑 GDP 的数量和质量一样,不能忽视股市对投资效率的影响。 投资效率是与投资支出非常不同的研究领域,对于投资效率问题学术界较多的关注低效率投资问题,即资源的错位配置,数学表现为投资效率的方差较大。本文提及的投资效率概念是相对于最优投资数量而言的,是针对公司实际投资决策的分析和检验,侧重于投资高于或低于最优数量的差额,而不是指收益率等最终投资结果。专门研究投资效率的文献更多关注投资数量的最优化,是多了还是少了,这也更容易与宏观经济的固定资产投资相对应,既体现了微观企业投资效率,又能更好反应宏观经济基础。而且,本文理论模型也更关注股价高估对管理层做出是否投资或投资多寡的影响,效率反映的是对最优投资额的偏离程度。#p#分页标题#e#

........

结论

股价高估对企业投资是否产生实质影响,又产生何种影响?此问题一直是理论热点。股价泡沫的早期理论认为市场是有效的,任何偏离基本面的泡沫都会逐渐消失。之后有学者提出了理性泡沫论,认为投资者对未来股价上涨的预期自发推动了股价的进一步上涨。按照托宾 q 的理论逻辑,股票价格高估直接影响企业投资数量,具体机制是:股价高估时企业会选择增发股票,获得新的融资后投资,而股价低估时企业会增持股票并选择其他融资渠道。那么,问题是企业会不会在高估时增发股票,增发收益又是否用于实际投资呢?所以,股价高估对上市企业投资的影响需要进一步实证分析。更重要的是,股价高估影响投资的原因是什么,是资本成本的权衡,还是信贷的替代? 通过文献综述可以看出,现有文献对于股价高估如何影响企业投资没有统一的定论,实证结果分歧较大。需要值得深入探讨的问题是:股价高估是否影响企业投资,中间机制是增发股票吗?这个逻辑归因是资金成本问题吗?其可能的影响、机制及归因是:在托宾 q 理论下企业在股价高估时会增发股票,而企业股权依赖时或融资约束时,增发股票的成本较低,企业更倾向于利用这些融资去投资潜在项目。 理论模型方面,本文通过最优化的模型证明,因为最优投资额是既定的,不论企业是否存在股权依赖或是否做出增发决策,股价高估都不会影响投资额。这与 Baker 等(2003)的研究结论并不一致。这恰是现有文献的主要分歧点。本文认为,实际上既定最优投资的假说是不符合实际的,现实中的企业,不是因为资金缺乏无法覆盖所有的目标项目的投资,就是因为管理者“帝国建造”和在职消费的冲动而盲目扩张项目,而且理论上的所谓最优投资也是随着外界经济金融条件而动态变化的。同时,行为金融学许多文献也发现管理者往往具有过度自信的心理特征。

.........

参考文献(略)