第一章 导论

第一节 研究背景

我国的资本市场,自分别从 1990 年 11 月 26 日和 1990 年 12 月 1 日成立上海和深圳证券交易所以来,逐步建立了多层次的证券市场市场体系。在金融深化和金融发展的进程中,沪港通终于在万众期待中终于推出。这是继 1997 年香港回归、2001 年入世、2003 年 DFII、2005 年股权分置改革、2007 年 QDII 以及利率和汇率市场化改革以来,我国金融改革和开放进程的重要一步,也使得沪港两市的互联互通更加密切。2014 年 4 月 10 日,证监会正式批复开展沪港通试点,而沪港通下的股票交易开始于 2014 年 11 月 17 日。沪港通即沪港股票市场交易互联互通机制,具体是指上海证券交易所和香港联合交易所,允许两地投资者通过当地证券公司(或经纪商)买卖规定范围内的对方交易所上市的股票。沪港通的政策的推出,“建立上海与香港股票市场交易互联互通机制,旨在进一步促进中国内地与香港资本市场双向开放和健康发展;同时在与国际市场的深度融合中,不断提高对外开放的层次和水平”。与 QDII 和 QFII 相比,沪港通创立了国内投资者向境外投资和境外投资者向国内投资的新渠道。不仅允许机构投资者,而且符合条件的个人投资者均可以投资对方股票市场。沪港通这一新的制度设计,既扩大了投资者的范围,又扩大了投资额度和灵活性,实现了沪港通机制下国内外资本的自由流动,打通了内地和香港股票市场。沪港通的本质是资本市场的双向开放,推进沪港两市的的一体化进程,通过在上海和香港股票市场之间建立了全新的合作机制,提高我国股票市场在全球市场上的综合竞争力。沪港通有利于提高沪港两市对国际投资者的吸引力,有利于改善沪市的投资者结构,进一步推进上海国际金融中心建设,使得“东方之珠”和“东方明珠”平行发展;有利于巩固和提升香港的国际金融中心地位,使香港发展成为内地投资者重要的境外投资市场;有利于推动人民币国际化,使得香港发展成为离岸人民币中心。沪港通既可便利内地投资者直接使用人民币投资港股市场,又可增加境外人民币资金的投资渠道,扩大人民币在两地的有序流动。

..........

第二节 研究意义

一、理论意义

研究从交叉上市股价差异在沪港通政策执行前后的变化,对于理解其背后的资产价格均衡理论、市场分割理论、信息不对称理论、流动性差异理论、需求弹性差异理论等理论具有理论意义。

二、实践意义

研究沪港通背景下的交叉上市股 A+H 股价差异的变化,可以实证检验沪港通的政策效果,对于境内外投资者、交叉上市公司和政府监管机构具有现实意义。1.对境内外投资者来说,沪港通的推出是否对交叉上市公司股票产生投资机会和套利空间。股价差异的存在与变化是否影响到沪港通的投资价值。2.对交叉上市公司来说,交叉上市公司价格差异的变化是否对公司有利。在交叉上市公司价格差异的趋势下,如何选择上市地点,以及考虑 IPO 合理定价问题、改进公司治理和保护股东利益问题。3.对政府监管机构来说,该问题的研究关系到沪港通的政策效果及其调整,对于接下来将要推出的深港通等资本市场的互联互通机制等有重要的指导意义。

..........

第二章 交叉上市股价差异相关理论与文献回顾

第一节 交叉上市和沪港通的的内涵

交叉上市(cross listing)又称相互挂牌、跨境上市,是指同一家公司既在境内证券市场上市又在境外证券市场上市的行为。包括三种情况:先在境外证券市场上市后又在境内证券市场上市的企业、先在国内证券市场上市后又在境外证券市场上市的企业,以及同一时间在境内外证券市场发行上市的企业。交叉上市与双重上市(dual listing)既有区别也有联系。该处的概念解释参照了全大力(2008)、彭伟(2012)和毛怡莹(2014)等的部分内容。双重上市是指同一家股份公司的股票在两个交易所上市流通,同时场内与场外的上市交易作为一种特殊形式也包含在内。从双重上市衍生出三重上市(multi-listing)的概念,即同一家公司在三个及以上的交易所上市交易的情况。所以,交叉上市的公司可以是双重上市的,也可能是多重上市的。本文所研究的交叉上市的股票主要的对象是主要是同时在上海上交所上市交易的 A 股和在香港联交所上市交易的 H 股,而不做双重上市和多重上市的区分。通常,按照投资主体的不同,A 股被称作内资股,而 H 股和 B 股被称为外资股。交叉上市的 A 股与 H 股的价格差异,既可表现 A 股相对于 H 股股价溢价的情况,也有 A 股相对于 H 股股价折价的情况。为什么我国许多企业除了在本国或本地区上市之外,还要去外国诸如香港、美国、新加坡甚至德国、英国上市,从而造成交叉上市情况下的“同股不同价”的情况?樊帅等(2006)将中国企业海外上市的动因分为融资需求、市场扩展和技术获取等四大动因。企业海外上市的目的,除了受国内资本市场融资的限制和国内市场的日趋饱和之外而选择境外上市以获取融资之外,还有一些值得注意的原因:境外上市可以提高产品的国际声誉,扩大产品的市场份额;境外上市还可以获取和改进专有技术、公司治理的先进管理方式;提高股票交易的流动性和分散化也是重要方面。对我国的内地公司而言,香港是首屈一指的境外上市之地。香港作为世界性的国际金融中心和自由港,成熟和完备的法制环境和资本市场交易制度,对内地公司具有格外的吸引力。随着内地企业在香港上市的发行 H 股的数量不断增多,恒生 AH 溢价指数自 2007 年开始制定对外公布。

.........

第二节 关于沪港通政策效应的文献回顾

监管部门对“沪港通”的“试点意义”提到了三点。一是增强我国资本市场的综合实力,二是巩固上海和香港两个金融中心的地位,三是推动人民币国际化,推动香港成为离岸人民币交易中心。关于沪港通的政策意义目前主要集中在理论探究方面,有如何诚颖(2014)乐观评断沪港通将激活我国的资本市场,也有如朱雪莲(2014)表示沪港通影响有限。而实证研究的文章极少,唯一的一篇是张昭等(2014)写的关于沪港通的实证文章,通过实证的方法分析了沪港通开通前后沪港两市相同交易时间的股价指数之间的联动性的变化。结果表明,沪港通开启后两市的联动性有所加强,其中沪市对港市的影响明显加强。在沪港通的理论探究方面主要是聚焦于沪港通的政策效果,或言积极意义和未来展望,或言局限和风险,或二者兼而有之。不同的学者对于沪港通政策的解读不尽相同,不过绝大多数的理论研究都是持着正面的肯定的观点。巴曙松(2014)对沪港通和未来资本市场的开放寄予很大的信心和期望。他考虑到沪港通在投资标的范围、双向投资额度、两地法律适用以及交易所合作模式等限制因素,对沪港通模式以及将来中国资本市场的进一步对外开放提出了自己的建议:一是在沪港通逐渐成熟的情况下进一步放开投资标的范围;二是在双向的资本流动逐渐趋稳后进一步降低沪港通跨境投资额度的门槛。三是以良性的市场竞争制度进一步提升两地资本市场的国际竞争力。

..........

第三章 沪港通对交叉上市股价差异影响的描述性分析......16

第一节 沪港通与资本市场的开放进程..........16

第二节 沪港通的市场交易概况......17

第三节 沪港通推出前后的恒生 A-H 指数......20

第四节 沪港通对交叉上市股价差异影响的描述性分析......22

第五节 本章小结......27

第四章 沪港通对交叉上市股价差异影响的实证性分析......29

第一节 市场模型的模型构建..........29

第二节 市场模型的实证结果分析..........32

第三节 投资者模型的模型构建......36

第四节 投资者模型的实证结果分析......40

第五节 本章小结及结论解释..........44

第五章 研究结论与研究展望..........45

第一节 研究结论......45

第二节 不足和展望..........46

第三节 政策建议......46

第四章 沪港通对交叉上市股价差异影响的实证性分析

通过第三章,笔者从大体上和数据上把握和解释沪港通政策对交叉上市股价差异的显著影响。本章主要结合第二章论及的交叉上市股价差异的市场分割理论和具体动因理论,分别建立基于宏观视角的市场模型和基于微观视角的投资者模型,从具体上和实证上来判定和解释港通政策对交叉上市股价差异的显著影响,并用双重差分方法对两大模型结果进行了稳健性的检验。此处的交叉上市股仅指沪港 A+H 股。#p#分页标题#e#

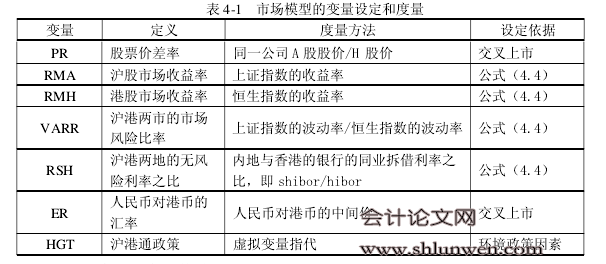

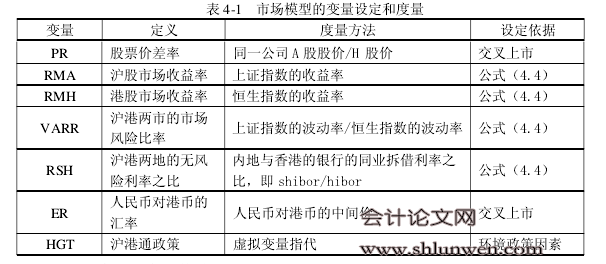

第一节 市场模型的模型构建

本节和第二节将从从宏观视角出发,将沪港沪政策的影响纳入包括市场风险和汇率风险的市场模型之中,建立虚拟变量回归模型。在市场模型中观察沪港通政策对于交叉上市沪港 A+H 股的价差率的影响,并用双重差分方法进行了稳健性的检验。根据第二章所述的市场分割理论,中国的股票市场处于高度的分割状态。A股市场和港股市场的资本流动受限,沪港两地的价格变动缺乏协同性。从宏观角度分析,沪港两地股票市场的分割,特别是 A 股市场的高度封闭,造成了 A+H 股的价格差异。主要受焦巍巍(2009)关于“国际资产定价模型”的启发,并参考韩丽飞(2012)所分析的制度和汇率因素是影响交叉上市股价差异的重要因素。

...........

结论

本文主要以交叉上市 A+H 股在沪港通政策前后的数据为样本,结合恒生 AH溢价指数的的分析结果,先从整体上作参数检验的方法研究沪港通政策前后的A+H 价差率的显著变化。然后分别依据交叉上市的市场分割理论和具体动因理论,在理论分析和支持的基础上,探索建立市场模型和投资者模型,并采用双重差分法对结果进行了稳健性的检验。这两大模型分别从宏观和微观的角度,来研究沪港通政策对沪港的 A+H 股的价差率的具体的影响,同时也检验了影响交叉上市股价价差率的其他因素。

1.从描述性分析来看,沪港通政策对交叉上市股价价差率产生显著的影响。沪港通政策有助于扩大交叉上市的股价价差,使得 A+H 的低折价状态跳跃到高溢价状态;A+H 股价差变化有其特殊性,与 A 股市场行情并不一致;金融行业和非金融行业受沪港通政策的影响是有差异的,非金融行业的 AH 价差受沪港通的影响较大。从独立样本的 T 检验来看,沪港通前后的两组价差率均值发生了显著的变化,沪港通之后的沪港 A+H 股的价差率显著地高于之前的价差率。从配对样本的 T 检验来看,与未受沪港通政策直接影响的深港 A+H 比较,无论是沪港通前还是沪港通后,亦或是整体上,沪港 A+H 股的平均价差率都是显著不同于深港 A+H 股的价差率。

2.从实证性模型来看,沪港通政策对交叉上市股价价差率产生直接的影响。而且,与双重差分方法的检验结果一致,保证了实证结果的稳健性。在考虑了市场风险和汇率风险的市场模型中,把沪港通政策 HGT 作为虚拟变量,建立虚拟变量回归模型。而在考虑了交叉上市股价价差率的具体动因理论的投资者模型中,建立了面板数据回归模型。在两大模型中,HGT 的系数系数分别是 0.421 和 0.122,在 1%的显著性水平时显著的,说明沪港通的政策显著的扩大了沪港 A+H 股的价差率。

.........

参考文献(略)