1绪论

1.1研究背景

在我国加速步入老龄化,并呈现出‘‘未富先老”特征的大背景下,政府和家庭的养老压力曰益增大,国内养老金的个人账户和统筹账户均在不断的膨胀,成为我国财政未来的巨大负担。与此同时,我国居民的住房自有率迅速提高,房价的持续上涨,使得我国居民拥有住房的价值不断提高。如何充分利用住房中麄含的巨大价值,缓解我国面临的曰益严重的社会养老压力,并在一定程度上改善老人的晚年生活,就成为众多学者研究的一大课题。住房反向抵押贷款是以拥有住房的老年居民为放款对象,以房产作为抵押,在居住期间无需偿还,在借款人死亡后,用出售住房所得资金归还贷款本金、利息和各种费用的一种贷款。其作为发源于国外的一种金融产品,能够有效的利用住房的未来价值,缓解作为"房产富人,现金穷人”的老年人当前养老资金的匮乏,并提高老年人晚年的生活质量。然而,由于其在实际运行中可能存在的若干问题,住房反向抵押贷款在我国的初步推行就面临着多重的困难。第一,成本上的问题。住房反向抵押贷款在实际运作中的成本费用是很高昂的。除去正常的利息费用,住房反向抵押贷款的相关费用还包括发起费用、保险费用、终结费用(涉及房产评估、信用审查、第三方服务等费用)——这些费用一般会占到住房价值的5%以上。虽然这些费用在一定程度上反映了住房反向抵押贷款的复杂性,是必不可少的,但对借款人而言则可能是不合算的。例如,借款人以其价值10万美元的房产申请住房反向抵押贷款,在考虑到了包括利率、房价、预期余命等在内的风险因素,并扣除了各项前期费用之后,剩佘的一次性给付金额仅为35,000美元。因此,考虑到成本上的问题,住房反向抵押贷款可能会令部分借款人望而却步。

………

1.2选题的意义

对住房反向抵押贷款的定价研究,实际上解决的是如何确定贷款产品价格的问题(这一价格指的是借款人能够获得的一次性支付的数额、固定年金支付的数额或信用额度)。其中,本文研究的是如何确定借款人信用额度的问题,因此也归属于定价研究的范畴。而定价研究的重要意义在于:首先,产品定价是住房反向抵押贷款制度要素设计的核心内容,而定价研究是围绕着这一核心内容展开的,主要目标是摘定一个合理的价格。而一个合理的价格能够给住房反向抵押贷款业务的供需双方都带来公平和效用,有助于该金融产品的成功运作和推广。其次,在定价研究中推导的定价模型对于现实中的产品定价具有指导意义。一般来说,一项金融产品的定价过程越复杂,越需要有专门的定价研究。而住房反向抵押贷款的定价过程涉及因素众多,复杂性较大,从而需要有专门的定价模型作为指导。例如,Black-Scholes期权定价公式的推出解决了现实中期权定价的难题,从而促进了金融衍生品市场的发展。最后,在定价研究中进行的实证分析有助于提高住房反向抵押贷款在实际运作中的风险防范能力。住房反向抵押贷款本身的业务特点(运行周期长且不确定)决定了其所具有的风险,因此在其实际运作之前,我们有必要通过定价研究中的实证分析对其长时间的盈亏情况进行模拟,分析其中可能的损失概率,以求确定的价格能够充分反映未知的风险。

………

2文献综述

2.1定价模型

由于住房反向抵押贷款定价模型方面的研究涉及房价、利率和预期余命等基本因素,而且需要单独对这些基本因素建立預测模型,因此在定价模型的研究当中,往往平面式的研究很少,学者们都试图侧重于针对上述基本因素中的某一方面推导创新性的理论模型,其中以尝试构建住房价格和预期余命模型的研究较多。Szymanoski和Edward ( 2003 )对住房反向抵押贷款定价中关键的影响因素——房价的预测进行了研究,认为单个房产的年价格变动率可以视为服从正太分布。Chen, Cox和Wang (2010)构建定价模型对美国住房反向抵押贷款项目(HECM)在现实经济场景下的可持续性进行了研究。他们认为早期的HECM定价模型中普遍使用静态生命表数据,而忽视死亡率的动态特征和极值跳跃,普遍假定住房价值服从几何布朗运动,而忽视住房价格时间序列所具有的强自相关性和可变方差特征。他们认为应该釆用Lee~Carter模型来处理死亡率数据,并建立自回归移动平均模型来预测房价指数的变化。Debon, Monies和Sala (2013 )应用Lee~Carter模型制作西班牙当地死亡率的动态表格,在此基础上统计预期余命的置信区间,并在此基础上构建住房反向抵押贷款的定价模型。范子文(2008)将住房反向抵押贷款的定价问题,分为无赎回权产品和有赎回权产品分开进行讨论。前者釆用保险精算的方法进行定价,主要的创新之处在于后者。范子文认为有赎回权产品相当于在无赎回权产品中植入了一种期权,可釆用期权定价的方式进行处理。但是,其在使用期权定价(即Black-Scholes期权定价公式)的方法时,忽略了该公式所需要建立在的严格假设条件。

……..

2.2风险因素

对住房反向抵押贷款风险因素的研究,同定价模型的研究紧密相关。笔者认为,一个好的定价模型必须具有一定的风险防范能力,即能够有效地对各种潜在的风险进行定价。因此,参考有关这方面的研究成果,并深入了解各类潜在的风险因素是很有必要的。Szymanoski (2003)分析了住房反向抵押贷款几大风险因素,然后进一步解释了美国的住房反向抵押贷款产品(HECM)定价模型为何将不动产价值作为不确定性风险的主要来源。Boehm和Ehrhardt (2003 )在开发了 一种针对固定利率住房反向抵押贷款的利率风险的估值模型后,发现住房反向抵押贷款的利率风险通常几倍于在同等条件下的正向抵押贷款或者其他固定收益证券。Davidoff和Welke (2004)研究了住房反向抵押贷款市场中存在的逆向选择和道德风险,他们认为根据生命周期理论,反向抵押贷款应有足够多的需求,正因为存在上述风险,使得反向抵押贷款相比于在同等条件下的正向抵押贷款有较高的前期费用,限制了反向抵押贷款的发展。Ji, Hardy和Li (2012)认为反向抵押贷款的终止方式包括:借款人死亡、搬入养老公寓、提前赎回贷款,并且相对应的构建了 一种半马尔可夫多重状态模型以评估住房反向抵押贷款的终止期风险(在本文中对应预期余命风险)。王峥(2008 )重点研究了在住房反向抵押贷款业务中的长寿风险,总结了造成长寿风险的原因包括:医疗技术进步、生活水平提高和逆向选择问题,并提出虽然贷款机构可以根据分散化原理和大数定理,在定价过程中对长寿风险进行一定程度的规避,但由于信息不对称的存在,无法对该风险进行完全的规避。

…………

3核心假定的提出与论证............10

3.1住房反向抵押贷款的基本内涵..........10

3.2住房反向抵押贷款的运作实践..........12

3.3核心假定的提出..........13

3.4核心假定的论证..........14

3.5核心假定的实际意义..........14

4每期信用额度模型的推导..........15

4.1模型的辅助性假定..........15

4.2模型的初步推导..........16

4.3模型的变量评估..........18

4.4模型的蒙特卡罗模拟..........24

5基于每期信用额度模型的实证分析..........34

5.1案例设计..........34

5.2模型的应用..........36

5.3敏感性分析..........42

5基于每期信用额度模型的实证分析

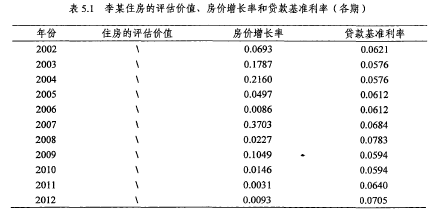

尽管上文巳经在对模型的蒙特卡罗模拟中引入了一部分真实数据(类似于实证分析),但其主要目的限于对利用蒙特卡罗模拟求解单期安全边际系数和信用额度做一个简要的演示。接下来,为了能够充分地检验模型的可操作性,笔者将把上述思路应用到对每期信用额度的评估当中,也即测算从住房反向抵押贷款运作开始到结束间的每一期中,借款人能够获得的信用额度。但在此之前,我们还需要了解很多必要的背景因素。例如,借款人前期从其信用额度提取养老金的策略会极大的影响其后期的信用额度。如果某期借款人将其信用额度内的养老金全部取走,那么其后期的信用额度将很有可能为零。除此之外,贷款利率和房价的走势、住房反向抵押贷款的交易费用率等背景因素,也会影响到借款人每期的信用额度。因此,笔者将在接下来的案例设计中提供这些有关背景因素的具体数值。

……..

结论

回顾本文主要的研究思路:首先,本文提出了一个关键性的假定——住房反向抵押贷款的信用额度是每期可变的,并对其进行了论证,接下来的定价研究都是围绕着这一核心假定展开的。随后,本文建立了住房反向抵押贷款的每期信用额度模型,并确定了模型中关键变量的评估方法,包括借助蒙特卡罗模拟求解每期安全边际系数的具体数值。最后,运用上述模型及其变量评估方法,笔者估算了案例中的借款人在未来各期的信用额度,并进行了相应的敏感性分析,从而对每期信用额度模型在应用中的特性进行了研究。其中,住房反向抵押贷款的每期信用额度模型是本文的研究重点,也是本文最主要的研究成果。相较于一般的固定信用额度模型,本文所提出的每期信用额度模型具有信用额度多期评估、每期可变的特点。其主要的优势在于,配合每期重新评估房价、利率、预期余命等基本因素的制度设计,每期信用额度模型保证了当期确定的信用额度能够充分的反映上述基本因素在近期所发生的变化。在住房反向抵押贷款长时间的运作周期内,每期信用额度模型无疑具有更好的风险防范能力。#p#分页标题#e#

............

参考文献(略)