第 1 章 绪论

1.1 研究背景和意义

我国沪深 300 股指期货于 2010 年 4 月 16 日推出,标志着我国股市告别了20 年的单边市场。股指期货具有套期保值、价格发现、分散投资风险和规避风险等功能。但是股指期货也是一柄双刃剑,一方面可以作为套期保值的工具,稳定市场,另一方面也可以成为投机工具,增加市场的波动。所以建立完善的股指期货风险度量体系,能够充分发挥股指期货套期保值、分散投资风险和规避风险等功能。研究股指期货的基差风险的度量方法,可以为投资者,监管者和交易中介提供决策的依据。研究股指期货基差风险可以深化人们对基差风险的认识,同时也可以对股指期货的风险管理提供参考。投资者可以使用基差风险度量模型对基差风险进行测量,并做出合理有效的套期保值和套利组合决策。交易中介可以使用基差风险度量模型建立股指期货基差风险的实时预警系统。监管者可以使用基差风险度量模型测算基差风险,并制定相应的监管政策。希望通过本文的研究可以为广大的股指期货套期保值者,股指期货套利者,监管部门和股指期货交易中介提供理论指导,提高风险防范能力。

…………

1.2 国内外文献综述

股指期货作为一种重要的金融工具,对金融市场有着巨大的影响。而基差是衡量股指期货价格与现货价格关系的重要指标,是研究股指期货的一个重要的要素。基差风险就是基差波动风险,国内外对于期货基差风险的研究是建立在基差波动基础之上的。H. Working(1953)提出了基差的概念。H. Working 认为投资者将利润最大化作为最终目标,将基差定义为现货价格减去期货价格的差,同时指出基差是套期保值决策的重要依据。套期保值的效果不是单独取决于期货价格或者现货价格,而是取决于基差。如果套期保值开始时基差和套期保值结束时基差相等,那么这将是一个完美的套期保值。Garcia Philip(1984)[1]提出非预期的基差改变会减少期货市场转移风险的能力,并且也会影响生产者和市场参与者的收入水平。作者使用几个美国中西部牲畜市场的数据,通过回归的方法研究基差风险与价格的非预期改变的关系。实证结果表明:基差风险与非预期的价格改变有关,同时结果不能证明基差风险与到期日的临近存在显著的关系。William, Ronald(1987)[2]研究农产品基差风险,认为农产品的基差主要由仓储、出口、产量等因素决定。而且对基差风险下了定义:基差风险是基差减去仓储成本和运输成本后剩下的风险。他们利用美国冰冻浓缩橙汁期货价格和现货价格数据,将存货量,产量等四个因素与基差做回归分析,回归结果表明:仓储量变化决定基差的变化。

……….

第 2 章 股指期货基差风险及其度量

2.1 基差风险

基差是在某个特定时间,一种资产的现货价格减去期货价格的差。对于套期保值者来说,基差是套期保值者面临的风险的主要因素。基差的计算公式如下所示:基差=现货价格-期货价格正常情况下,由于持有成本的存在,期货价格大于现货价格,此时基差为负,这时为正向市场。但是基差也有可能为正,此时为反向市场。一般来说,随着时间的变化,现货价格与期货价格的差值即基差也会不断变化。基差为理论基差和价值基差的和。其中理论基差为现货的价格减去期货的理论价值。而价值基差为期货的理论价值减去期货市场价格。基差用理论基差和价值基差两个部分表示,能使我们了解期货的市场价格偏离理论价值的程度。影响期货价格和现货价格的因素,也同样会影响基差,但是各个因素对基差的影响程度是不一样的。此外,标的资产的现货价格受到短期供给需求关系的影响,但是标的资产的期货价格不但受到短期供求关系的影响,而且也受到长期供给需求关系的影响,因此相对于现货价格,期货价格拥有更大的不确定性。基差的波动性正是来源于这种更大的不确定性。

…………

2.2 风险度量模型

风险是指在某一个特定的时间段内,期望的目标和实际结果之间的差距。风险分为狭义风险和广义风险,狭义风险为损失的不确定性,只有损失没有收益。而广义风险则为不确定性,可能获利,可能损失,也有可能不亏不赚。风险度量主要测算损益的大小和损失或收益的概率。主要的传统的风险度量模型是灵敏度法和波动率法。基差风险是由于基差变动对投资者产生的风险,很多原因都会对基差波动产生潜移默化的影响,而且各个原因对基差波动的影响程度也不同,况且各个原因之间也会有影响,因此很难测算基差风险。而 VaR 模型只使用数学统计方法计算在一定置信水平下的最大期望损失,直接测算风险,简洁明了并且准确。VaR 即 Value at Risk,表示在险价值,指某个资产或某个资产组合,在某个置信度水平下,在某个持有期内,由于市场价格变动等因素导致的这项资产或资产组合的最大可能的损失。VaR 值本质上来说是个数字,是指在市场价格波动时,风险资产的价值。VaR 模型有假设条件,即资产所在的市场处于正常的波动状态,如果是极端波动情形,VaR 模型失去意义。VaR 模型的公式,并没有考虑某个具体的风险,只是把所有可能的风险综合起来,根据一定的统计方法,算出来在一定置信水平下和在一定持有期 t 内的在险价值。VaR 值越小,说明资产或资产组合的风险越小,VaR 值越大,则说明资产或资产组合的风险越大。置信度 越大,VaR 值也就越大,例如,一项资产,在其他条件不变的情况下,在99%的置信水平下最大的可能损失肯定超过在95%的置信水平下的最大可能损失,这点很好理解①。置信度 的选择能反映投资者对风险的偏好,选择小的置信水平,表示投资者比较偏好风险,希望最大损失较小,哪怕牺牲预测的准确性。选择大的置信水平,表示投资者厌恶风险,希望预测准确性较高,哪怕期望的最大的损失较大。一般来说,金融监管机构,由于坚持稳健性的风格,置信度水平较高,比如巴塞尔委员会采用99%的置信水平。而一般银行的置信度相对于金融监管机构偏低,例如摩根大通选择95%,花旗银行选择95.4%。

…….

第 3 章 沪深 300 股指期货基差风险的实证分析......22

3.1 数据选取........22

3.2 数据检验........22

3.2.1 基差序列的正态性检验........22

3.2.2 股指期货基差序列的平稳性检验......24

3.2.3 沪深 300 股指期货基差序列的相关性检验....24

3.2.4 基差序列的 ARCH 检验.......25

3.3 模型分析........28

3.3.1 GARCH 模型.....28

3.3.2 TARCH 模型......31

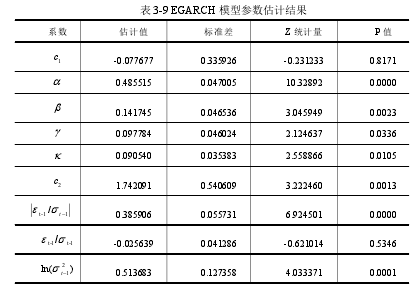

3.3.3 EGARCH 模型..........33

3.4 模型有效性验证..........35

第 4 章 VaR 模型在股指期货基差风险中的应用与不足........ 38

4.1 股指期货基差风险管理建议....38

4.2 VaR 模型在度量基差风险中存在的问题..... 40

结论与展望.....42

1、结论..........42

2、展望..........42

第 4 章 VaR 模型在股指期货基差风险中的应用与不足

4.1 股指期货基差风险管理建议

股指期货套期保值者和套利者在投资股指期货时,他们的风险并不是来自股指期货价格的波动,而是来自基差的波动。如果基差不变,套期保值投资者就没有风险,如果基差波动较小,套期保值者的风险也就较小,但是,当基差波动特别大时,套期保值者面临的风险就会非常大。套期保值投资者可以使用 VaR 模型有效地规避风险。套期保值者可以使用 VaR 模型测算基差风险,当 VaR 值远远低于实际基差波动时,此时资产安全,但当实际基差变动大幅超过 VaR 值时,此时投资者面临很大的基差风险。此时套期保值者可以调整股指期货合约组合,以分散风险。理论上来说,套期保值者使用 VaR 模型可以在很大程度上锁定基差风险。投资者还可以使用 VaR 模型测算股指期货的基差风险,根据自己的实际情况,判断此时是否应该进行投资,以及如何构建投资组合。基差 VaR 值表示在一定置信水平下,套期保值投资者面临的最大期望损失,套期保值投资者可以对照基差 VaR 值衡量自己的风险承受能力。

……….

结论

本文通过对沪深 300 股指期货基差风险的理论与实证分析,结果表明:相对于传统的风险度量方法,VaR 模型不仅更简单,而且计算更快。大部分金融机构和个人投资者都使用 VaR 来预测风险。实证表明基差 VaR 值和真实的基差波动,不管是幅度还是方向都基本相符,而且基差 VaR 值,基本都大于真实的基差波动,这就意味着,真实的损失比预期损失小,这符合 VaR 值的意义。实证表明,VaR 模型可以很好地测算股指期货基差的波动幅度,从而把股指期货的基差风险锁定在一定范围之内。计算 VaR 值分别有三种方法:方差-协方差方法、历史模拟方法和蒙特卡罗模拟法,通过本文的分析,可以得出方差-协方差方法具有数据收集容易,计算简单、迅速的优势。由于金融时间序列存在聚集性,本文分别引入 VaR-GARCH 模型、VaR-TARCH 模型和 VaR-EGARCH 模型。分别使用 VaR-GARCH 模型、VaR-TARCH 模型和 VaR-EGARCH 模型计算基差的 VaR 值,对比分析模型的精度。结果显示三种模型都能预测基差的波动,结果都较为准确,但是 VaR-GARCH模型最为准确,所以本文最终采取 VaR-GARCH 模型。最后对 VaR-GARCH 模型进行样本外检验,实际基差波动均未超过 VaR 值的临界值,说明运用VaR-GARCH 模型能够比较好的预测由基差波动给套期保值带来的风险。#p#分页标题#e#

............

参考文献(略)