金融论文哪里有?本文在控制其他影响变量后的回归实证结果表示现金流新闻与股价动态显著正相关,说明相关现金流新闻的增多会增大股价动态变化程度。而且再对现金流新闻与股价动态进一步进行格兰杰因果检验发现,现金流新闻是股价动态的格兰杰原因,而股价动态不是现金流新闻的格兰杰原因。

第一章 绪论

2.2 理论基础

2.2.1 有效市场理论

该理论认为,投资人是充分理性的,他们会对公开的和私人的信息做出迅速反应,而在健全、透明、合理竞争的股票市场中,这些信息全部都被准确、充分、及时地反映在股票价格中,这也就意味着投资者不可能通过分析所掌握的私人信息就获得较高的收益。

有效市场分为弱势、半强势和强势三种形态。在弱势有效市场中,所有过去历史的股票价格信息如收益率都已充分反映在股票价格中,所以在弱势有效市场中,投资者无法通过对历史价格的分析来预测当前及未来价格走势,从而获得超额利润。与弱势有效市场相比,半强势有效市场中的股票价格不仅反映了历史信息,还体现了当前的所有公开信息,包括公司盈利、成交价、公开财务信息披露等,而股价将会针对这些公开信息做出迅速反应。在所有投资者共享公开信息的情况下,半强势有效市场中的投资者只能通过对内幕信息的分析进行预测,并在投资中获得超额收益。强势有效市场假说认为股票价格已经充分反映的信息,不仅包括历史信息、公开披露信息,也包括未公开的内部信息。投资者所掌握的各种信息都会影响股票价格的判断,所以投资者无法通过分析来对股票价格做出任何预测,也几乎不可能获得超额利润。

有效市场假说充分考虑了信息对股票价格的影响,但其理论前提较为复杂,有效市场假说的必要前提是假设股票市场是完美的、充分竞争的,所有信息都是零成本(即没有交易成本),所有投资者都充分理性,追求效率最大化。但在现实生活中,由于交易成本、税收、信息费用、内幕信息等的存在,这些前提都是很难同时满足的。但这些都不能阻碍有效市场假说成为现代金融理论的重要基础,后续的行为金融学对有效市场假说的理性人前提进行了反思,引入了投资者心理研究这一新思路,为现代金融市场的分析研究提供了全新的视角。

..................................

第三章 理论研究基础

3.1文献综述

股价动态就是股票在市场价格的变化频率,是多种因素共同且相互作用的结果。这已经成为学术界关注的热点问题。Llorente et al.(2002)[1]认为股价动态幅度取决于市场中的人为噪音就会越大。Vlastakis & Markellos(2012)[2]也证明:影响股价动态的一个重要因素便是信息。Kim & Yang(2013)[3]研究表明涨跌停机制明显影响到股价变动的频率和周期。Mittnik et al.(2015)[4]以股票价格的影响因素为研究起点,提出归纳有效的针对性办法对过度波动予以缓解。Yonca Ertimur et al.(2014)[5]认为,股东往往有意推迟发布不利的消息,以便能以更高价格出售相关公司的股票。Tadić(2017)[6]研究公司盈余管理与股价动态的关联性时发现,以大股东可自由支配的利润来作为盈余管理指标时,公司大股东若对利润进行调整,投资者对公司经营状况的信任度将降低,其股价动态性会增加。

国内关于股价动态的研究主要集中在以下几个方面:

股价动态与信息之间的研究。股价波动对于股票市场和整个资本市场的稳定具有十分重要的影响,因此,股价动态一直是学术界重点研究的问题。朱红军等人(2007)[7]的研究结论是,证券分析师为了提高股票价格分析的信息影响力,不断加大信息搜寻活动。王汉生等(2010)[8]研究发现资产收益率、杠杆率等多项指标与上市公司股票价格的波动存在显著相关。冯旭南和徐宗宇(2014)[9]的研究发现,分析师频繁集中地持续收集和宣讲相关公司的信息,会对所关注公司的股价波动产生强烈影响。刘志东和杨竞一(2016)[10] 却认为,上市公司的经营公告是才是更具影响力的信息披露,分析师的建议却不是最重要的影响因素。钟廷勇等人(2017)[11]指出,个别知情的交易者往往会借助在股市上的某些信息优势进行交易行为,以后大涨的就掌握有利时机提前买入。张普等人(2020)[12]构造股票波动性价值模型,深入分析了信息水平与波动的关系。韩燕等(2020)[13]选取 2014-2016年 A 股上市公司的月度面板数据,通过实证研究,结果表明信息数量与股价动态负相关,即更多的信息能够降低股价动态。并且对信息进行了区分,发现新闻报道对规模大或规模小的公司都起到了降低股价动态的作用,而公司公告则提高了大公司的股价动态,降低了小公司的股价动态。

....................................

第四章 实证分析

4.1 描述性统计分析

本文的数据主要选自 Wind 数据库,所采用的统计软件是 Excel 和 Eviews6.0进行实证分析,数据的样本期间为 2016 年 4 月 16 日至 2021 年 3 月 30 日之间的沪深股市数据。为了保证样本的连续性,剔除掉其中缺失的数据。

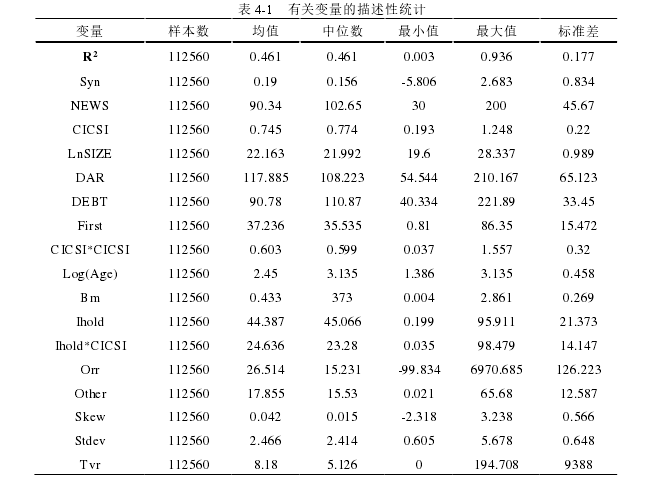

首先对选取样本公司的相关变量进行描述统计性分析,统计分析结果如下表4-1 所示:

表 4-1 有关变量的描述性统计

表 1 为主要变量的描述性统计结果。从表 4-1 可以看出,R2计算的平均值为0.461, 它表示在我国上市企业中,日均收益率的 46.1%可以用市场和产业的比率来说明。也就是说,市场和产业部门的变动所说明的股价波动部分接近一半,这表明我国股价变动的同时性更加严重。选定的样本是在 2016 年 1 月 1 日前上市,在抽样期间继续交易的企业,因此平均机构投资者占据了 44.387 %的高位。所以这组样本可以用来研究现金流新闻引起的投资者情绪与股价动态之间的影响。

...............................

4.2 现金流新闻与股价动态实证分析

本节探讨和验证现金流新闻是否引起股价动态,即检验模型 1 公式 3.9 是否成立?在进行实证研究时,首先对各个变量进行相关性分析,然后再进行回归分析,最后对(现金流)新闻与股价动态进行格兰杰因果检验。

4.2.1 相关性分析

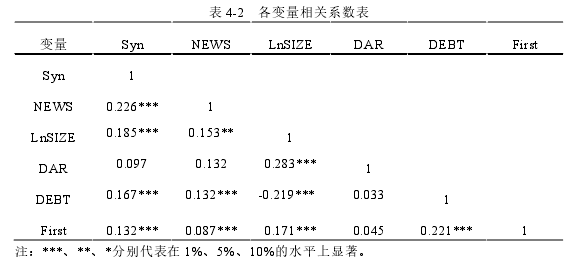

相关分析是一种统计方法,通过确定两个变量之间的相关方向和相关程度来确定各个变量之间是否存在依赖关系,并解释随机变量之间的逻辑关系。本节对股价动态(Syn)、(现金流)新闻(NEWS)、公司规模(LnSIZE)、资产负债率(DAR)、营业利润增长率(DEBT)、公司第一大股东持股比例(First)进行相关性检验,为后续回归分析奠定基础。相关性检验的结果见下表 4-2:

表 4-2 各变量相关系数表

相关系数 r 的取值通常在-1 到 1 之间,“+”、“-”代表了正向相关、负向相关,r 的绝对值越大,表示两个变量之间引起的变动就越大。通常认为| r | > 0.8 时称为高度相关,当| r | < 0.3 时称为低度相关,0.3≤ | r | ≤0.8 时称为中度相关。

由表 4-2 可以分析出各个变量之间的相关程度,当| r | < 0.5 则认为各变量间多重共线性不明显。从表中可以看出(现金流)新闻(NEWS)与股价动态(Syn),其相关系数为 0.226,且在 1%的水平下显著,说明新闻会增强股价波动。表中的系数都小于 0.5,说明变量间不存在多重共线性,在回归分析时共线性影响相对较低。

...............................

第五章 结论与建议

5.1 结论

股价波动是金融市场中一种常态现象,本文从现金流新闻视角研究股价动态,并验证投资者情绪是否作为中介变量影响现金流新闻和股价动态。具体而言:本文通过梳理相关股价动态的文献综述,包括现金流新闻与股价动态、投资者情绪与股价动态、新闻和投资者情绪与股价动态的文献,在现有文献的基础上,以有效市场理论、信息不对称理论、行为金融理论、投资者情绪理论,演化出股价波动传导机制。从引起股价动态的原因入手,通过分析现金流新闻中的情绪价值,认为新闻尤其现金流新闻具有情绪效应,投资者情绪只是引起股价动态的中介作用。现金流新闻报道会自然引发市场上投资者的情绪,而后者又被整体市场情绪影响,最终导致投资者判断、决策的更改。

在理论分析的基础上,本文实证验证得出以下结论:

第一,本文在控制其他影响变量后的回归实证结果表示现金流新闻与股价动态显著正相关,说明相关现金流新闻的增多会增大股价动态变化程度。而且再对现金流新闻与股价动态进一步进行格兰杰因果检验发现,现金流新闻是股价动态的格兰杰原因,而股价动态不是现金流新闻的格兰杰原因。

第二,在控制其他影响变量后的回归实证结果表示投资者情绪综合指标与股价动态显著正相关,说明投资者情绪高涨会增大股价波动动态。而且对投资者情绪综合指标与股价动态进一步进行格兰杰因果检验发现,可以看出投资者情绪综合指标是股价动态的格兰杰原因,而股价动态不是投资者情绪综合指标的格兰杰原因;而且还发现在滞后 3 阶时,统计检验结果最显著。因此可以得出结论,在中国市场上投资者情绪的高涨导致了股价的剧烈波动,但是股价波动加剧往往滞后于投资者情绪高涨 3 期左右;同理可得,投资者情绪的低落,也会降低股价波动程度,并且股价动态的降低也滞后于情绪低落 3 期左右。

参考文献(略)