行为金融学论文哪里有?本文首先回顾了动量与反转效应的研究,总结了目前我国学者对 A 股市场中动量与反转效应的结论,为研究创业板中的动量与反转效应做铺垫。本文的重点在于论证行为金融学的 HS 模型能否解释创业板中的动量与反转效应,这对我国创业板投资者在分析市场以及投资决策上存在一定指导意义,还可以帮助投资者从独立而理性的角度进行分析,对创业板的稳健发展也有一定实践意义。

第一章 绪论

一、动量与反转效应的两大经典研究

关于反转效应最早且最有影响力的文献,是 DeB ond 和 Thaler(1985)选取纽约股票交易所数据进行的研究,他们发现,按照 3 到 5 年作为一个周期,在过去一个周期内表现不佳(优秀)的股票,在之后的一个周期内趋于表现优秀(不佳),即股票价格在较长的时间段内呈现反转的现象。相反,Jegadees 和 Titman(1993)将美国股票交易所和纽约证券交易所中的股票作为研究的对象,选取的时间区间为 1965 年到 1989 年,形成期为 3 到 12 个月,对这段时期内股票的收益情况进行排序,收益越高排序越靠前,买入排序靠前的股票作为赢者组合,卖出排序靠后的股票作为输者组合,他们发现通过构建这样的投资组合可以在未来的3到 12个月获得显著的正收益,从而证明了美国股市在中期存在着动量效应,Jegadees 和 Titman 所使用的方法在之后被广泛地运用于国内外的研究之中。

上述两篇文献拉开了动量与反转效应研究的序幕,随后学术界针对该类现象在全球范围内开始了进一步的研究,Rouwenhorst(1998)基于比利时、法国、德国、英国等 12 个欧洲国家的股票数据,运用 Jegadees 和 Titman 的研究方法发现各国在中期均存在着动量效应。Baytas 和 Cakici(1999)选取 1982 年到 1991 年加拿大、日本、英国等七个工业国家的股票数据,通过进行研究发现,除了美国以外的其它六个国家均在长期反转效应。Fama 和 French(2012)的研究发现欧洲、北美、亚太地区的股票市场均存在着动量效应。中国的学者也同样对该类金融异象进行了探究,沈可挺和刘煜辉(2006)选取 1995 年到 2002 年的中国股票市场数据进行实证研究发现,半年期内执行动量策略可以获得显著收益,而在半年期以上执行反转策略可以获得显著收益。此外,Jegadees 和 Titman(2001)利用 1990 年到 1998 年的美国股票数据重复了 1993 年的研究发现动量效应依旧存在。

行为金融学论文范文

..........................

第三章 模型构建

第一节 HS 模型及拓展

本节基于 Hong 和 Stein(1999)的模型,以及鲁臻和邹恒甫(2007)所提出的扩展模型,对创业板中所存在的动量与反转效应进行分析。HS 模型认为,市场由主要由两类非理性的投资者构成,一类是信息观察者,一类是动量交易者。信息观察者根据观察到的信息进行交易并且是有限理性的,而动量交易者缺乏信息分析能力,根据历史价格进行决策。

考虑到中国政策市背景,本文将市场中的信息分为两类:一类为政策信息,主要来源于政府监管部门的各项举措。而另一类信息为体现股票价值的相关公司信息。

假定市场中存在以下两类资产,一类为无风险资产,为方便后续表述,假定价格为 1,其收益率用????????表示,该值为固定常数,且该类资产的供给完全弹性;一类为风险资产,即当今市场中普遍存在的股票,其价格是????,收益率是 R,供给量为 Q。

根据上述公式推导,动量与反转效应的发生过程如下所述,如果在市场初期出现利好消息,由于信息观察者最先观察到该信息并增加其需求,导致股价的上涨。动量交易者也观察到股价的变化,认为存在使价格变化的因素,且该因素未完全反应在股价上,因此动量交易者将进一步推动股价上涨,产生动量效应。当股价上升到一定程度时,信息观察者对未来收益率的估计会变低,因此对股票的需求将逐渐减少,当达到一定程度时就产生了反转效应。

...........................

第五章 实证结果与分析

第一节 动量与反转效应检验结果与分析

根据上一章所介绍的方法与样本数据进行实证检验,可以分别得到日度、周度以及月度数据频率下的检验结果。

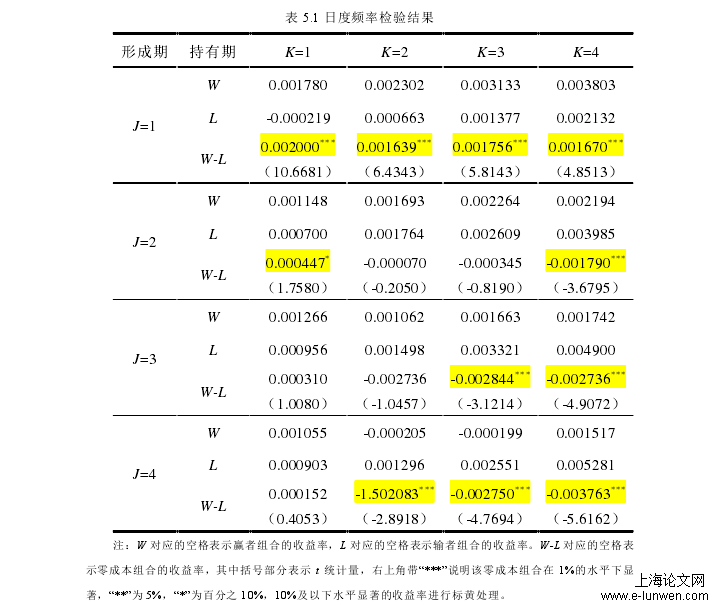

一、日度频率检验结果

如第二章所述,考虑到研究创业板中的超短期动量与反转效应具有重要意义,因此本文针对日度频率下的创业板动量与反转效应进行了检验,结果如下表所示:

表 5.1 日度频率检验结果

从表中可以看出,在形成期为 1 个交易日情况下,4 个零成本投资组合均在1%的水平下显著大于零,这说明在超短期存在着动量效应。随着持有期的增加,组合的收益逐渐变为负值,即表现为反转效应,如表中所示,当形成期与持有期分别为 2、1 个交易日时,零成本投资组合在 10%的水平下显著,表现为动量效应,随着持有期变为 2 个交易日,动量效应不再显著,直至持有期变为 4 个交易日时,零成本组合在 1%的水平下显著为负,即表现为反转效应。此外,从总体上来看,随着形成期的增加,零成本组合的收益率也逐步从负值变为正值,如当持有期为 2 个交易日时,形成期为 1 个交易日的组合显著为负值,随着形成期的增加,组合逐步从显著为正转变为显著为负。

..............................

第二节 换手率对动量与反转效应影响的实证结果

与上一节相似,本节也分别从日度、周度以及月度频率分别进行检验。为了方便表现检验结果,本文将高换手率赢者组合收益率????????减去高换手率输者组合????????的值用????????表示,低换手率赢者组合收益率????????减去低换手率输者组合收益率????????的值用????????表示。

本节采用顺序分组方法,分别从日度、周度、月度频率的角度对创业板中换手率对动量与反转效应的影响进行了检验,从日度和周度的检验结果来看,换手率在超短期以及短中期对动量与反转效应具有显著的影响,该影响表现为高换手率的股票更容易表现为反转效应,而低换手率更容易表现为动量效应。从月度数据来看,随着形成期与持有期的延长,换手率的影响逐渐变得不显著。

本章针对上文的理论分析结果进行实证检验,按照一定标准选取了近 10 年在创业板上市的 777 支股票,通过上一章所介绍的检验方法进行检验,发现我国创业板在超短期存在着动量效应,短中期存在着反转效应,而长期不存在动量与反转效应。相比我国 A 股市场短期表现为动量效应,中长期表现为反转效应,创业板市场的动量与反转效应所表现的形式要更短。

..........................

第六章 研究结论与政策建议

第一节 研究结论

本文首先回顾了动量与反转效应的研究,总结了目前我国学者对 A 股市场中动量与反转效应的结论,为研究创业板中的动量与反转效应做铺垫。本文的重点在于论证行为金融学的 HS 模型能否解释创业板中的动量与反转效应,这对我国创业板投资者在分析市场以及投资决策上存在一定指导意义,还可以帮助投资者从独立而理性的角度进行分析,对创业板的稳健发展也有一定实践意义。

本文基于 HS 模型,从创业板的特点出发,对动量与反转效应的形成机理进行探讨,在对比了以往 A 股市场的研究结果并结合了创业板的特征后得到了两点假设。之后,本文针对这两点假设进行实证研究。实证研究的第一部分的目的在于,探讨我国创业板在样本期内,动量与反转效应的表现形式是否与假设相一致,数据选取了创业板市场 2010 年 2 月至 2020 年 2 月的上市股票。以日度、周度、月度频率为研究频率,并采取 Jegadees 和 Titman 研究方法与非重叠抽样法,首先在形成期生成收益率排序,再根据排序测算持有期中的组合收益,观察动量与反转两种策略的收益率高低。通过该部分实证检验可知,我国创业板在超短期表现为动量效应,短中期表现为反转效应,而长期的动量与反转效应不显著,与HS 模型的分析结果一致。

实证的第二部分在确定创业板存在动量与反转效应的基础上,研究换手率在不同时间频率下对动量与反转效应的影响。通过顺序分组法对形成期进行两次分组,第一次分组与检验存在性相同,以收益率的大小将股票分为赢者组合与输者组合,第二次以换手率为指标在赢者与输者组合内部进行再次分组,从而检验换手率对动量与反转效应的影响。结果显示,在超短期与短中期内,高换手率的股票更容易表现为反转效应,而低换手率的股票更容易表现为动量效应,且在长期换手率对零成本投资组合的影响不再显著,这正如 HS 模型所描述的那样,信息反映越不充分,股票越容易表现为动量效应,而信息反映的越充分,股票越容易表现为反转效应,形成动量与反转效应的原因在于动量交易者与信息观察者投资决策的相互作用。综上所述,HS 模型对创业板市场中的动量与反转效应具有一定的解释力。

参考文献(略)