对于本文研究内容,可将其分为下述方面:(1)首先,对信用风险、信用评级方面的内容进行分析,并对商业银行信用风险特性进行了较为详细的探究。之后,为实现对信用评价体系的建立,进而对层次分析法给予了相应分析。(2)介绍了中国银行 H 分行的具体情况,通过对该银行内部信用评级体系进行分析,进而确定出该体系在应用过程中所存在的问题,以及导致这些问题产生的原因所在。最后,指出了该体系在应用中的缺陷。

.........

第 1 章 绪论

中国银行 H 分行是国有性质,其经营对象是货币,而货币在某种意义上而言属于商品范畴,但是其充当的是一般等价物的商品。与等价交换相比,针对货币开展的交易相对更加繁琐,货币交易过程往往风险更高。对于银行而言,只要是参与经济活动的主体,基本上都与其存在业务往来,这在一定程度上使得商行风险暴露的概率增加。倘若银行出现经营不善的情况,则其将导致经济社会出现不稳定的情况。所以,建立和健全信用风险预警系统一方面能够有助于银行的发展,另一方面也有助于经济发展的可持续。因此,本文以中国银行 H 分行信用评价为案例,通过分析该行的信用风险现状,通过构建和检验信用风险评价体系,为 H 分行给予风险管控方面的指导和帮助。所以,本研究极具必要性。

......

第 2 章 文献综述及相关概念

2.1 文献综述

本文所开展的研究工作,是建立在信用评级理论的基础上进行开展。首先,针对目前国内商业银行在此方面的缺陷进行探究,并选择了中国银行 H 分行的客户信用风险评价体系为例进行分析,确定在此方面的问题所在。在研究过程中,使用了层次分析法等方法进行研究,以实现对信用风险评价体系的完善。之后,借助于实例分析来对该体系所在风险评估方面的效果进行验证。最后,为更好的推进 H 分行业务发展,在信用风险评价方面对其给予了相应建议。对于国内而言,在信用风险方面所开展的研究工作相对来讲时间较短,因而在此方面所对应的研究实际上处于初级阶段,缺乏系统性与深入性。多内对于信用风险方面的探究,起始于 1998 年。在早期的研究过程中,主要是建立在国外研究的基础上,选择国内商业银行为例进行分析。在此方面获得较高成果的当属于杜本峰(2002)与王琼(2002 年)等人的研究。这些学者在其研究中针对信用风险模型进行了较为详细的分析,具有一定的系统性。

2.2 大数据概述

在行业发展进程中,已经逐步意识到了大数据所具有的重要性,并且在此方面开展了较多工作,以实现对大数据的有效使用,尤其是表现在金融领域。通过对此方面进行探究可知,在大数据使用过程中,主要经历了下述阶段,即:其一,需要结合行业特性进行分析,确定行业需求;其二,针对已经获得的数据,需由信息部门对其进行处理;其三,在数据处理过程中,需要结合相应模型进行分析;其四,在对大数据进行使用以后,需要对其所获得的使用效果给予相应探究。现阶段,在融领域方面,已经能够较好的实现对大数据的使用。与此同时,针对数据挖掘方面开展了相应探究,主要目的是为了推进行业发展。通过对金融产业进行分析可知本文通过梳理商业银行信用风险管理内容,基于国内外商业银行信用风险已经研究的各类理论基础,对中国银行 H 分行的信用风险进行基本分析,找出 H 分行信用业务发展方面存在的问题,以及信用风险管控的欠缺,并运用信用风险管理理论知识,结合大数据背景下,借助于层次分析法进行探究,以实现对各个评价指标的确定,进而构建出对应的指标评价体系。同时结合实际案例来验证评价体系的可靠性以及科学性,进而建立信用风险预测评价体系,最后针对中国银行 H分行信用风险管控提出了相关的改进

建议。

.......

第 3 章 我国商业银行客户信用风险现状分析······27

3.1 我国商业银行客户信用风险评价现状分析.......27

3.2 我国商业银行客户信用风险管理现状分析.....29

第 4 章 中国银行 H 分行信用风险评价体系现状分析···································36

4.1 H 分行简介 .....36

4.2 H 分行信用评价体系现状分析···············37

4.3 H 分行现有信用风险评价体系存在的问题....38

第 5 章 中国银行 H 分行信用风险评价体系改进设计方案··························· 42

5.1 信用风险评价体系的基本原则·············· 42

5.2 建立信用风险评价体系······················· 44

.........

第 5 章 中国银行 H 分行信用风险评价体系改进设计方案

5.1 信用风险评价体系的基本原则

通过对现阶段国内各大商业银行进行分析可知,在用户信用风险评价方面,所使用的指标体系不仅仅包含有可量化指标,同时也还有不可量化指标,这可以评价工作造成极大影响。在客户信用评价体系运用过程中,工作人员难以对不可量化指标进行衡量和区分,最终导致模型结论出现一定偏差。因此在客户信用风险评价体系,建立过程中需要对各项指标予以深入分析,并且使其能够转化为可量化指标,提升模型的可操作性。(5)实用性客户信用风险评价体系是商业银行借贷工作中重要工具,应用频率相对较高。因此在指标的选取过程中,不仅仅要针对其他特性进行指标选择,更要注重指标的可操作性。为了使体系更为方便快捷,需要对体系内部分影响较小的指标予以剔除提升实用性。

5.2 建立信用风险评价体系

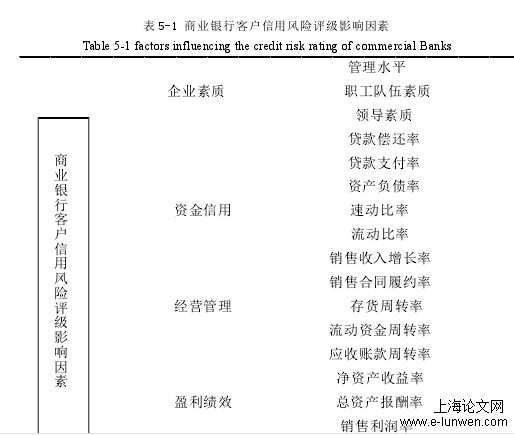

大数据信息技术已经成为了当代时代特征,同时也使传统金融发展方式发生了翻天覆地的变化。互联网金融行业的兴起,也为众多商业银行提供了更多机遇。从风险控制角度来说,利用大数据技术能够更好的了解客户信息,并且对客户风险进行综合评定和分析。还能够运用风险评估模型对客户风险进行动态监管,不断提高商业银行风险管理能力,降低商业银行运营风险提升运营效率。众多企业风险评价指标中,对企业造成影响较大的因素主要有:盈利绩效、资金信用、发展前景、企业素质以及经营管理。基于大数据环境背景下,我们增加大数据征信作为第六因素,而各个因素在实际分析中又需要从不同角度对其进行深入分析。详细参考表 5-1:

..........

参考文献

[1] Bian Z.On the Commercial Bank Conferring Credit Item Evaluation[J].Journal of HubeiCollege of Finance &Economics,2001

[2] Deng E.The Discriminant Analysis Model on Commercial Bank’s Customer Credit Appraisaland ItsApplication[J]. Journal of Hunan Padio &Febevision University,2005

[3] Zhang Z Y.Credit-Risk Evaluation Model for Commercial Bank Loan Based on Elman NeuralNetwork[J].Science Technology &Industry ,2008

[4] Irena Macerinskiene,Laura Ivaskeviciute.The evaluation model of a commercial bank loanportfolin[J].Journal of Business Economics &Managemen ,2008,9(4):269-277

[5] ALTMAN E I,HALDERMANR.Islamic Banking Size Matters.AFP www.zhonghualw.comExchange.Asia PacificForum.2015,(02):15-19.

[6] 朱毅峰. 银行信用风险管理(第二版)[M]. 中国人民大学出版社,2014.

[7] 商业银行信用风险管理—兼论巴塞尔新资本协议[M].中国人民大学出版社.

[8] 李艳. 我国商业银行客户信用评级指标体系研究[D].重庆大学,2004.

[9] 王平. 商业银行企业客户信用评级体系的建立和完善[D].东北财经大学,2004.

[10] 黄中全. 平衡计分卡在商业银行客户信用评级中的应用[D].重庆大学,2005.

[11] 周霓. 鞍山建行信用卡客户信用评价模型研究[D].大连理工大学,2006.

............