本文是一篇金融论文,金融学论文是从经济学中分化出来的应用经济学科,是以融通货币和货币资金的经济活动为研究对象,具体研究个人、机构、政府如何获取、支出以及管理资金以及其他金融资产的学科。(以上内容来自百度百科)今天为大家推荐一篇金融论文,供大家参考。

1 绪 论

1.1 研究背景及意义

早在 2006 年,由证监会所发布的相关的文件中就已对国内股权再融资方式予以明确,强调了定向增发的重要位置。2006 年到 2016 年,定向增发的数量从 52家迅速增长到 795 家,融资规模更是从 938.38 亿元增长到了 18,014.63 亿元。因此定向增发对于公司股权再融资的重要作用使其成为研究人员关注的重点。从理论层面来看,国外在定向增发上的研究更为成熟,并且已经形成了一定的理论体系。相比较之下,国内在此方面则存在很大的不足,研究工作开展较晚,并且还缺乏相关数据,早期国内学者对定向增发的研究主要集中在短期研究,如动机研究、短期效应、折价发行等方面。但是定向增发对公司的影响是一个长期的过程。定向增发后上市公司的长期市场表现如何?和短期正的宣告效应相反,就国外相关研究人员的研究工作来看,长期股价效应为负,即存在定向增发后公司股价长期弱势的现象,并从投资者过度乐观假说、机会窗口假说、盈余管理反转假说以及其他行为金融学理论来解释这种“异象”。由于我国资本市场所处阶段和国外成熟市场存在差异,在我国特有的环境制度背景下,那么我国上市公司定向增发新股后的长期市场表现是如何的?是否也存在“长期股价弱势”的情况?若是,又该如何解释这种现象的根源呢?定向增发方式在国内出现之后,得到高度关注,也经历十余年的实践期,当前有关定向增发已经有了较为丰富的实际案例和样本数据,这为学界研究工作的开展创造了良好的条件,正是因为如此,时下有关定向增发和长期股价的研究层出不穷。

........

1.2 研究思路及框架

笔者在研究过程中,立足于发行特征,就国内定向增发市场予以分析,并就国外相关研究该工作及成果予以梳理,实施理论层面的分析,并就长期股价表现进行实证研究。为了能够更好地衡量股价长期变化趋势,笔者选用异常收益率为基准,进行研究。基于理论假设和分析推导,笔者开展了实证研究工作,从而就假设的正确性进行验证,并就整个研究工作进行总结,,明确得失,提出建议。整个论文共有六章,现就各章节的内容予以说明:第一章是绪论部分,该部分主要就研究工作实施背景予以说明,就研究的范围予以明确,并就笔者的研究思路予以阐述,介绍了研究过程中所应用到的方法,就研究工作的主要内容、论文框架进行了说明,明确了研究工作的创新点。第二章是文献综述部分,结合本次研究工作的主要内容,笔者从折价、公告效应等层面出发,就国内外现有的研究文献进行收集分类。第三章为国内定向增发现状分析,就国内在该方面的情况予以研究,从历程、特征、运行模式等角度进行分析。第四章为理论推导部分,为了更好地理解定向增发对上市企业长期股价的作用,笔者从理论层面出发予以分析,主要介绍了信息不对称理论、代理成本理论以及监督理论等。第五章为实证检验部分,该章节就实证检验分析的整个过程进行了分析,从样本选择到模型构建,进行了详细说民,并从理论层面就假设予以分析,并进行检验。第六章为总结部分,该章节主要集前文的分析结果进行总结,并结合现实情况明确政策建议,就研究过程中的不足之处予以说明。

........

2 文献综述

2.1 关于定向增发折价率及公告效应的研究

基于啄食顺序理论,则对于企业来说,最佳的融资方式便是内部融资,然后是选择债务融资,负债融资存在节税效应,并且不会稀释原有股东的控制权,最后才选择权益性融资。故而,如果上市公司决定进行权益融资,则其将会传递出企业经营负面消息,导致公司股价下降。在以往的再融资研究过程中,相关结论依旧就公开发行、配股所带来的效应进行了明确。然而,在定向增发上,相关研究所得到结果却不同,部分学者得出和这两种方式完全相反的结论,即定向增发存在正向的宣告效应。对此,国外的学者对这一现象提出了不同的理论,从不同的角度进行了相关解释。Wruck (1989)对 1979 到 1985 年间美国进行了定向增发的上市公司进行了研究,以探寻企业的价值是否会影响公司的定向增发之后的宣告效应。研究从监督效应理论的角度出发,对研究结果进行了解释。定向增发后,企业回去的比平时回报率要高,在股价上也得到了提升,对于企业来说,其价值得到了体现,与采取公开增发的企业相比较而言,正好相反。而后,在实际研究过程中,Wruck 引入了全新的因素,即公司治理集中度、管理层控股占比、投资者持股意愿,从而就公司业绩表现予以观察,发现当企业在实际治理过程中,集中度越高,则绩效同步得到改善,而其他两因素的作用,则将会促使绩效呈负向增长。Wruck 认为,公司可以通过向大股东进行定向增发或者引入新的大股东,提高公司的所有权集中度,加强大股东监督管理权力,从而抵消了一部分因为过度集中而造成的负作用,同时,基于权力制约的存在,促使管理层与股东双方的利益都能够得到保障,实现利益一致。在应用定向增发时,还会涉及到折价发行,从而促使投资者在监督工作上的成本耗费得到控制。就 Wruck的研究工作予以分析,不难发现,其在研究过程中,未就机会主义行为对管理层的作用予以考虑,为此增发定价也将会受到相关作用。

.......

2.2 关于定向増发长期效应的研究

对于企业来说,在开展金融研究工作时,往往会对再融资后的长期市场效应保持着高度关注。国外研究人员在研究时也对长期效应保持着高度关注,并从多个角度开展研究工作,诸如投资方情绪、类别等。就国外资本市场来看,新股发行的企业的长期效应往往一般,现就投资者不同态度下的异象予以研究,主要集中在过度乐观、反应不足两个方面:Loughran 和 Ritter(1997)在早期就已经开始针对投资人的情绪等方面就此现象予以研究。研究发现,当上市企业的投资人表现出过度乐观的情况下,则企业的管理层往往会采取一定的措施,一般是发行新股,从而促使其乐观性得到控制;Daniel 等(1998)研究工作的开展则主要是集中在反应不足上,即投资人未能够就新股发行过程中对外公布的信息予以全面分析,未能认识到长短期市场的表现差别,而是将两者同一对待,认为表现一致。基于国外研究工作,不难发现定向增发所传出的信息对于股价的作用具有限制性,难以实现长期增长,为此,从长远角度来看,实施定向增发之后,则股票会表现出价格走弱。

.......

3 我国定向增发现状分析......15

3.1 定向增发的制度背景.........16

3.2 定向增发的相对优势..........18

3.3 我国上市公司定向增发的运行模式........19

4 定向增发与长期股价的理论分析............23

4.1 定向增发理论基础.............23

4.2 定向增发理论分析..............26

5 上市公司定向增发与长期股价关系的实证研究.........31

5.1 样本选取及数据来源.........31

5.2 长期异常收益率的定义与计算.....31

5.3 变量选取与模型构建..........33

5.4 实证分析........34

5.5 稳健性检验..............40

5 上市公司定向增发与长期股价关系的实证研究

5.1 样本选取及数据来源

我国《上市公司证券发行管理办法》于 2006 年 5 月 8 日起正式实施,定向增发案例也始发于此之后,因为研究需要,为此在选择样本数据时,不仅要保证数据的完整性,还要促使其时间跨度在三年以上,为此,在本次研究中,笔者选用的数据为沪深两市的上市企业,其时间区间在 2006-05-08——2013-12-31,从而促使样本数据能够满足购买持有异常收益率(BHAR)的计算需求。样本公司的数据和资料均来自于 Wind 数据库和国泰安(CSMAR)数据库。为了研究结果的准确定和研究的便利性,在参考 Barcly 等(2007)的研究基础上,结合我国特有的环境制度背景及章卫东等(2010)的研究结果,对样本数据作适当处理,处理过程如下:(1)本次研究中所选用的样本数据为 A 股公司定向增发 A 股,为此其他企业发行的 A 股以及 A 股公司发行的其他股票数据并不列入研究范围内,均剔除;(2)基于金融企业的特殊性,为此,在研究过程中,也需要剔除该部分企业的相关数据;(3)剔除 ST、*ST 类定向增发新股的上市公司。因为 ST 涨跌幅限制异于普通股,不具可比性。(4)剔除重复样本公司。针对一些存在数次实施定向增发的企业,只选取其中一次定向增发数据,一般倾向于最后一次;(5)对于在研究期内存在其他再融资行为的企业,不得列入研究范围内,避免其对企业的股票收益产生影响,从而影响到研究结论;(6)如果样本企业在研究期间内,存在一些大事件,则需要予以关注,通常需要剔除此类数据,从而保证研究的准确性;(7)剔除数据缺失或异常的样本公司。#p#分页标题#e#

...........

结论

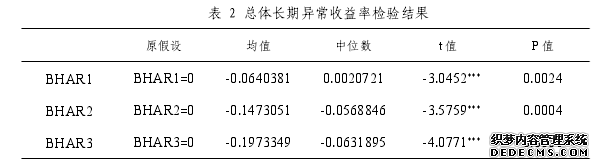

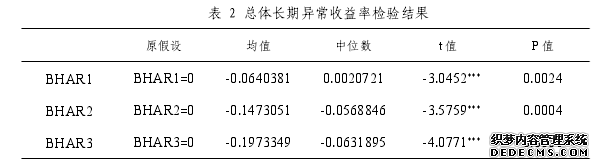

本次研究工作开展立足于投资者类型及异质信念视角,就国内A股上市企业在实施定向增发后的市场表现予以研究,着重研究长期市场表现。基于计算方法的多样性,为防止模型设定误差,本文参考 Barber and Lyon (1997)的研究建议,采用购买持有超额收益率(BHAR)计算上市公司定向増发后股价的长期异常收益率。通过统计和实证分析,得到了以下的结论:本文依据对不同期限的长期异常收益率的统计检验,发现我国 A 股市场上市公司定向增发后股价长期异常收益率显著为负。国外研究人员在就企业实施私募发行时的长期市场表现予以研究,发现其表现较差,两者结论不谋而合。同时,国内相关研究人员对定向增发长期异常收益率的研究结也与其论相同。这反映了国内 A 股市场中,有诸多的投资者对市场表现过于乐观,缺乏理性思考。同时,研究过程中,根据大股东及其关联方的参与与否,笔者还就增发样本实施分组,借助统计分析和实证研究得知,在大股东及其关联方参与的情况,则长期市场表现较好,异常收益率明显偏高。该结论有力证明了大股东的信息优势,这是外部投资人所不能比拟的。基于信息不对称的引入,能够就定向增发后公司在不同发行对象之间的长期异常收益率之间的差异作出很好地解释。大股东在企业中有机会参与到经营管理工作中,从而促使信息不对称得到有效的缓解。对于大股东来说,其既能够促使企业实现价值最大,又能够对企业中的经理人实施有效的监管,同时由于大股东认购的股份有三年的限售期,不能追逐短期的效益,这一因素也促使大股东更加重视公司的长期绩效,故向大股东及大股东关联方定向增发新股的上市公司长期绩效好于向非大股东及大股东关联方定向增发新股的上市公司长期绩效。

..........

参考文献(略)