第1章 绪论

1.1 研究背景和意义

自 1990 年 12 月 19 日上海证券交易所、1991 年 7 月 1 日深圳证券交易所开始营业,经过二十六年的发展,我国证券市场发展成了一个多层次、多结构、逐渐完善的资本市场。截止 2016 年 11 月底,我国沪深两市共有 3014家上市公司,其中 A 股上市公司数 2995 家;外资股(B 股)101 家(其中A+B 股 82 家)。根据 Wind 资讯统计,沪深股票市场总市值为 56.2 万亿元,流通股市值为 45.7 万亿元,目前股市作为我国经济发展和机构投融资不可或缺的重要媒介,上市公司日益成为我国经济体系的重要组成部分。 在政府的大力推动下,连接内地和香港资本市场的沪港通(沪股通+港股通)于 2014 年 11 月 17 日正式开通,沪港通允许两地投资者通过当地证券公司或者经纪商代理买卖港股和 A 股,一方面连接了香港和内地的股票市场,另一方面使得内地资本市场更加开放。沪股通自 2014 年 11 月 19 日运行以来,首次确认股票包括上海证券交易所上市的 A+H 股公司、上证 180 指数和上证380 指数的成份股,共计 568 只股票;运行两个月后,于 2014 年 12 月 15 日沪股通投资标的进行第一次调整,海天味业、今世缘、太原重工等 28 只沪股将被新纳入沪股通标的名单供海外投资者投资,而兰花科创、金种子酒等 27只沪股则被剔出沪股通名单,此时共计 569 只股票;之后经过多次调整,截止 2016 年 11 月沪股通标的股共计 569 只,数据显示沪股通标的股总市值 27.4万亿,约占总市值 49%1,沪股通标的股是我国股市目前重要的组成部分。同时,沪股通作为中国资本市场进一步开放的实验对象,将为深港通、沪伦通的开通奠定基础,沪股通市场资产定价适用性研究将在中国资本市场开放的研究方面具有重要意义。

.........

1.2 文献综述

自 Markovitz 在 1952 年提出“均值-方差”理论以来,资产定价理论快速发展,Sharp(1964)和 Lintner(1965)[19]通过在 Markovitz 模型的基础上考虑市场出清及投资者完全理性等关键假设使投资者的投资组合是均值方差有效的,形成了 CAPM 资产定价模型。 随着 CAPM 模型的提出,刚开始部分实证数据检验结果显示股票收益率和市场风险存在一定的线性关系,但是直至 1970s 年代,越来越多的实证研究发现期望收益与市场风险不相关,而与一些反应公司公司特征因素有较强的相关性,比如 Ross(1977)[18]提出对 CAPM 模型的质疑,认为 CAPM 模型只是简单地一种单因素模型,此后,国外更多学者开始逐渐提出其他模型分析股票收益的模型,对资产定价理论的研究中异象进行讨论。 国内市场中大多数国内学者关于 CAPM 模型的检验结果基本显示 CAPM模型不适合中国的股票市场,例如邹舟和楼百均(2013)[24]的研究发现股票预期收益率和系统风险之间不存在正相关的关系和线性关系,因而存在除系统性风险以外的其他影响因素。田丁石(2012)[25]以 2007 年至 2011 年期间沪市497 只与深市 678 只股票为研究对象发现在利用历史贝塔值分组时沪市和深市均基本符合 CAPM 模型,但在其他分组模式下两市均存在不同程度的横截面异象现象。王宜峰(2012)[26]研究表明 CAPM 解释横截面股票收益差异的能力较弱,而条件 CAPM 则可以较大的提升模型的解释能力。

......

第2章 沪股通市场介绍及定价理论基础

2.1 沪股通市场

在政府的大力推动下,连接内地和香港资本市场的沪港通(沪股通+港股通)于 2014 年 11 月 17 日正式开通,沪港通允许两地投资者通过当地证券公司或者经纪商代理买卖港股和 A 股,一方面连接了香港和内地的股票市场,另一方面使得内地资本市场更加开放。 沪港通机制主要涵盖沪股通和港股通两方面。沪股通和港股通都是经过香港和大陆经纪商进行中介。沪股通投资者主要是非大陆市场投资者委托香港经纪商,然后通过香港联合交易所批准设立证券公司向上交所申报买卖沪股通标的股。港股通投资者委托内地证券公司向香港联合交易所申报买卖规定范围内的港市股票。 沪港通使得内地股市和港股联系起来,将促进内地与香港资本市场的共同发展,为内地和香港投资者投资创建一个资本投资新市场。未来沪港通机制将使得国内上市公司信息披露更加完善,为两地投资者提供一个新的投资通道,也为深港通的正式开启奠定了一个良好的基础,在今后的投资中,股民将有更多的投资选择。

......

2.2 资产定价理论基础

Markovitz 在 1992 年提出的“均值-方差”模型 CAPM 资产定价模型的发展奠定了基石。Markovitz 主要贡献在于提出了 Markovitz 边界,并理论分析证明有效的投资组合一定位于 Markowitz 有效边界上。Lintner(1965)[14]和Sharp(1964)[19]在 Markovitz 模型的基础上,假设市场出清提出资本资产定价模型 CAPM,理论认为所有的投资者为使得收益最大化都会选择在无风险利率和市场组合连线上的投资组合且市场组合一定在 Markovitz 均值方差模型中的边界上。 CAPM 模型在 Markovitz 模型的基础上额外增加部分假设条件,比如投资者可以在无风险收益率的水平下借入无限的资金,且资金可以买卖任意小的资产规模,即任何资金都可以购买一定的资产,另外由于投资模型考虑到了投资者的效用函数,所以模型中假设投资者对证券收益率概率分布的看法一致且效用函数也相同;最重要的一点是投资者理性假说,即投资者都是追求利润最大化,在风险可控的情况下,尽量追求最高的资产收益。 整体来看,假设条件表明在目前的投资市场中,投资者是理性的且严格按照 Markovitz 模型的规则进行多样化的投资,从有效边界的某处选择投资组合;另外资本市场是完全有效的市场,没有任何磨擦阻碍投资。

.........

第 3 章 研究方法设计 .... 19

3.1 模型设定 ......... 19

3.2 指标构建 ......... 19

3.3 数据选取 ......... 22

3.3.1 沪股通标的股数据选取....... 22

3.3.2 上证 A 股(剔除沪股通标的股)数据选取 ......... 23

3.4 GMM 估计方法介绍 ...... 24

第 4 章 沪股通标的股定价的实证分析 .... 25

4.1 沪股通开通前标的股定价的实证分析 .... 25

4.2 沪股通开通后标的股定价的实证分析 .... 32

4.3 上证 A 股(剔除沪股通)市场模型适用性检验分析 ....... 40

4.4 沪股通标的股及上证 A 股对比分析 ....... 47

第 5 章 研究结论与政策建议 ...... 50

5.1 研究结论 ......... 50

5.2 政策建议 ......... 51

第4章 沪股通标的股定价的实证分析

4.1 沪股通开通前标的股定价的实证分析

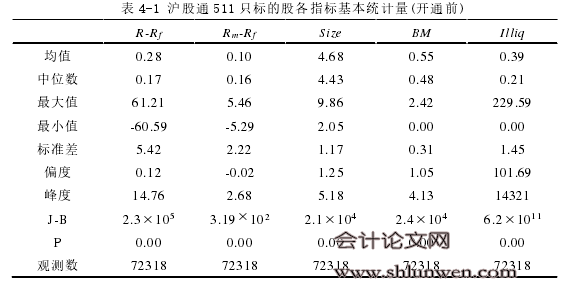

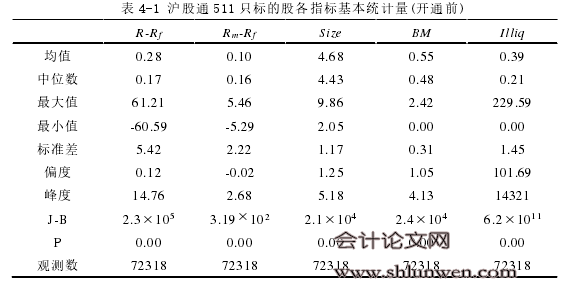

本节对个股变量进行描述性统计分析,所用的数值是根据股票市场交易数据按照上述计算公式计算的结果,各市场个股基本统计特征见下表 4-1。通过 511 只股票共计 72318 组数据结果显示:个股超额回报率的最小值、最大值、中位数、均值分别是-60.6%、61.2%、17%、28%;非流动性比率最小值、最大值、中位数、均值分别是 0.00、229.6、0.21、0.39,四个统计性描述变量说明个股超额回报率和非流动性比率可能存在特异值。同时除市场超额收益 Rm-Rf ,其他四个变量的分析显示偏度均大于 0、峰度均大于 3,即四个变量呈现右偏尖峰厚尾分布特征;J-B 正态检验统计量服从自由度为 2 的分布,结果显示统计量对应的概率 p 值近似于 0,即单个股票各变量数据拒绝正态分布假设。 为了具体分析各指标之间的关系,下文主要考虑个股超额回报率与市场超额回报率和前一周的账面市值比、公司规模、股票的流动性指标之间的相关关系,计算五个变量之间的相关系数,表 4-2 结果显示,个股超额回报率与市场超额回报率之间的相关系数最大达到 0.43>0,远高于与其他变量之间的相关系数,据此我们认为市场超额回报率是影响个股超额回报率的一个最主要的因素,对个股超额回报具有最强的解释能力。

.........

结论

本文以沪股通为研究标的,分析股票市场流动性风险溢价效应、规模效应和价值效应,进行资产定价模型适用性研究,从理论和实证分析的角度考察我国股票市场的流动性溢价效应、规模效应及价值效应,同时研究沪股通开通对于股市带来的影响。第四章的研究具体分组包括沪股通标的股开通前(2012/1-2014/11/17)、沪股通开通后(2014/11/17-2016/9/30)和上证 A 股(剔除沪股通标的股)三组研究对象,分别于 4.1、4.2、4.3 三节内容进行研究。 研究结果显示,在沪股通开通前,市场中存在规模效应、价值效应、流动性风险效应,而经典的 CAPM 模型不能解释市场的规模效应、价值效应、流动性风险效应;加入 SMB 和 HML 的 F-F 三因子模型可以解释研究标的的规模效应和价值效应,但是不能解释沪股通市场流动性风险溢价效应。为解决流动性溢价问题,本文通过改进 Amhuid 的非流动性比率建立衡量流动性的指标的流动性因子。而引入流动性因子的 F-F 扩展模型对规模效应、价值效应和流动性风险效应都能很好的解释作用,所以本文中建立的基于流动性因子的 F-F 扩展模型在沪股通开通前和沪股通开通后的市场均是有效的,同样 F-F 扩展模型在上证 A 股(剔除沪股通)也是有效的,即本文构造的基于流动性因子的 F-F 扩展模型适合我国股票沪股通标的股市场和上证 A 股市场定价研究。 基于加入流动性因子的 F-F 扩展模型在我国沪股通市场和上证 A 股市场(剔除沪股通)是有效的,本文进一步利用该模型检验沪股通开通前后和上证 A 股市场(剔除沪股通)市场是否存在差别。结果显示:市场风险溢价仍然是影响股票超额收益最主要的影响因素;但可能因市场的不同导致基于流动性因子的 F-F 扩展模型在不同市场的解释力度存在一定的差异,其中 F-F扩展模型对沪股通开通后股票超额收益的解释能力明显高于在沪股通开通前和上证 A 股市场(剔除沪股通),回归系数显示沪股通开通后账面市值效应对股票价格的影响力更大,而系统性风险、规模效应和流动性溢价效应的影响力有所降低,即沪股通开通后投资者更注重价值因子的影响作用,即有利于投资者回归价值投资。 #p#分页标题#e#

.........

参考文献(略)