第 1 章 绪 论

1.1 研究背景

货币政策和财政政策是国家调节经济运行的两个重要手段,对于如何运用这两种政策使它们能够更好地实现货币当局的政策意图,不同时期的学者在不断地进行分析研究。这两大政策的区别之处在于:财政政策是政府通过对财政收支总量进行调节来影响总需求,其目标是使之与总供给相结合从而对经济产生影响;而货币政策主要是对流通中的货币供应量进行调节来实现货币当局的意图。这两类政策的侧重点不同,产生的政策效果也是不一样的,因此对于货币政策进行研究是十分必要的。随着我国经济不断发展,GDP的总量跃入新的台阶,我国的GDP增速逐渐下降、回稳进入“新常态”。为了促进经济的持续增长,我国政府提出了供给侧改革和金融体制改革等观点,并提出了普惠金融的发展理念。上述这些改革的实现及成功都需要资金的支持,都涉及到现有商业银行信贷投向的转变,因此,研究货币政策对维护我国经济平稳运行仍旧具有重要的意义。当然货币政策并非直接就能对经济运行产生影响,它还需要通过一定的渠道来作用于一些政策变量,并最终实现国家的政策目标,这就是货币政策的传导机制。目前国内外的学者们普遍认为货币政策的传导渠道不是单一的,但经济学家们对这些传导渠道效果的看法却并不完全相同,无论是在理论研究还是实证分析当中都存在较大的分歧。研究货币政策传导渠道对于研究如何利用货币政策对国民经济运行进行调控至关重要。 货币当局如果想让货币政策发挥最大的效用,最大程度地实现自己的政策目标,就有必要去了解货币政策是如何传导的,哪种货币政策传导渠道最有效率且最适合于本国国情。就我国来说,货币政策已经成为政府引导经济发展的重要的方式。根据货币政策的传导理论,货币政策传导主要借助于两大渠道即信贷渠道和货币渠道来影响经济的运行。目前,我国证券市场不断完善和发展,金融脱媒现象开始出现,间接融资所占的比重在不断地下降④,但由于我国的国情使然,通过银行进行间接融资的方式仍然在经济发展当中发挥着非常重要的作用。虽然我国的实体经济受到国际宏观经济环境的影响较大,发展受到一定程度的限制,但是银行业总体上却保持了一定程度的快速增长,虽然利润增速有所下降,但是绝对数量仍然很大。因此银行信贷渠道仍然在货币政策的传导中起着重要的作用。在应对2008年次贷危机时,伴随着4万亿的投资,我国形成了近30万亿的商业银行新增贷款,所以银行信贷渠道在我国货币政策传导中所发挥的作用更为重要,而信贷在危机期间对维护国民经济的稳定运行发挥了什么样的作用,这是值得我们进行研究和探讨的。许多学者的研究表明,在我国,银行信贷渠道是显著存在的,任何对银行的管制政策如果失败都有可能导致经济的波动与衰退⑤。因此,在新的经济形势下,对银行信贷渠道进行检验是有必要的。本文在后续几章将具体来探讨银行信贷渠道在货币政策传导中的作用。

.........

1.2 选题意义

对于不同的国家,由于市场开放程度的差异以及金融市场制度设计方面的特殊性,货币政策通过三个渠道进行传导的效率也有不同的表现。改革开放三十多年以来,中国金融体制的改革在不断地深化,虽然同发达国家相比还存在一定的差距,但也形成了自己相对较为完善的货币政策传导机制。在三十多年宏观调控及微观监管的实践中,我国货币当局在货币政策的运用中积累了丰富的操作经验,自身也在不断地成熟和发展,但我国货币政策的运用仍然存在着一些问题亟待解决。 由于我国的金融市场同西方发达国家的金融市场相比尚不够成熟,资金需求者更多的是通过间接融资渠道来满足自身的资金需求,而发达国家企业筹资则主要通过直接融资方式进行。因此银行在我国金融体系中具有重要的地位,同样,银行也成为了我国货币政策传导过程中的重要一环,我国的货币政策传导主要以信用渠道为主。2008 年次贷危机以来,全球经济增速放缓,实体经济受到影响,我国经济增速不断下降,经济开始保持中速增长,进入了“新常态”。这对银行的影响也是深远的,而且利率市场化改革的推进也在深刻地影响着银行业的盈利能力及营利方式,给银行业的发展带来了更大的挑战。商业银行在面对货币当局采取的货币调控政策的时候必然会采取一些不同于以往的应对方式,这也会改变我国货币政策传导渠道的有效性。近些年来,我国在运用宏观调控手段调节经济时,更多地开始采用数量型工具和非市场化手段,货币政策的调控能力有所下降。

...........

第 2 章 文献综述

2.1 国外文献综述

西方国家对于信贷渠道的认识经历了较长的时间。由于货币和其他金融资产之间的替代性不同,Mishkin把货币政策的传导渠道分为了货币渠道和信贷渠道。货币渠道理论的出现要早于信贷渠道。托宾的q值理论以及莫迪利亚尼的财富效应理论都是货币渠道的代表。 进入到20世纪80年代后,西方理论界发现货币渠道在解释货币政策传导机制的过程中出现了许多不足,因此信贷渠道呼之欲出。Bernanke和Blinder(1988)提出了“信贷渠道”的观点,从理论上论述了货币政策不仅存在利率传导渠道,而且还存在着信贷渠道,并将银行信贷的观点引入了IS-LM模型当中,得到了涉及三个市场(商品市场、信贷市场和货币市场)和两种利率(债券利率和贷款利率)的CC-LM曲线。20世纪60年代后,学者们将信息不对称的观点用于信贷资源配置现象的分析之中,Stiglitz和Weiss(1981)建立了均衡信贷配给模型,两位学者认为当银行无法完全确知借款者风险的时候, 其宁可选择在相对较低的利率水平上向那些风险小且还款概率高的借款者贷款也不愿意在高利率水平上满足所有的信贷需求。这个结论对货币政策的传导十分重要,现实中,利率降低进而使货币需求增加这种方式并非会导致信贷需求扩张,其对于信贷获得便利程度的影响主要是通过右移信贷供给曲线来实现的,这会产生提高投资水平的作用。

..........

2.2 国内文献综述

国内一些学者的研究认为信贷渠道在我国货币政策传导的过程当中处于主导地位,如:刘书祥和吴昊天(2013)采用了2002年—2008年我国商业银行信贷收支非加总的分组季度数据,证实了信贷渠道确实存在着显著的影响。孙燕红(2012)认为银行资本水平及能否满足存款准备金率约束在很大程度上会影响银行信贷渠道的传导效率;若银行满足以下两个条件,即资本充足并且受到存款准备金约束,那么银行信贷渠道就是有效的,而且满足这些条件的银行越多,银行信贷渠道越有效,但只要有一个条件不满足则银行信贷渠道无效。周英章、蒋振声(2002)对我国1993年—2001年的数据进行研究,认为我国的货币政策传导通过信贷渠道和货币渠道共同影响经济总量,但是信贷渠道要更重要一些。但另外一些学者认为货币渠道在我国货币政策传导中居于主导地位,如:孙明华(2004)对1994年—2003年我国的数据进行分析后得出结论认为我国货币政策是通过货币渠道进行传导的,而不是像其他学者分析的那样认为通过信贷渠道影响经济。一些学者认为我国信贷渠道的地位已经发生了变化,如陆虹(2013)通过实证研究认为我国经过改革开放,货币政策传导的信贷渠道所依赖的制度环境及微观环境已与以往不同,在这个过程之中,两大渠道的地位和作用在不断变化,信贷渠道的有效性也在不断发生变化。 还有一些学者着手研究了三大货币政策工具对于银行信贷规模的影响,并对货币政策的代理变量进行实证分析。如徐明东、陈学彬(2011)设计了相关的模型,考虑了各个货币政策代理变量对于银行贷款增速的影响。

..........

第 3 章 货币政策传导机制理论概述 .... 10

3.1 货币政策传导机制的定义 .... 10

3.2 货币政策传导机制的主要渠道 ..... 10

3.2.1 利率传导渠道 ........ 10

3.2.2 汇率传导渠道 ........ 11

3.2.3 资产价格渠道 ........ 12

3.2.4 资产负债表渠道 .... 13

3.2.5 银行信贷渠道 ........ 14

3.3 我国货币政策传导的演变 .... 14

第 4 章 我国货币政策传导的银行信贷渠道理论分析 ............ 16

4.1 我国商业银行现状 ....... 16

4.2 信贷渠道的重要地位 ............ 18

第 5 章 我国货币政策传导的银行信贷渠道实证研究 ............ 20 #p#分页标题#e#

5.1 样本选取及数据来源 ............ 20

5.2 模型设定 ..... 20

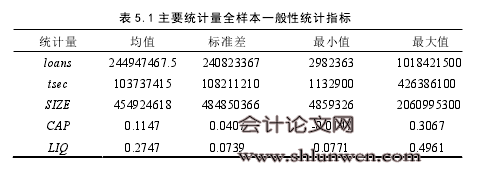

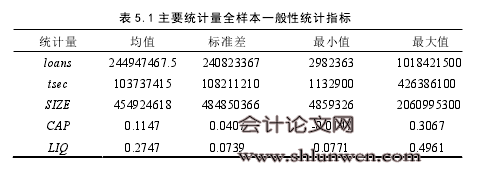

5.3 描述性统计 .......... 22

5.4 我国货币政策传导的银行信贷渠道实证分析 ........ 24

第 5 章 我国货币政策传导的银行信贷渠道实证研究

5.1 样本选取及数据来源

我国的银行业金融机构包括国有大型商业银行、全国性的股份制商业银行、城市商业银行以及农村商业银行等等,数量有几百家之多。就样本的代表性方面来看,上市的大型银行不论在资产规模还是贷款数量或吸收存款的能力方面都要明显优于未上市的中小银行机构,而且上市的大型商业银行银行在货币政策传导过程中所发挥的作用和产生的影响较小银行相比更重要,因此本文选取了有代表性的 16 家上市银行,包括 5 家国有大型商业银行、8 家全国性的股份制商业银行以及 3 家城市商业银行。由于各个银行上市的时间不同,数据的公布情况也各不相同,考虑到数据的可得性,本文最终选定以下 13 家上市商业银行作为本文的样本银行,具体为:5 家大型国有商业银行即工商银行、建设银行、农业银行、中国银行和交通银行;6 家全国性的股份制商业银行即招商银行、中信银行、兴业银行、光大银行、浦发银行及民生银行;两家城市商业银行即南京银行和北京银行。 本文的数据主要来自于 Wind 数据库、中国人民银行官方网站以及中国银行业监督管理委员会官方网站。本文选取的面板数据时间段为 2005 年—2014年共十年的时间,这主要考虑到数据的时效性因素,较新的数据能够更好地反映出进入到新的经济发展时期我国货币政策传导的银行信贷渠道的新特点,而且我国商业银行上市时间大多集中于 2005 年这个时间点,2005 年之前各个银行的数据不尽相同,残缺不全,为了保持数据的一致性以及可比性,进行平衡面板的分析,本文主要选取了 2005 年—2014 年这个时间段。

...........

结论

我国的商业银行在 2005 年这个时间点密集地上市,上市的银行对国民经济的影响力方面也要远远大于非上市的商业银行,因此其受我国货币当局制定的货币政策的影响也大于非上市银行,本文选取上市银行的数据进行实证研究具有一定的代表性。本文选取了自 2005 年—2014 年我国 13 家上市的商业银行的数据作为样本进行了实证分析,主要探讨了银行的前一期贷款增速、资产规模、流动性水平以及资本充足程度的不同等因素对于货币政策传导所产生的不同的影响,以及存款准备金率、存贷款基准利率及公开市场操作等货币政策工具对于不同类别的银行所产生的不同的影响,并进一步分析了这种影响是通过信贷供给还是信贷需求实现的。选取这一时间段主要是由于各个银行上市的时间不同,考虑到尽量保持各个银行样本时间段的一致性,把样本的时间范围限定在了这十年,而且在这十年中,中国的银行业经历了 2005 年左右的上市潮、2008年带来全球性影响的美国“次贷危机”以及当今我国经济进入的“新常态”,这些都对本文的研究具有重要意义,本文主要探究的就是在这种复杂的经济环境与条件下,我国货币政策传导的银行信贷渠道的变化。具体的实证检验结论及分析如下: 通过全样本实证分析,得出了商业银行的上期贷款规模、资本充足度和流动性水平与银行本期贷款规模的关系,具体结论如下:

(1)银行上一期贷款的规模显著地影响到了银行本期的贷款规模,上期贷款规模越大,本期贷款的规模越大;

(2)银行的资本充足度与银行贷款规模的变化之间呈现出不显著的负相关关系;

(3)银行持有的流动资产的水平与银行贷款的规模呈显著的正相关关系,流动资产数量越多,银行的流动性水平越高,贷款的规模也越大。

.........

参考文献(略)