1.绪论

1.1研究背景及意义

2005 年,联合国在宣传小额借贷年时提出普惠金融1。传统的金融体系往往倾向于为大中型企业及有资金实力的人群提供金融服务,普惠金融的建设则是填补市场金融服务空白区域,服务于被排斥在传统金融体系之外的机构或个人。 党的十八大报告提出“金融体制改革,健全支持实体经济发展的现代金融体系”2。十八届三中全会,将“发展普惠金融”列入党的文件,提出“国家坚持民生金融优先,满足人民群众日益增长的金融需求,金融改革与发展成果将更多更好地惠及所有人群,实现金融业可持续发展3”,同时鼓励金融创新,丰富金融市场层次和产品。因此,我国普惠金融体系建设,是我国经济体制改革的重点领域之一 [1]。 P2P 网络借贷作为小微金融的创新模式,提供了快捷、便利的投融资方式。从融资角度讲,首先,P2P 网络借贷平台的借款期限较短,个人和小微企业主可以迅速获得贷款资金,从而在一定程度上解决资金短缺问题;其次,P2P 网络借贷平台将可借款人的范围扩大了,资产少但收入稳定且信誉好的个人可以通过平台解决临时性的小额资金需求。从投资角度讲,传统的金融机构在销售投资产品时往往将低收入人士避之门外[2]。银行理财产品的投资门槛一般设为 5 万元或 10 万元,目前,很多股份制银行也推出类似余额宝的各种“宝宝”产品,放置日常流动资金于其中是不错的选择,但是作为投资,收益率不尽如人意,而更高收益的投资产品,如信托和私募基金等高端理财服务,都有起步投资额限制,作为普通民众是不能选择这类产品进行投资的。而 P2P 网络借贷对起步投资金额一般无限制,有的平台为吸引人气,甚至赠送几百到几千的金额收益给平台注册者,这一做法可以让投资者清楚的看到投资的收益率情况。经过对比,可以说 P2P借贷是实现普惠金融的一条有效途径。

....

1.2文献综述

近年来,国内外涌现大量有关 P2P 网络借贷的文献,为对本文研究提供一个分析起点和思路,本小结将对相关文献进行梳理,分别对国外及国内现有相关文献进行综述及分析。P2P 网络借贷的出现要追溯到尤努斯的孟加拉乡村银行(Grameen Bank,也译作格莱珉银行)。孟加拉乡村银行模式是以人与人之间的互相监督、社会间道德压力为基础建立起来的。这一金融模式扩大了产品和服务的覆盖面,填补了市场金融服务的空白区域,服务于被排斥在传统金融体系之外的个人。随着这一模式的发展,这类金融模式统称为微型金融机构(Micro-finance Institutions,简称 MFIs)。互联网的发展又为微型金融领域增添新成员——P2P 网络借贷。随着这一新型金融模式的演变发展,近年来关于网贷的相关研究逐渐增多,涉及交易、借贷方式,交易对象,风险管理等各个方面[3]。 从交易的方式上看,首先,借款者通过 P2P 网络借贷平台筹资时,由于平台的投资门槛较低,因此要多个资金借出者也即投资者共同投标才能达成交易。而传统银行的个人借贷模式,资金借出者仅为银行自身。其次,P2P 网络借贷具有投融资的功能。将 P2P网络借贷与传统储蓄及投资于股票市场相比较,传统储蓄利率较低,股票市场低迷,此时的 P2P 网络借贷具有明显优势。投资者通过平台将资金借给有需要的借款人获得比较满意的资金出借收益,同时也解决借款者的燃眉之急 (Magee,2011)[4]。一方面,P2P网络借贷通过互联网技术给借款者、投资者一个信息交流的平台,满足那些不能在银行等正规机构获取资金的借款人的需求,同时成功获得借款资金也要有良好的社会信用做支撑(Bmett,2007)[5]。Reton(2012)[6]提到美国 Prosper 网络借贷公司的成交额在 2012 年2 月已超过 5 千万美元,较去年增加了一倍。另一方面, P2P 网络借贷平台拓宽人们的资金运用渠道,人们的资金投资不用再局限于传统的储蓄和股票等投资中(Slavin,2007)[7];Gartner(2008)[8]预计在未来几年,世界上借贷市场十分之一的份额归属于 P2P网络借贷。P2P 网络借贷这一模式也吸引了机构投资者(例如基金公司等)的目光 (Light,2012)[9]。再次,灵活的借贷利率也是 P2P 网络借贷的一大优势,借款人可以根据自身的信用情况、借款期限等设定借款利率,那么也就是说优质的借款人在筹集资金时只需支付较低的利率即可,而需要金融机构作为媒介的传统融资渠道的交易费用则较高。Klaffi(2008)[10]的报告提出互联网的营运费用较低,P2P 网络借贷利用互联网平台降低了操作成本,这种经济模式的创新,使金融服务的覆盖面迅速扩大。

..........

2. P2P 网络借贷概述

2.1 P2P 网络借贷的定义及特点

P2P 是“Peer to Peer”的缩写,也可译为“Person to Person”,翻译为中文就是点对点,这个“点”可以指个人也可以指机构或公司。这个“点对点”强调的是点之间的连接关系。P2P 最早指一种互联网技术,在这种技术模式下,人们可以直接连接到其他用户的计算机交换文件(图 2-1),不局限于通过服务器浏览、下载(图 2-2)。简单来说,P2P 就是“去中心化”模式。近些年,国内外 P2P 网络借贷这一新兴的金融服务模式就是基于互联网技术。 P2P 网络借贷(Peer to Peer Lending)指非金融机构利用互联网或移动平台为民间借贷双方提供的借贷信息中介服务,包括信息发布、交易撮合,以及为实现交易撮合而提供的风险评估、信用评价、投资咨询、交易管理及资金流转等服务。这种模式将民间借贷与互联网融合,让有资金需求的借款人与有闲散资金的投资人,通过公开、高效、透明的互联网平台进行借贷交易,实现互惠双赢。

.........

2.2 P2P 网络借贷的起源

P2P 网络借贷是由“小额借贷”发展起来的,小额借贷的代表是格莱珉银行,它是由 2006 年诺贝尔和平奖得主穆罕默德·尤努斯所创办的。尤努斯向孟加拉当地的穷人发放贷款,这一模式的发展逐渐形成“乡村银行系统”。 P2P 网络借贷是互联网上的格莱珉银行,它在一定程度上传承了尤努斯的价值理念。最早将这一理念植入互联网的是英国人理查德·杜瓦、詹姆斯·亚历山大、萨拉·马休斯和大卫·尼克尔森。他们于 2005 年 3 月创办了全球首个 P2P 网络借贷平台 Zopa(Zone of Possible Agreement),直译为可达成协议空间。 此外,著名的网络贷款平台还有美国的 Lending Club,德国的 Auxmoney,日本的Aqush,韩国 Popfunding,西班牙的 Comunitae,冰岛的 Uppspretta,巴西的 Fairplace 等等。这些代表性企业的发展,标志着 P2P 网络借贷模式开始向世界范围内扩展, P2P网络借贷业务未来的发展不可估量。

.........

3. 我国 P2P 网络借贷现状及问题 ..... 15

3.1 我国 P2P 网络借贷模式 ......... 15

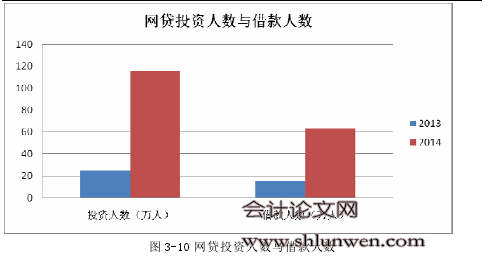

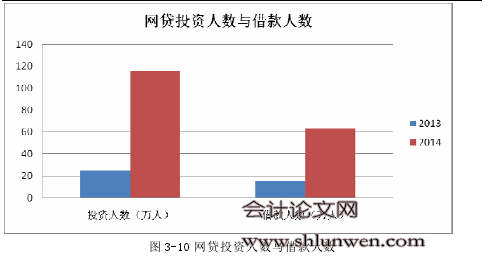

3.2 我国 P2P 网络借贷运营情况 ......... 17

3.3 我国 P2P 网络借贷存在的问题及风险点 ......... 25

3.3.1 法律政策方面存在的问题 ..... 26

3.3.2 交易方面存在的问题 ...... 28

3.3.3 平台运营方面存在的问题 ..... 29

3.3.4 其他方面可能存在的问题 ..... 30

4.我国 P2P 网络借贷风险分析 .... 32

4.1 我国 P2P 网络借贷行业风险分析 ........ 32

4.2 我国 P2P 网络借贷主体风险分析 ........ 34

5.我国 P2P 网络借贷风险防范 .... 40

5.1 构建监管体系 ...... 40

5.1.1 明确平台性质,确立监管原则及主体 ...... 40

5.1.2 制定监管方案 .... 41

5.2 加强行业自律 ...... 42

5.3 健全社会征信体系 ..... 42

5.4 增强 P2P 网络借贷平台抗风险能力 .... 45

5.我国 P2P 网络借贷风险防范

5.1 构建监管体系

对于一国的金融体系来讲,国家必须出面制定法律法规加强监管,出台并落实政策,这样才能规范金融市场秩序,从而让金融市场促进经济的发展。但目前,我国并未将民间借贷纳入到我国的金融监管体系。从近些年,民间借贷到民间借贷的线上版——P2P网络借贷的发展来看,这种还不正规的借贷模式已经成为金融体系的一部分。将 P2P 网络借贷阳光化,明确规定参与该金融活动主体所具有的权利、应该履行的义务及负有的具体责任是制定监管政策及修订现行有关民间金融的法律法规应该考虑的问题。制定政策的目的不是为了限制发展,而是让民间金融及其衍生模式——P2P 网络借贷具有更好的生存发展空间。 在 P2P 网络借贷的监管方面,我们可以先借鉴西方经验。例如,美国用对证券市场的监管方式对 P2P 网络借贷进行管理,根据 1993 年美国《证券法》第五节(a)和(c)的规定,“禁止任何人在没有有效注册或获得豁免的情况下要约(提供)或出售证券”,要求经过注册的 P2P 平台方可进入市场。注册后的 P2P 网络借贷平台纳入到监管范围内,管理规范,从而能有效的保护投资者的合法权益。 在制定监管政策之前,首先要明确 P2P 网络借贷平台的性质,将平台定性为信息中介还是经营资金的金融机构直接影响监管方向的确定及细则的制定。从 P2P 网络借贷的起源来看,应该将其定性为信息中介,因为 P2P 网络借贷平台是在小额信贷的基础上发展起来,平台的建立是让借款者可以借助该平台发布借款信息,目的在于撮合被正规金融排斥的小额借款者以及有闲置资金的投资者,从而达到双赢。最近银监会透漏出的正在制定的 P2P 网络借贷监管细则也支持了上述观点。 #p#分页标题#e#

...........

总结

历史发展中,新事物的产生与发展必然伴随着各种各样的问题,金融市场中同样如此。金融创新带来的繁荣以及金融危机带来的危害,让我们看到了金融创新是一把双刃剑,其带来巨大能量的同时蕴藏着诸多风险。本文所阐述的 P2P 网络借贷这一新兴事物,一方面满足借款人的资金需求,满足拥有闲置资金者的投资需求,搞活民间金融市场;另一方面,伴随其发展中产生的问题及蕴含的风险点也随着问题平台数量的暴增不断显现。 本文在研究整理相关国内外文献的基础上,结合网贷之家及平台网站上公布的具体数据的对我国 P2P 网络借贷的现状进行分析,找出其存在的问题及风险点,然后对产生的风险分类并进行深度剖析,最后分别从立法监管、健全社会征信体系、加强行业自律及增强平台抗风险能力四个方面就如何对我国 P2P 网络借贷风险进行防范给出建议。囿于参考资料和实践经验的不足,笔者对 P2P 网络借贷的风险分析在深度和广度上尚有欠缺,提出的风险防范建议也有待于实践的检验。

.........

参考文献(略)