绪论

0.1 选题背景及研究意义

股票市场不但可以反映一个国家的经济情况,也是一国市场经济的重要组成部分。我国的股票市场自成立 20 多年来,已经得到了突飞猛进的发展,许多散户投资者和投资机构投身其中。但由于我国股票市场相对还不够成熟,这也会给散户投资者和投资机构带来更多的风险。2008 年的的股市暴跌,已经过去 6 年了,但其仍旧历历在目。上证指数从2007 年 10 月 16 日的 6124 点一泻千里,直线下跌到最低 1664.93 点,跌幅达到72.8%,据统计两市市值蒸发了 24 万亿元。在这个过程中,无论是散户投资者还是机构投资者,都不可避免的蒙受了巨大的损失,对国家的经济发展也有着不言而喻的影响。在此之后中国股市经历了这长达 6 年多的熊市。但是在 2014 年,伴随着国家扩内需,稳增涨的政策下,以沪港通为契机,上证指数从 2014 年 7 月 1 日的2050 点,直到 2015 年 4 月 1 日,沪指一度站上 3800 点,并最高上摸 3835 点,创下逾 7 年新高,在这 9 个月的时间里,上涨了 87.1%。在这期间,国家也出台了降息降准等一系列刺激政策,一带一路的规划,上证 50 期权的正式发行,都为股市的上涨提供了动力。并且按照现在的势头,广大投资者和投资机构有理由相信,股市将会继续上涨。股市的一路高歌猛进,对散户投资者和投资机构固然是好,但也不能一味的沉浸在其中,不能忽视其中的风险。不要忘了历史,在投身股市的同时也要合理的考虑其所承担的风险,尽量合理规避风险。传统描述风险的方法是由马克维茨[1]提出用方差来描述投资的风险,用方差描述风险。用方差来描述投资组合的风险,非常简便,并且容易对比哪种投资组合风险高,哪种投资组合风险低。但是用方差描述风险不够直观,投资者通过方差只能看到一个数字,无法准确衡量风险大概是多少。上个世纪八十年代,J.P.Morgan 公司[2]首先提出VaR风险价值这一概念。由于VaR这种描述风险的方法,非常直观,可以让不同的投资者都能很直观的知道投资组合的风险的大小,所以VaR 方法已经成为目前主流的测量金融风险的方法。

........

0.2 文献综述

股票市场的风险一直就是一个热门的话题,研究股票风险的方法也层出不穷。近年来,国内外诸多著名的经济学家都将目光投向了股票市场,对股票市场的很多方面已经做了比较完善的研究。这些学者的研究,为本文的研究打下了很好的基础。以下将从股票市场的波动性,风险价值 VaR 方法的发展和股票市场行业板块分析对现有的研究成果进行总结。从很早开始就有人开始关注资产的波动性,1952 年马克维茨提出用均值和方差代表投资组合的收益和风险,可以说为风险这一领域开创了先河,给投资提出了新的思想,不单单要关注其收益率,还要关注其波动性。在此之后有大量学者将目光转向资产收益率的波动性,而不是单单关注其收益率。1970 年,Fama提出资产的收益率呈现出很强的聚集性,而波动性是随时间变化的。[3]1982 年,Engle 提出自回归条件异方差模型 ARCH 模型,很好的解决的资产收益率的波动性的条件自相关问题。[4]1986 年,Bollerslev 提出了广义 ARCH 模型-GARCH 模型,GARCH 模型可以更好的反映实际数据中的长期记忆性。[5]在 ARCH 模型和GARCH 模型的基础上,1991 年,Nelson 提出了 EGARCH 模型,该模型有效的解决了负方差的情况。[6]Zakoian 提出 TGARCH 模型,可以很好的处理金融数据的不对称性。[7]这些都是研究股票市场波动性的方法,在马克维茨开创这一领域后,用方差来描述风险的方法不断被完善,这其中以 GARCH 模型应用的最好,在实证研究中取得的很好的效果。

.......

1 股市投资风险评估方法

1.1 股市风险与波动性

股票市场的风险主要包括,市场风险,信用风险,流动性风险和操作风险。通常用收益率的标准差来表示,标准差越大,说明波动性越大;标准差越小,说明波动性越小。从这个意义上说,波动性越大,风险就越大;反之,波动性越小,风险就越小。波动性指的是股票价格偏离期望值的不确定性,是对未来股票价格的一种估计。若波动性高,说明未来的股票价格上涨到很高,或下降到很低的概率比较大。若波动性低,则说明未来的股票价格基本会在预期的价格附近波动,出现暴涨或者暴跌的概率比较低。可见波动性越大,股市的风险就越大。风险是现代金融理论的一个很重要的组成部分,也开创了金融风险这一分支。目前较为常用的计算波动性的方法主要有历史标准差法和 GARCH 建模法。自从 1952 年,马克维茨在他的投资组合原理中提出将均值和方差作为收益和风险,自此收益和风险成了两个不可分离的部分,风险也成了在做投资决策时不可回避的问题。如果投资组合的风险很大,那么投资者一定会要求更高的收益率,以补偿其承担的高风险;如果投资组合的风险很低,那投资者也必须接受其不高的收益率。理性的投资者,会选择给定的预期风险下,预期收益率最大的投资组合;在给定的预期收益率下,预期风险最小的投资组合。历史标准差法,是计算过去某段时间股市收盘价的方差或标准差,以这种波动性的大小来衡量风险的大小。历史标准差由于计算简单,被广泛的应用于风险的计算中。历史标准差是一种用过去的数据来预测未来的方法,并且过去不同年份的数据对预测的影响是相同的,所以在实际应用中,常采用移动平均的方法来弥补这方面的不足。所谓移动方差法,就是选一个时间段比如说一个月,即未来某一天的预期方差,都用其前一个月的方差来进行估计。

.........

1.2 股市投资风险评估测算方法:VaR 模型

风险价值 VaR 方法,是由 J.P. Morgan 公司提出一个度量风险的概念。在此之后,VaR 方法以它的直观性,和计算的方便性,成为了最主流的计算金融风险的方法。VaR 方法是一种统计方法,用来估计投资组合在未来一段时间可能发生的损失。VaR 估计出来的结果是基于市场“正常”的波动,即在不发生大起大落的情况下对未来的股票价格进行估计。通常情况下,未来的损失不会超过 VaR的值,也可以通过调整其中可能性的大小,来改变 VaR 的值。用 VaR 的方法对未来的风险进行估计,是基于过去的股票市场收盘价来进行估计的。VaR 方法将所有的风险都通过一个数字表现出来,所以在使用起来非常直观,也非常容易理解。[28]VaR 的定义:在特定的置信度下,在正常的市场波动下,投资组合在特定的时间内可能发生的最大损失。也可以说,VaR 方法是用来描述的是一个分位数,用来描述一段时间内投资组合的投资的收益和损失的分布。

.......

3 行业板块风险测度及影响因素分析........25

3.1 行业板块投资风险测算与风险分析....... 25

3.1.1 投资风险测算 ....... 25

3.1.2 风险分析......... 25

3.2 特殊事件影响分析 ......... 27

3.2.1 政策事件......... 28

3.2.2 经济事件........ 28

3.2.3 自然事件........ 29

3.3 行业板块关联性分析.... 30

3.3.1 相关性分析 .... 30

3.3.2 格兰杰因果关系分析 ........ 32

3.4 行业板块单位风险超额收益分析 .... 34

3.4.1 单位风险超额收益测算.... 34

3.4.2 结果分析......... 34

3.5 本章小结..... 37

4 结论及启示.....38

4.1 结论 ...... 38

4.2 启示 ...... 39

3 行业板块风险测度及影响因素分析

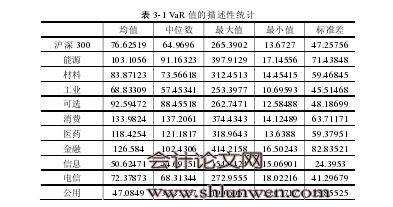

3.1 行业板块投资风险测算与风险分析

从图 3-1 中可以发现,可以发现从整体上来看,各个板块的 VaR 值的趋势是相近的,风险较高的是金融和能源板块,风险较低的是信息和公用板块。在 07年末和 08 年出达到波峰,之后快速回落,这主要是由于上证指数在 05 年股权分置改革后,06 年平稳发展了一年,在 07 年得到爆发,所以股票市场的风险显著增加。正当投资者信心十足的时候,07 年央行 10 次上调存款准备金,5 次加息,08 年的南方雪灾,汶川大地震,美国的次贷危机,彻底引爆了这场股市暴跌。从 2007 年 10 月 16 日的 6124 点一泻千里,直线下跌到最低 1664.93 点,跌幅达到 72.8%。在 09 年下旬也出现了阶段性峰值,这主要是由于 08 年股市崩盘之后的,国家的救市政策,下调印花税,四万亿投资计划,开始凸显作用。外加 IPO重启,创业板问世,为 09 年带来了这一波行情,随着波动率的增加,风险也达到了局部最高值。但在这之后,房地产的火热,大多资金都投入到了房地产,股市没有足够的资金跟上,这波行情没有持续的跟上。之后从 2010 年到 2014 年股票市场的市场比较稳定,值得注意的是在 2010 年末医疗板块的 VaR 出现了一个高点,这次的波动主要是由于 2010 年 10 月,国务院颁布的《关于加快培育和发展斩落性新兴产业的决定》,这是我国首次把生物医药提高到了国家战略的地位。在 2014 年末,VaR 的值再次迎来高峰,伴随着房地产行业的衰退,及国家扩内需,稳增涨的政策下,以沪港通为契机,上证指数从 2014 年 7 月 1 日的 2050点,直到 2015 年 4 月 1 日,沪指一度站上 3800 点,最高达到 3835 点,在这 9个月的时间里,上涨的 87.1%。在这期间,国家也出台了降息降准等一系列刺激政策,一带一路的规划,上证 50 期权的正式发行,都为股市的上涨提供了动力。上涨的同时,必然伴随着风险的增加,VaR 的值再次出现阶段性波峰。#p#分页标题#e#

.....

结论

本文通过移动方差法和GARCH建模法研究了沪深300指数和沪深300行业分类指数的波动性,并计算了沪深 300 指数和沪深 300 行业分类指数的 VaR 值,分析了不同时期不同板块风险不同的原因。还通过研究板块之间的关联性和传导性,探讨了如何通过板块间的关联性,来控制风险。最后通过计算沪深 300 指数和沪深 300 行业分类指数的夏普比率,分析不同时间不同板块的超额收益的区别。得到了如下结论:

(1)沪深 300 指数和沪深 300 行业分类指数的收益率发现序列存在明显的聚集性,在 08 年发生的股市崩盘,所有板块都收到了不同程度的影响。

(2)沪深 300 指数和沪深 300 行业分类指数的收益率不是呈现标准的正态分布,而是表现出金融序列通常的“尖峰后尾”。通过对各个板块的收益率和标准差比较,发现除了公用板块的平均收益率与标准差都相对较小,其他板块的收益率和标准差与“收益和风险成正比,收益越大,风险越大;风险越小,收益越小”的经济规律相悖。

(3)通过移动方差法发现波动性相对较大的 5 个板块分别是能源板块,材料板块,金融板块,信息板块和电信板块。与波动相对较小的 5 个板块相比,是明显的经济周期行业,经济周期对这些行业影响较大。而波动相对较小的 5 个板块,要么是人民日常需要,呈价格刚性的行业,要么就是国家统一规划、调控的行业,这些板块受经济周期影响较小。

............

参考文献(略)