第 1 章 导论

1.1 研究背景与意义

气候变化的表象涵盖多个方面,由温室气体排放引起的变暖现象是其重要组成部分之一。控制以碳为代表的温室气体的排放,是与经济增长同等重要的发展难题,是人类可持续发展面临的重大挑战。面对气候变暖带来的挑战,国际上形成以联合国政府间气候变化专门委员会(Intergovernmental Panel on Climate Change, IPCC)②为代表的组织机构,对气候变化及其影响与对策展开评估。IPCC 历次报告论证了及时采取行动,将气温上升幅度控制在 2℃以内,即排放量限定在 450ppm-550ppm 之间的重要性与紧迫性。德内拉 梅多斯等(1972) 利用计算机进行动态系统模拟的结果验证了传统发展模式将导致全球经济趋于崩溃的趋势,阐述了转变增长模式的重要性③。为积极应对气候变化,联合国组织成员国展开会谈,在 1992 年签订了《联合国气候变化框架公约》(United Nations Framework Convention on Climate Change,UNFCCC),主张秉承“共同但有区别”的原则,加强国际合作,为全球应对气候变化搭建了一个基本框架。在 1997 年召开的 UNFCCC 第三次会议上,成员国签署了《京都议定书》,建立了促进节能减排的三项机制:排放交易机制(International Emission Trading, IET)、联合履约机制(Joint Implementation, JI)和清洁发展机制(Clean Development Mechanism,CDM)。其中,联合履约机制适用于发达国家基于项目的减排合作,清洁发展机制适用于发达国家与发展中国家之间基于项目的合作,排放交易机制通过赋予温室气体排放产权,借助市场供求力量的对比形成温室气体价格,实现企业外部成本的内部化处理。三项机制的建立促进了节能减排的国际合作,以 CDM 项目为例,截至 2014 年 9 月30 日 CDM 执行委员会共审核批准项目 2566 项,发行 14.92 亿份 CER①。随后,2007 年《巴厘岛路线图》的制定为后京都时期(2012 之后)应对气候变化的国际合作建立了新的指引。哥本哈根(2009)、坎昆(2010)、德班(2011)、多哈(2012)、华沙(2013)等多次全球气候大会的谈判,引起了社会各界人士对气候问题的关注与重视,初步奠定了发达国家承担历史责任,为发展中国家提供减排的技术与资金支持,发展中国家大力推进清洁化发展的谈判基调。

……….

1.2 研究范围及相关概念的界定

碳金融交易涵盖的领域广泛,产品种类较多。对碳交易价格进行研究的维度众多,与现有学者更多关注价格某一层面的研究相异,本文试图将微观层面量化分析的结果用于宏观研究,从价格形成、运行、管理三个方面研究中国碳金融交易的价格机制。本小节将对本文的研究范围和相关概念进行界定。在全球积极应对气候变化的背景下,本文将研究焦点定位于以碳排放为基础标的物的排放权交易的价格机制。碳排放交易以 EU ETS 为典型代表。自正式启动以来,EU ETS 交易的产品包括 EUA(European UnionAllowance, EUA)现货、EUA 期货、EUA 期权以及经核证的减排量 CER,主要交易平台包括 EuropeanClimate Exchange (ECX)、BlueNext、The European Energy Exchange/Eurex(EEX)、Energy Exchange Austria(EXAA)、Nord Pool。中国国内的七家交易试点当前交易的产品为碳排放现货产品。鉴于 EU ETS 在第三阶段严格控制 CER 的抵销数额,并限定用于抵消的 CER 只能源于最不发达的国家,本文的研究重点关注基于配额交易,将抵消机制视为价格监管的一种举措进行分析。与此同时,碳金融交易包括自愿性交易与强制性交易两类,考虑到自愿性交易所占的比重较小,本文重点考察强制性碳排放交易,即本文的研究范围是强制性的基于配额开展的交易。对于国际市场的研究,本文侧重于归纳总结欧盟、美国、澳大利亚等国家在碳价格形成、运行及管理方面的经验与教训以及对中国的借鉴意义。对于国内碳市场,本文将重点关注七家排放权交易试点的信息。在样本选择方面,针对国外碳金融交易的产品,本文选取 EUA 现货、期货价格作为样本,针对国内碳金融交易,本文选取可得的碳交易现货价格作为数据样本。

………

第 2 章 碳金融交易价格形成机制研究

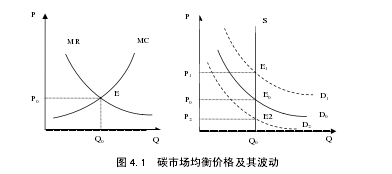

2.1 价格理论及其在碳金融交易的应用

价格理论旨在阐释商品价格形成及运行的规律。基于研究视角的差异,不同学派对价格理论的认知存在差异。当前经济学主流的价格理论为阿尔弗雷德•马歇尔推崇的均衡价格(价值)理论,其将生产成本所决定的供给等于边际效用所决定的需求视为经济的均衡状态,将此时的价格视为商品的均衡价格。除此之外,劳动价值学派、供给学派、边际学派等对价格理论亦有不同的诠释。1952 年,哈里•马科维茨提出投资组合理论,标志着现代金融学的开端,以资本资产定价理论和无套利理论为代表的定价理论开始广泛应用于金融产品的价格确定。本节分别从传统价格理论与现代金融学定价理论的视角,阐述碳金融交易初始价格的确定。价值与价格的关系历来是学者关注与争论的焦点。本文以劳动价值论关于二者关系的论断作为基础,即价值是价格的根本,价格是价值的货币表现,价格围绕价值上下波动。本文对于传统价格理论的归纳,根本上是对传统价值论的梳理。碳排放的价格亦是碳排放价值的外化。威廉•配第(英)最早提出劳动是价值的唯一源泉。卡尔•马克思发展并建立了马克思主义的劳动价值论,其核心内容为:商品具有二重性,兼具使用价值和价值。使用价值是指商品的用途,本质上反映了商品的自然属性;价值是指凝结在商品中的无差别的人类劳动,刻画了商品的社会属性。商品的自然属性不具备可比性,其社会属性构成商品交换的基础。商品的交换价值取决于商品生产所消耗的社会必要劳动,其度量方式为社会必要劳动时间。

……….

2.2 国外碳金融交易价格形成机制研究

在碳金融市场,狭义碳金融交易的标的物是碳排放基础产品,广义的碳金融交易既包括碳排放基础产品的交易,也涵盖了碳金融衍生产品的交易。在国外碳金融交易价格形成机制的研究中,本文将对比国外碳市场基础产品与衍生产品初始价格的形成,并归纳其对中国碳市场价格形成机制的启示。国外规模较大且运行相对成熟的排放交易体系以 EU ETS 为典型代表。本小节将着重分析归纳 EU ETS 的制度设计,同时对比美国、澳大利亚、新西兰等国家境内碳交易的规则设计,归纳碳金融交易基础产品价格的形成。欧洲议会与理事会于 2003 年 10 月 13 日通过了《排放交易指令》,建立欧盟排放交易体系,并于 2005 年 1 月 1 日正式启动。EU ETS 设计了三个发展阶段,是目前影响最大且运行最为成功的区域性排放交易体系。2005 年至 2007 年是 EU ETS 的试验与学习阶段,主要针对能源业、内燃机功率超过 20 兆瓦的石油冶炼业、钢铁行业、水泥行业、玻璃行业、陶瓷以及造纸业等高排放部门,控制气体仅限于二氧化碳。该阶段的控排对象涵盖了欧盟27 个成员国的 11500 家公司,CO2排放量占欧盟总体排放量的45%以上①。EU ETS在第一阶段内发放配额 63 亿吨,由成员国自行制定国家减排计划(NationalAllocation Plan, NAP)并上报欧盟审核。该阶段,配额发放以免费配给为主,拍卖所占比例不得超过 5%,分配方式由成员国自行确定。由于采用拍卖方式会增加企业成本,在第一阶段仅有丹麦、匈牙利、立陶宛、爱尔兰四个国家采用了拍卖方式,拍卖的比例分别为 5%、2.5%、1.5%、0.75%,拍卖的数量约 300 单位,在 EU ETS 每年配额总量中的占比仅为 0.13%②。

……..

第 3 章 中国碳金融交易价格运行机制研究....... 84

3.1 碳金融交易价格运行机制的理论基础........ 84

3.2 国外碳金融交易价格运行机制研究....... 85

3.3 中国碳金融交易价格影响因素 ..... 96

3.4 本章小结 .... 106

第 4 章 中国碳金融交易价格监管机制研究......111

4.1 碳金融交易价格监管机制的理论基础.......111

4.2 碳金融交易价格监管的必要性 ........ 112

4.3 碳金融交易价格监管方式 ...... 113

4.4 价格监管的阶段性特征....... 122

4.5 中国碳金融交易价格监管机制设计..... 126

4.6 本章小结 .... 127

第 5 章 研究结论与政策建议.... 129

5.1 研究结论 .... 129

5.2 政策建议 .... 131

5.3 进一步研究方向 ....... 135

第 4 章 中国碳金融交易价格监管机制研究

4.1 碳金融交易价格监管机制的理论基础

市场失灵理论是碳交易存在的基础,亦是碳金融交易价格监管的基础。市场失灵是指市场无效率,难以实现资源配置的帕累托最优。萨缪尔森、加尔布雷斯等经济学家将市场失灵归结为三大问题:微观经济无效率、宏观经济不稳定性、社会不公平。其中,微观经济无效率属于市场机制本身存在的问题,主要体现为垄断、公共物品以及外部性;不稳定与不公平属于市场机制自身之外的问题,主要体现为失业、通胀以及收入两级分化、区域发展不均衡等。丁兴业和田志娟(2006)将市场机制自身形成的无效率问题界定为狭义的市场失灵,将市场机制之外形成的不稳定与不公平界定为广义的市场失灵③。王冰(2000)根据市场失灵的原因将市场失灵划分为局限性市场失灵、缺陷性市场失灵和负面性市场失灵三类④。碳金融交易市场的失灵主要是狭义的市场失灵或缺陷性的市场失灵,集中体现为微观层面的无效率,同时亦含有一定程度的不公平。碳金融市场的初衷是为了借由交易实现减排成本的最小化,即实现碳排放资源配置的帕累托最优。信息不完全与垄断是碳金融交易市场失灵的原因。信息不完全导致碳排放额过度配给,致使碳价格难以反映控排单位的边际减排成本,造成微观层面的无效率。免费配给的方式以及碳泄漏的存在,激励控排单位将排放成本转移给消费者并从中获取意外收益,在降低市场效率的同时,扭曲了经济系统的分配制度,导致收入分配不公平。垄断势力的存在加剧了市场的低效率以及收入分配不公平的现象。#p#分页标题#e#

………..

结论

本文采用理论分析与实证分析相结合的方法对碳金融交易价格形成机制、价格运行机制与价格监管机制展开深入研究,得到如下三个基本结论:分配机制与潜在的供求力量是决定碳金融交易初始价格的直接因素。影子价格度量了控排单位的边际减排成本,能够为初始价格的确定提供参考。EU ETS 与 RGGI 运行的经验反映了配给机制与潜在的供求关系是决定初始价格的核心要素。EU ETS 作为规模较大且运行相对成熟的排放交易体系,其在排放权配给机制设计中的部分权宜之策,如基于历史排放准则、免费配给等,降低了 EU ETS 的环境效益和经济效益,增加了碳交易的风险,对碳市场的稳定运行形成挑战。本文通过构建参数化二次型方向性产出距离函数,对中国 30 个省(市)第二产业二氧化碳影子价格进行测算,发现第二产业二氧化碳影子价格的波动区间位于 2377 元/吨至 47722 元/吨之间,差异化的边际减排成本为碳排放权交易创造了充要条件,使中国构建跨区域的全国性碳市场具备可行性且具有成本优势。本文的测算结果高于现有学者以中国整体作为对象的研究结果,表明第二产业虽是中国二氧化碳排放的大户,但其影子价格即边际减排成本相对较高,因而,在设定控排企业以及减排目标时,应充分考察控排对象的边际减排成本,避免减排压力过大,阻碍中国的工业化进程。与简单算术平均值相比,以不同省(市)期望产出、非期望产出占比作为权重的影子价格充分考量了内部结构的差异,其中,以非期望产出作为权重的加权平均值更适宜作为全国性碳金融交易初始价格的参考。

............

参考文献(略)