本文是一篇经济论文,经济是价值的创造、转化与实现;人类经济活动就是创造、转化、实现价值,满足人类物质文化生活需要的活动,价值规律而非价格规律是经济学的核心规律。以经济为中心是以再生生产力为中心而非以钱为中心,经济发展是价值的发展、生产力的发展、再生生产力的发展、中国人民创新能力的发展而非GDP数字增长。(以上内容来自百度百科)今天为大家推荐一篇经济论文,供大家参考。

第 1 章 绪 论

1.1 研究背景与问题提出

1.1.1 研究背景

自 1991 年以来,美国出现了为数众多的高新技术企业,正是在它们的推动下,美国经济经历了一段持续快速增长的时期。世界上大多数国家也意识到技术创新对经济蓬勃发展的重要性。中国在 2012 年公布的《十二五产业技术创新规划》中对技术创新做出了承诺,并正致力于推动汽车、医药、高端装备制造等多个科学领域的研究。经过政府的推动以及社会各界人士的努力,自 2012 年以来,中国专利申请数量迅速增长。据《中国知识产权统计年鉴》显示,2011 年中国专利数合计为 2 739 906 件,而截止到 2015 年 12 月 31 日,中国有效专利数达到 5 477 625件,远远高于 Derwent(德温特)世界专利指数估计的 5 000 000 件,具体情况如表 1-1 所示。全球绝大多数的研究表明,风险投资(Venture Capital,简称“VC”)对技术创新有促进作用,其有助于创业企业制定并实施雄心勃勃的创新计划,并在企业成长和发展的关键阶段给予必要支持(Caselli 等,2009[1])。从美国风险投资业的实践经验可以看出,美国市场上所有上市公司总市值的近三分之一都是由风险投资支持的企业创造的。世界各国也纷纷开始效仿美国,高度重视风险投资的发展,并希望以此推动本国的技术创新以及经济增长。中国的风险投资行业起步于二十世纪八十年代,但其快速增长始于 1998 年,当时中国政府实施了一系列政策以刺激和鼓励高科技企业和风险投资的发展。在一系列的政策扶持下,中国风险投资业发展迅速,但中小企业板和创业板的相继推出是推动其快速发展的两个最重要举措。深圳中小企业板创立于 2007 年 5 月 7日,而深圳创业板于 2009 年 10 月 23 日开板,中小企业板和创业板的成立拓宽了中国风险投资机构的退出渠道,推动了中国风险投资业的健康发展。据万得数据库显示,2016 年中国风险投资市场股权投资金额为 3 182.34 亿元,投资案例数为4 103 件,与 2006 年相比投资金额同比增长 150.13%,投资案例数同比增长347.93%,具体情况如表 1-2 所示。与此同时,据清科私募通数据统计,2016 年共有 143 起风险投资案例实现 IPO 退出,上市首日平均账面投资回报 2.58,上市后20 日平均账面投资回报 11.30。

..........

1.2 国内外研究现状及评述

国内外不少学者从各个角度对风险投资和技术创新的关系进行了大量的研究,但从世界范围来看,截止到今天都没有形成一个能够被大多数学者认可的、较为成熟的理论体系。现有的研究主要由以下三种观点组成:一是风险投资促进技术创新;二是风险投资中性;三是风险投资抑制技术创新。学术界关于风险投资对技术创新影响的研究起源于美国,比较有代表性的研究可以追溯到 20 世纪 80 年代。Bean 等(1975)为了验证融资不足阻碍初创企业从事技术创新活动这一观点,运用公开的数据结合风险投资机构提供的数据进行研究,在一定程度上证实了企业的技术创新活动会受到融资不足的阻碍,此外,进一步研究发现当时美国的风险投资更多的是投资于相对较为成熟的创新企业,而不是刚起步的企业[3]。Kortum 和 Lerner(1998)研究了风险投资对被投资企业专利产出的影响,他们认为风险投资对技术创新的促进作用是通过企业专利数的增加来体现的,实证结果也表明风险投资的参与有助于企业专利数的提高[4]。Tykvova(2000)研究了风险投资对被投资企业研发投入和专利数的影响,实证结果表明风险投资的参与会提高被投资企业的研发投入,督促被投资企业不断开展技术创新活动,从而增加被投资企业专利的申请量,实现快速扩张的目的[5]。Wang 和 Ang(2004)以新加坡企业为研究对象,通过问卷调查和实证分析得出风险投资参与可以加强对企业的管理和监督,有利于提升企业绩效[6]。Popov(2012)运用欧洲 15 个国家1991-2005 年数据进行研究,发现风险投资对技术创新有促进作用,进一步研究得出,在资本利得税较低或政府管控力度较小的国家,其促进作用更强[7]。Fabio 和 Tereza(2015)以欧洲生物技术公司为研究样本进行实证研究,实证结果表明政府背景的风险投资机构能显著提升风险企业的发明专利[8]。Alvarez 和Dushnitsky(2016)以 545 个美国生物技术企业为样本进行研究,结果表明有风险投资背景的企业具有更高的创新产出,进一步研究发现企业的创新产出对投资者类型很敏感,公司背景的风险投资(CVC)比独立背景的风险投资(IVC)具有更高的创新产出[9]。Lehoux 等(2016)研究了 11 年来加拿大五家医疗保健企业的发展情况,发现风险投资对医疗保健企业的技术创新有促进作用,并说明了其对不同技术的影响[10]。

.........

第 2 章 理论基础

2.1 风险投资概述

风险投资(Venture Capital,以下简称 VC)起源于美国,通常被翻译成“创业投资”或“风险投资”,其概念和具体涵盖范围,学术界还尚未形成统一的认识。根据世界经济合作与发展组织(OECD)的定义,风险投资是指以中小型或者是初创型企业为投资对象的一种权益投资,其一般投资于早期的高科技型企业,投资周期也相对较长。美国风险投资投资协会(AVCA,American Venture Capital Association)也曾对风险投资进行过定义,其认为风险投资是经专业的风险投资机构投入到新兴的以及市场潜力巨大的企业的一种权益资本。它通过资本运营和管理对被投资企业进行培育和辅导,在企业发展到相对较为成熟的时候择机退出,从而实现资本的增值。从运作方式的角度来看,风险投资是指由专业投资人才经营管理的金融中介机构将筹集到的风险资金投入到具有巨大市场潜力但目前来说前景尚未明确的高科技企业的过程,也是联系风险投资机构、行业技术专家、投资人的纽带,从而达到风险共担以及利益共享的一种投资行为。在国内学术界,中国著名学者成思危(2007)对风险投资的定义最早也最为权威,其认为风险投资是一种将资金投入具有较高风险的创新型企业或发展潜力较大的领域,加大被投资企业的技术创新投入,并加速技术创新成果的商业化运营和市场推广,目的在于退出时能够收获较高的投资回报的一种股权投资[41]。总结以上有关风险投资的定义,我们可以看出一般来说风险投资对所投资的标的有明确的要求,且往往投资于初创期或成长期企业,具体情况如图 2-1 所示。但从中国风险投资业的实际运作状况情况来看,目前中国大部分的风险投资机构仅仅是一种追求高收益的商业组织,IPO(首次公开发行)的巨大回报使其更愿意投资于 Pre-IPO 阶段(上市前阶段)的企业,而不是初创期或成长期企业的,同时,风险投资机构也并没有把高科技企业作为唯一的投资目标。在中国风险投资风险投资(VC)和私募股权投资(PE)的界限其实并不清晰,VC 的 PE 化和 PE 的VC 化是同时存在的(Ahlstrom 等,2007[42];吴涛和赵增耀,2016[43])。基于此,本文将 VC 和 PE 统称为风险投资。

..........

2.2 技术创新概述

熊彼特最先提出技术创新相关的概念。他认为,所谓创新就是企业家把生产要素和生产条件进行重新组合,从而建立一种目的在于获取潜在超额收益的新的生产函数。他认为企业家最重要的职能就是要不断进行创新,保持产品的竞争力,构建新的“组合”,从而实现经济的快速增长。在他看来,创新主要包括以下五种类型:一是生产并制造新的产品;二是引进并采用新的生产方式或者工艺流程;三是创造并开拓新的市场需求;四是应用并推广一种新的原材料或半成品;五是运用并采取一种新的组织方式或者盈利模式。可以看出,熊彼特对创新的定义,既包括技术创新,也包括市场创新、组织方式和盈利模式的创新。根据世界经济合作与发展组织(OECD)的定义,技术创新是指新产品和新技术的出现,以及原有产品和技术的重大技术变革。如果新技术成功应用于生产制造过程,或者新产品成功进行市场推广,创新也就实现了。中国对技术创新的研究开始于上世纪八十年代。冯之浚(1999)认为技术创新可以分解成技术创新知识的创造,技术创新的成果转化以及技术创新的实际应用,其本质就是新知识和新技术的创造以及应用[44]。吴贵生(2000)则明确指出,技术创新是指一项新技术从最开始的构想到实际的研究开发再到商业化运营全过程所涉及的所有活动[45]。综上,我们可以发现,技术创新是以新技术的构想为起点,以新产品的生产制造以及最终的市场推广为终点的一系列活动。#p#分页标题#e#

...........

第 3 章 研究设计与模型构建...... 18

3.1 研究假设 ......... 18

3.2 变量设计 ......... 21

3.2.1 被解释变量 ........ 21

3.2.2 解释变量 ............ 22

3.2.3 控制变量 ............ 22

3.3 模型构建 ......... 23

3.4 本章小结 ......... 25

第 4 章 实证研究...... 26

4.1 样本选取及数据来源 ......... 26

4.1.1 样本选取 ............ 26

4.1.2 数据来源 ............ 27

4.2 描述性与相关性分析 ......... 27

4.2.1 描述性分析 ........ 27

4.2.2 相关性分析 ........ 31

4.3 实证结果 ......... 33

4.3.1 风险投资对技术创新投入的影响 ............ 33

4.3.2 风险投资对技术创新知识产出的影响 .... 34

4.3.3 风险投资对技术创新绩效的影响 ............ 36

4.3.4 稳健性检验 ........ 38

4.4 实证结果分析及政策建议 ........... 39

4.5 本章小结 ......... 41

第 4 章 实证研究

4.1 样本选取及数据来源

4.1.1 样本选取

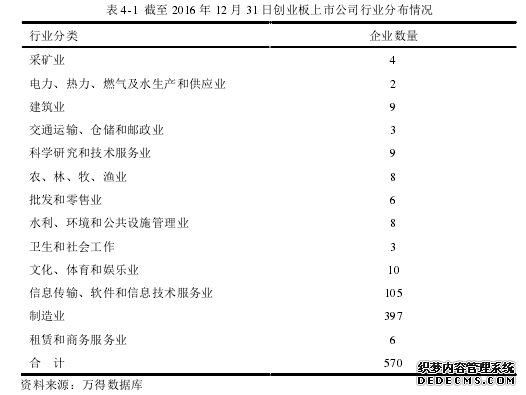

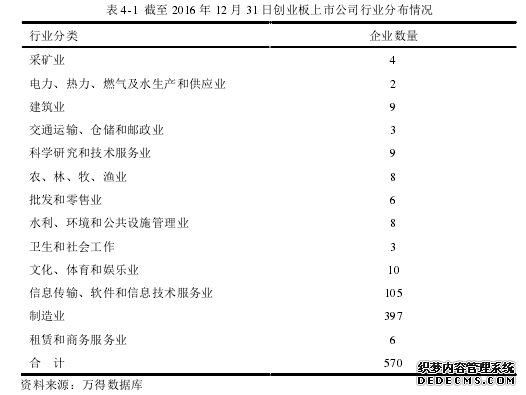

创业板推出的目的就是为创新型企业提供资本运作的平台,而风险投资的主要投资方向是成长期的创新型企业,与创业板的功能定位一致。此外,创业板上市公司的相关数据相对来说也较为真实可靠。截至 2016 年 12 月 31 日,创业板共有 570 家上市公司,分布在证监会十三大门类行业中,其中制造业有 397 家上市公司。具体情况如表 4-1 所示。考虑到部分行业样本量太少,同时为了剔除行业因素的影响,本文仅选取制造业上市公司作为研究的样本来源。在总体样本基础上,本文对样本进行了筛选,剔除了 IPO 财务造假以及政府补助、研发费用等数据缺失的样本,最终获得了 360个企业作为研究样本。风险投资相关信息来源于清科集团中国创业投资数据库(https:// .pedata.cn/),我们可以从该数据库中获取投资每家创业板上市公司的风险投资机构名单及其相关信息,为了保证数据的真实可靠,笔者通过查阅 360 家样本企业的招股说明书前十大股东相关信息、工商信息以及中国风险投资研究院编著的《中国风险投资年鉴》进一步确认该股东是否为风险投资机构。同时,由于创业板市场的风险投资绝大多数都是在 Pre-IPO 阶段进入,而早期进入企业的风险投资进入时机的数据又难以获取,为了剔除风险投资进入时机可能对研究结果的影响,故本文采用Pre-IPO 阶段进入的风险投资相关数据。根据以上的准则,我们共获得有 VC 背景的上市公司 217 家,无 VC 背景的上市公司 143 家。上市公司财务数据来自万得数据库,专利数据来自招股说明书。

..........

结 论

本文以 2009 年 10 月 30 日到 2016 年 12 月 31 日创业板上市的制造业企业为样本,实证检验了风险投资对上市公司技术创新的影响。笔者将技术创新过程分为投入、知识产出、绩效等三个阶段,并根据指标的不同建立了投入强度模型、知识产出模型和创新绩效模型,具体分析了有无风险投资背景、风险投资持股比例、风险投资机构数量和外资背景风险投资对技术创新投入、知识产出、绩效的影响。本文的研究结论主要有以下几点:

(1)风险投资的参与提高了创业板制造业上市公司的研发投入强度,风险投资持股比例的提高能够显著提高创业板制造业上市公司研发投入强度,进一步研究发现风险投资机构数量与技术创新投入显著正相关,而外资背景风险投资与技术创新投入正相关,却不显著;

(2)风险投资的参与和风险投资持股比例的提高对创业板制造业上市公司技术创新知识产出均无显著影响。在有风险投资背景的基础上,风险投资机构数量与技术创新知识产出显著正相关,而外资背景风险投资与技术创新知识产出正相关,却不显著;

(3)风险投资的参与和风险投资持股比例的提高不能显著提高创业板制造业上市公司技术创新绩效。在有风险投资背景的基础上,风险投资机构数量与技术创新绩效显著正相关,而外资背景风险投资与技术创新绩效正相关,却不显著。

..........

参考文献(略)