第 1 章 绪论

1.1 选题背景及研究意义

本世纪以来,世界各国的经济都进入了一个新的发展阶段。但随着经济的发展,上市公司数量逐渐增加,各国公司出现财务报告舞弊现象也愈来愈多,如何更好的识别上市公司的财务报告舞弊成为了各国监管机构最为关心的问题。美国的安然事件显示了财务舞弊对资本市场乃至经济造成的破坏力,继而诸如世通公司、默克制药等跨国企业的舞弊案件纷纷水落石出,财务报告舞弊日益成为了严重影响全球经济的焦点问题。虽然我国资本市场的形成晚于西方国家,但是由于国内经济发展速度快,未能及时监管,导致更加的严重的欺诈现象。市场中公开获得的财务信息的质量,包括真实性和可靠性,直接影响着资本市场的有效性。而不真实、不可靠的财务信息对市场参与者的信心造成了严重打击。因此,对上市公司财务报告舞弊特征的探索及识别非常关键。 国外对财务报告舞弊的研究较早已经形成了成熟的理论,包括舞弊动因理论等。近年来我国对该问题的研究也有了相当多的成就,但是国内的研究多是基于财务信息或将财务信息和非财务信息结合来对上市公司是否进行财务报告舞弊进行判断,而财务信息出自财务报表,舞弊公司很可能对其进行篡改,难以识别财务报告舞弊,但是非财务信息通常难以被管理层操纵,且能较为客观地反映企业的经营状况及其他相关信息,对于识别上市公司财务报告舞弊有着重要作用。因此,研究如何利用非财务信息识别财务报告舞弊的问题具有重要的意义。

............

1.2 相关概念

《企业会计准则——基本准则》中定义:财务会计报告(又称财务报告)包括会计报表及其附注和其他应当在财务会计报告中披露的相关信息和资料。会计报表至少应当包括资产负债表、利润表、现金流量表等报表。美国审计准则(SAS99)指出:财务报告舞弊是为了欺骗财务报告使用者而对财务报告所列示的数据或披露的信息进行蓄意的错报或漏报,造成财务报告应该反映的某些方面违背了公认会计准则。具体而言,财务报告舞弊主要包括三种形式:(1)对会计记录和凭证文件进行操纵、伪造或篡改,而这些文件或记录是编制财务报告的重要依据;(2)错误披露或故意忽略与财务报告相关的事项、交易或其他重要信息的;(3)通过任意滥用会计政策的手段来达到改变财务报告金额、分类、表达方式或披露的目的。 美国注册会计师协会(AICPA)的 SASNo.82 将舞弊性财务报告定义为:故意错报或忽略财务报告中列示的数字或其余应反映的信息,以达到欺骗财务报告使用者的目的。 我国于 2001 年发布的《独立审计准则第 8 号——错误与舞弊》中将舞弊和错误进行了区分,舞弊主要包括:1.伪造、变造记录或凭证;2.侵占资产;3.隐瞒或删除交易事项;4.记录虚假的交易或事项;5.蓄意使用不当的会计政策。该准则中所称的舞弊,是一种故意行为,会导致会计报表对业务进行虚假反映。 岳殿民(2008)将财务报告舞弊做了如下定义:(1)就性质而言,财务报告舞弊是一种有意识、有目的的违反国家会计法律、法规以及相关政策、制度和规范的行为,是违法的,应当受到相应的法律制裁。(2) 就财务报告舞弊目的来说,财务报告舞弊的目的是通过一定的会计手段实现自身的利益目标,包括经济利益、政治利益等。(3)在财务报告舞弊的行为方面,将舞弊划分为会计信息违规披露和财务报告舞弊,财务报告舞弊为除侵占实物资产之外的会计信息舞弊行为。 Zabihollah Rezaee(2002)指出财务舞弊是一种故意行为,利用的手段是财务欺诈等,造成的后果是违反国家法律法规,目的是损害他人利益、谋取自身利益。①

........

第 2 章 文献回顾

2.1 财务报告舞弊理论的相关文献

我国对财务报告舞弊的研究起步较晚,而国外学者对财务报告理论研究较早,著名的是四大动因理论,即冰山理论、三角形理论、GONE 理论和风险因子说理论。 舞弊冰山理论又称为二因素理论,是指把舞弊比喻为海平面上的一座冰山,露在海平面上的只是冰山的一角,更危险部分隐藏在海平面以下。该理论把引起起舞弊的因素分为两种,一种是被喻为“露在海平面以上”的部分,即公司内部的管理制度等客观存在的相对固定的部分;另一种是被喻为:隐藏在海平面以下”的部分,这部分因素更重要,包括该公司是否存在财务压力,是否有潜在的败德可能性等这些具有主观性、个体性的部分。该理论强调在引起舞弊的因子中,非客观的、个性化的行为因素更为危险,必须多加注意。 舞弊三角形理论又称为舞弊三因素理论,最早是由 Lawrence B·Sawyer 提出的,后来由 W.Steve Albrecht 发展为舞弊三角形理论,将舞弊因素归纳为三个方面,包括机会(Opportunity)、压力(Pressure)和借口(Rationalization)。其中,压力是指引起舞弊的原因,包括经济压力、恶癖压力、与工作相关的压力、其它压力四种类型;机会要素是指能够进行财务舞弊而又能加以掩饰,不被外界发现或免于受到制裁、处罚的可能性。借口包括以下方面:(1)法律条文本身含混不清,易被人曲解利用;(2)其他人也都会这样做;(3)我是迫于无奈;(4)自己应该得到更多回报等等。只有在同时具备这三个要素时舞弊才会发生,因此在治理舞弊时应该综合考虑这三种要素。 舞弊 GONE 理论又称为舞弊四因素理论,是由伯洛格那(Bologna)提出的,该理论将舞弊因子 分为四类, 分别为 G 贪婪 因子(Greed)、O 机会因子(Opportunity)、N 需要(Need)、E(Exposure),这四类因子密不可分,共同决定着舞弊发生的可能性大小。这 4 种因素代表了四个连续的条件:即舞弊的人是贪婪的且对金钱有一定的需求,那么如果有舞弊的机会,并且认为舞弊行为败露的概率较小,那么这个人就一定会舞弊。

.........

2.2 文献评述

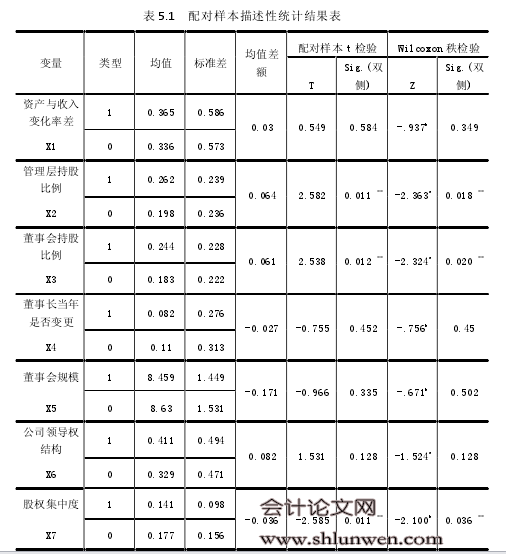

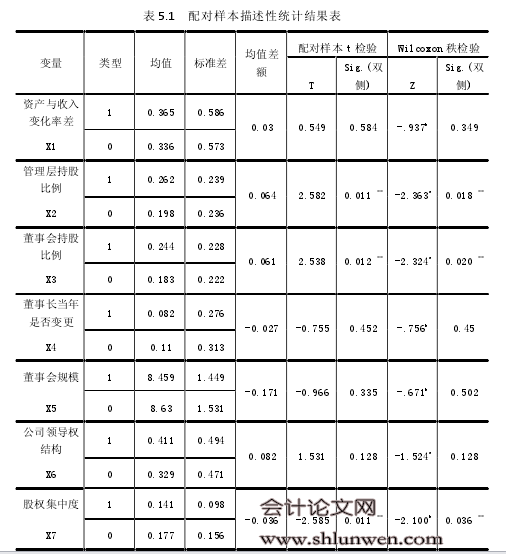

从上述文献可以看出,目前关于导致财务报告舞弊的理论界主要有四种理论,分别是冰山理论、三角形理论、GONE 理论和舞弊风险因子说理论。关于财务报告舞弊识别理论方面,国外研究早于国内,研究范围比国内广,但国内学者主要集中在将财务信息与公司治理、股东性质和特征、董事会特征、经营业绩、内部控制、外部审计、管理层道德品质、外界监管环境等非财务信息结合进行财务报告舞弊的识别研究。在财务报告舞弊方法上,主要采用描述性统计对变量在不同样本组间进行初步统计分析,并运用 T 检验和 Wilcoxon 秩检验对变量进行显著性检验,最后进行回归。在识别财务报告舞弊模型选择上,主要有多元判别模型、Logistic 回归模型、多元概率回归模型(Probit 模型)以及人工神经网络模型等,其中应用最多的为 Logistic 回归模型,准确率较高的为人工神经网络模型。 从目前的文献来看,我国学者已经在识别财务报告舞弊的理论、识别模式及识别方法方面进行了相关研究。但我们发现,关于如何利用非财务信息识别舞弊公司的文献较少,没有形成系统的非财务信息识别体系。

..........

第 3 章 构建非财务信息识别体系 ...... 15

3.1 公司经营变量与财务报告舞弊的关系 ..... 15

3.2 公司治理变量与财务报告舞弊的关系 ..... 15

3.3 经营风险变量与财务报告舞弊的关系 ..... 16

3.4 审计信息变量与财务报告舞弊的关系 ..... 17

第 4 章 非财务信息变量选取与舞弊识别模型选择 ........ 19

4.1 变量选取 ..... 19

4.1.1 被解释变量 .... 19

4.1.2 解释变量 ...... 19

4.1.3 控制变量 ...... 21

4.2 模型选择 ..... 24

第 5 章 利用非财务指标识别财务报告舞弊的实证研究 .... 26

5.1 样本选取与数据来源 ........... 26

5.1.1 舞弊样本的选取 ......... 26

5.1.2 配对样本的选取 ........ 26

5.1.3 数据来源 ...... 27

5.2 统计性描述 ........... 27

5.3 变量的相关性分析 ..... 32

5.4 Logistic 回归分析 .... 35

第 5 章 利用非财务指标识别财务报告舞弊的实证研究

5.1 样本选取与数据来源

本文选取从 2010 年到 2014 年的因财务舞弊而受到证监会、上海证券交易所、深圳证券交易所和财政部处罚的上市公司为舞弊的初始样本,并在其中进行了如下剔除:剔除中期报告舞弊受到处罚公司;剔除季报;剔除金融保险业上市公司;剔除违规、虚假、担保、一般会计处理不当、内部交易、操纵股价、违规买卖股票等业务舞弊公司;剔除关键数据缺失公司,剩余披露不实、推迟披露、虚构利润、虚假记载、重大遗漏、占用公司资产的公司。此外,为了防止高估舞弊发生的可能性,只选择第一次舞弊的年度作为一个舞弊样本,2010 年之前到 2010 年连续几年存在财务报告舞弊的公司,将其作为 2010 年的舞弊公司。因此,初步获得233 家财务报告舞弊公司其中制造业占所有舞弊公司样本的 77%以上,舞弊年度涉及 2010 年到 2014 年,且大部分公司连续多年发生财务报告舞弊。 其次,搜集初步样本的变量信息,删除变量缺失的公司,最终获得 146 家变量都齐全的财务报告舞弊样本公司。其中包括采矿业 2 家,电力、热力、燃气及水生产和供应业 1 家,房地产行业 6 家,建筑业 3 家,交通运输、仓储和邮政业 1家,农、林、牧、渔业 6 家,批发和零售业 4 家,水利、环境和公共设施管理业 1家,信息传输、软件和信息技术服务业 10 家,住宿和餐饮业 1 家,综合类 1 家,租赁和商务服务业 1 家,制造业 109 家约占所有财务报告舞弊样本公司的 75%。

.........

结论

本文在对非财务信息进行界定后,分析了包括公司经营、公司治理、经营风险、审计信息四类因子与财务报告舞弊的关系,控制了一部分因素后,形成了以下结论:

(1)公司经营方面,资产收入变化率的差异是稳定的,若该值在舞弊公司和正常公司之间存在着明显差异,则资产变化与收入变化存在矛盾,两者变化率差异越大说明财务报告舞弊可能性越大。

(2)公司治理方面,股权集中能在一定程度上产生利益趋同效应,大股东考虑到自身利益不受损失,积极对管理层进行监督,有利于公司治理效率的提升;机构投资者掌握了专业的技能与信息,能够识别出上市公司的财务报告舞弊行为,起到对舞弊的监督作用,机构投资者持股比例越高,监督作用越强。因此,股权集中度、机构持股比例对限制财务报告舞弊有一定的作用,若二者较低,则财务报告舞弊的概率将增加。

(3)经营风险方面,全部资产现金回收率与财务报告舞弊负相关,该比率反映了公司产生现金流的能力,该值越小,则公司的产生现金流的能力越差,可能存在着经营风险越大,则发生财务报告舞弊的可能性越大。财务不稳定性、管理者风险偏好水平与财务报告舞弊呈显著正相关关系,财务不稳定性值越高,说明营业利润和经营现金流量的之间的差额越大,而正常公司中二者的差额是稳定的,因此这种平衡被打破很可能是公司进行财务报告舞弊导致的;管理者风险偏好水平越高,在决策时偏向风险高,收益高的方案,当实际与预期不一致甚至相差很大时,很可能会进行财务报告舞弊。这三个指标反映了公司的经营风险,经营风险越大,则发生财务报告舞弊的可能性越大。

.........

参考文献(略)