第一章 绪论

第一节 研究背景及问题的提出

自 1980 年首次颁布审计报告准则以来,英国审计报告准则经历了多次修订,审计报告在格式和内容方面发生了较多变化,但总体上一直实行以通过/不通过(pass/fail)为标志、标准措辞审计报告的传统模式。2013 年 6 月颁布的审计报告准则修订稿所带来的变化是革命性的,其核心规定是要求审计报告披露个性化的审计信息,丰富审计报告的信息含量,从而大大提高审计工作的透明度。英国为此次审计报告改革做了长时间准备,包括开展审计质量论坛、公开听证、多次发布咨询文件讨论,中间也出现过反复,最终在 2013 年 6 月早于 IAASB 成功启动。 英国最早探索在审计报告中披露个性化信息的建议可追溯至 1991 年审计实务理事会(Auditing Practices Board,APB)颁布的第 600 号审计准则(SAS 600)。该准则指南鼓励审计师在审计报告的形成审计意见基础段中包含补充评论,以强调他们认为与恰当理解形成审计意见基础相关的事项。 进入到 21 世纪后,不断有机构投资者及其他使用者在各种场合呼吁提高审计报告中的信息含量、增加透明度。这引起了公开论坛组织和审计准则制定机构的关注。成立于 2004 年的审计质量论坛(Audit Quality Forum)建议在审计报告中增加与公司有关的具体信息,例如有关强调事项和在审计过程中遇到的关键问题的更多信息。2007 年 12月 FRC 在发布的讨论文件《审计报告:变革时代?(The Audit Report: A Time for Change?)》建议启动研究以便更好理解为使审计报告更富有信息含量可以采取哪些现实举措。在考虑了各方的评论意见后,FRC 在 2008 年 10 月发布的《关于〈讨论文件:审计报告:变革时代?〉的反馈文件(Feedback Paper on Discussion Paper: The Auditor's Report: A Time for Change? )》中声称,决定启动研究项目以确立在审计报告的哪些补充信息有助于投资者上是否可以形成共同认识、然后探讨提供的可行性。

....

第二节 研究目的和意义

鉴于英国审计报告改革中重大错报风险的披露的政策大背景下,在系统梳理国内外已有研究成果的基础上,借鉴有效市场假说、信息不对称理论、委托代理理论、行为金融学理论等理论支撑,通过选取英国 2013 年至 2015 年富时 350 成份股公司的审计报告及股价信息,采用实证研究的方法,期待实现如下目的: 1.利用英国富时 350 成份股公司 2013 年至 2015 年的经验数据,实证分析审计报告重大错报风险的披露与被审计单位股价未来崩盘风险之间的关系,证明审计报告重大错报风险的披露是否有效减少被审计单位管理层隐藏坏消息存量以及未来隐藏坏消息的可能性,从而降低被审计单位未来股价崩盘的风险。 2.利用英国富时 350 成份股公司 2013 年至 2015 年的经验数据,进一步实证分析被审计单位审计报告重大错报风险披露的程度与股价未来崩盘风险的关系,证明是否被审计单位重大错报风险披露的程度越大,越有可能减少被审计单位坏消息的存量以及未来隐藏坏消息的可能性,从而减少信息的不对称程度,进而减少被审计单位未来股价崩盘的风险。

..........

第二章 理论基础与文献综述

第一节 重大错报风险披露对股价崩盘风险影响的理论基础

经济活动或者经济现象的发生均存在特定的条件或者场合,随着实践的发展,学者们对一些经济活动或经济现象发生的原因、条件以及后果进行了提炼,并归纳总结出了丰富的理论成果。理论源于实践,同时也服务于实践。审计报告重大错报风险披露经济活动的发生、股价崩盘风险的经济现象以及两者之间的关系固然也存在一定的理论来解释这些经济活动及现象,具体如下:委托代理关系是基于商品经济的发展到一定程度,所有权和经营权相分离而产生的。 委托代理理论最早可追溯到亚当·斯密,其在研究企业的所有者与经营者之间的关系问题后,得出“在钱财的处理上,股份公司的董事为他人尽力,而私人合伙公司的伙员,则纯是为自己打算。所以,要想使股份公司的董事们监视钱财用途,像私人、合伙伙伴那样用意周到是很难做到的。疏忽与浪费,常为股份公司业务经营上多少难免的弊端。”然而,个人独资或合伙仍然是当时的企业组织的主要形式。 随后,资本主义经济的进一步发展使得公司制的组织形式开始出现并逐渐占据主导地位。随着生产经营以及公司规模扩张的需要,企业所有权与经营权的开始出现分离。美国经济学家贝利(Berle)和米恩斯(Means) 于 20 世纪 30 年代在《现代公司与私有财产》(The Modern Corporation and Private property) 一书中指出,在当时的股份公司中,“大多数管理者不再是主要的所有者,说得更确切些,没有主要的所有者,管理在很大程序上脱离所有权而存在的。”随即,所有者与经营者之间的委托代理关系问题的探讨在众多西方学者中展开,并最终推动了委托代理理论的成熟。后来,委托代理理论也逐渐应用于社会、教育、文化等领域。而该理论的研究方法正式的标成型的标志则是詹森和麦克林的《企业理论:经理行为、代理成本和所有权结构》。他们认为,委托代理关系实质属于一种契约关系。

..........

第二节 文献回顾与述评

为丰富审计报告的信息含量,对市场主体对高质量审计信息的需求的呼吁作出实效性的回应,实现我国与国际审计准则持续而又全面的趋同,我国的审计报告改革已开始启动。但目前尚处于起步阶段,因此并不存在改革的经验数据可供研究。我国学者对审计报告改革的研究成果主要系对国外改革引入性的探析,其研究成果虽凤毛麟角,但通过该等成果足可对此次改革的内容及内在实质略见一斑。这些成果主要有:张波(2016)从制度背景、进展、经验、问题等方面对英国审计报告的改革做了较为详细的理论论述,唐建华(2015)通过分析现行审计报告模式的不足以及金融危机的推动作用,然后讨论新增关键审计事项等行文思路对国际审计与鉴证准则理事会审计报告的改革进行了较为清晰的评析;唐建华、张革(2015)通过从增加报告信息含量、提升报告沟通价值的角度来对现有审计报告的缺陷以及国际审计报告改革的内容进行了较为全面的述评;柳木华等(2015)则从期望差、信息差和沟通差的分析框架对国际审计报告准则最新发展进行述评;芮怀涟等(2015)已审计报告的重要性呼吁改革的必要性,并详细介绍了英国的改革经验;张革(2014)以及张琼(2012)对 IAASB 审计报告改革背景、内容以及期望收益进行了阐述,并归纳了此次改革对我国改革的几点启示;沈颖玲(2013)从定制长式审计报告的角度介绍了 IAASB 审计报告改革新动向等。但其均未对审计报告改革中的重大错报风险披露的影响因素及效果进行经验研究。

..........

第三章 重大错报风险披露与未来股价崩盘风险的研究假设与设计 .... 22

第一节 研究假设 ......... 22

第二节 数据来源与变量选取 ..... 23

一、数据来源 ......... 23

二、变量定义及选取 ..... 23

第三节 研究模型 ......... 27

第四章 实证检验与分析 ..... 29

第一节 描述性统计 ..... 29

一、富时 350 不同披露情况描述性统

计 ..... 29 二、不同年度的描述性统计 ......... 30

三、富时 250 不同披露情况描述性统计 ..... 31

第二节 回归结果与分析 ........... 33

一、主要变量的相关性分析 ......... 33

二、多重共线性与异方差的检验 ......... 34

三、回归分析 ......... 35

四、稳健性检验 ..... 39

第五章 研究结论、建议和展望 ......... 41

第一节 研究结论 ......... 41

第二节 研究建议与展望 ..... 42

第四章 实证检验与分析

第一节 描述性统计

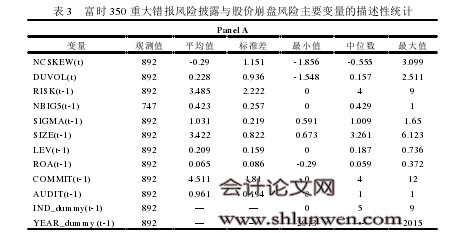

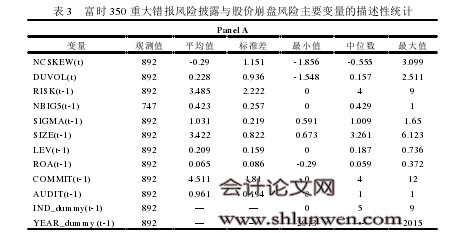

本文对富时 350 分别按照总体情况、未进行重大错报风险披露以及进行重大错报风险披露三个维度对其进行描述性统计,然后再按照不同年度对其进行统计分析;最后针对假设 H1 对富时 250 也按照总体情况、未进行重大错报风险披露以及进行重大错报风险披露三个维度进行统计分析。 表 3 的 Panel A、Panel B 和 Panel C 分别阐述了富时 350 成份股公司 2013-2015 年重大错报风险披露与股价崩盘风险主要变量的总体概况、未进行以及进行了重大错报风险披露的情况与股价崩盘风险主要变量的描述性统计结果,通过该结果可解读出:(1)在 Panel A 中,因变量负偏态收益系数(NCSKEW)在-1.856 到 3.099 之间波动,均值为-0.29,标准差为 1.151,收益上下波动率(DUVOL)也在-1.548 与 2.511 之间波动,标准差为 0.936,这说明样本公司之间的负收益偏态系数差异较大,也即表明样本公司间股价崩盘风险的差异较大;(2)在 Panel B 中,在审计报告改革的三年中,仅有 145个样本公司未进行重大错报风险披露(DIS),其负偏态收益系数(NCSKEW)的最小值以及最大值与总体样本保持一致,但其标准差为 1.201,比总体略高,说明未进行重大错报风险披露的公司间的崩盘风险差异较为显著;(3)Panel C 表明,进行重大错报风险披露的有 747 个样本公司,其负偏态收益系数(NCSKEW)的标准差为 1.137,较未进行重大错报风险披露的公司低,说明进行风险披露的样本公司间崩盘的差异较小;重大错报风险的披露数量(RISK)的最大值为 1,最小值为 9③,标准差为 1.754,说明样本公司间进行重大错报风险披露的差异明显;审计委员会开会次数(COMMIT)的均值为 4.597,最小值为 1,最大值为 12,标准差为 1.797,说明样本公司与审计报告重大错报风险披露相关的内部治理存在较大的差异。 #p#分页标题#e#

.........

结论

本文以英国富时 350 成份股公司为样本,对二者的关系进行了探讨,最终得出如下结论。 首先,本文分别从审计报告改革和股价崩盘风险两个方面认真梳理了本研究的研究背景,并据此提出了本研究的问题;其次,也分别从这两个方面总结了国内外的文献综述,并整合了本研究的创新点;然后结合委托代理理论、信息不对称理论、信号传递理论、有效市场假说、行为金融学等理论对本研究的假设进行分析;最后采用该国富时 350成份股公司 2013-2015 年的经验证据,从不同角度逐步深入地实证研究其个性化审计报告重大错报风险的披露与股价崩盘风险的关系,研究发现:采用个性化审计报告进行重大错报风险的披露与股价崩盘风险显著负相关,进行重大错报风险披露,其未来股价崩盘的风险越小。审计报告重大错报风险的披露是审计师和被审计单位互相沟通后的结果,在委托代理理论下,管理层出于职位晋升、期权行权等目的,有动机隐藏公司的坏消息,同时审计师也可能出于客户保持等动机不披露其在审计过程中发现的重大错报风险,这无疑加大了市场的信息不对称程度,并催生出越来越多的股价泡沫,当坏消息积聚到一定程度时,可能由于某一机制的触发,被审计单位的股价泡沫会瞬间破灭,出现股价暴跌。但是,审计报告重大错报风险的披露,一方面向市场传递公司在努力加大其信息的透明度的信号;另一方面,审计师确实披露了公司可能存在的重大错报风险,加大了信息的透明度,在静态上减少了坏消息的存量,同时在动态上也减少了隐藏坏消息的机会,既起到了“疏”的作用,也发挥了“导”的效果。

.........

参考文献(略)