第 1 章 绪论

1.1 选题背景和选题意义

2008 年始于美国、波及欧洲乃至全球,始于金融行业终蔓延到实体经济部门的金融危机在今日仍有残余的影响,而四年后在欧洲爆发的主权债务危机更是这场金融危机在全球蔓延的集中体现。在频发的危机中,我们确看到了“金融加速器”效应的影子。“金融加速器”的首次理论性提出可以追溯到欧文·费雪提出的“债务—通货紧缩—大萧条机制”。这之后,1989 年,前美联储主席伯南克(Bernanke)和 Gertler 在《代理成本、净值与经济波动》一文中指出企业的融资资产金额与代理成本之间的反向关系,同时刻画了代理成本逆经济周期而动的特点:在经济萧条时上升,在经济扩张时下降。而这种同经济周期的反向变动效果就为经济周期带来了放大效应,被形象地刻画为“金融加速器”效应。那么,如何有效调节及控制这种放大机制,如何减轻其对金融系统带来的波动,就成为经济理论界研究的重要问题。 实证表明,我国市场同样存在金融加速器效应(赵振全,2007)。中国的金融结构是银行主导型,经济增长主要依靠信贷推动,金融体系的系统性风险主要来自于信贷风险。第三方金融机构和中间融资平台使得金融系统蕴藏着巨大的系统性风险隐患,使得经济增速一旦下滑便会形成金融系统性风险的集中爆发,并传导至整个宏观经济体。故,对金融加速器效应的监管要求也应运而生。金融部门的扰动被认为是宏观经济波动的重要源泉,全球性的金融危机也是从金融部门爆发,同时,2016 年整年,央行共展开了 17 次中期借贷便利(MLF)操作,与逆回购一起构成了变相降准的模式。同时,从 2017 年 3 月 3 日开始,央行公开市场将进行 7 天期 100 亿元逆回购操作,14 天期 100 亿元逆回购操作和 28 天期100 亿元逆回购操作,净回笼超过资本净投放。

.........

1.2 结构安排和研究内容

经济危机的席卷使得宏观审慎成为了亟待着手的调控政策。本文以此为背景展开,首先对宏观的经济进行由个体到总体的刻画,再对经济体因内外部信息不对称、外部融资成本远高于内部而导致的金融加速器效应进一步描述。后将作用于厂商信贷情况的宏观审慎政策加入,运用脉冲响应图观察宏观审慎政策能否有效减弱经济中的金融加速器效应。通过对宏观审慎政策的逆周期监管作用和金融加速器对周期波动放大作用绩效分析的相关文献进行梳理和研究,本文将运用适当的宏观审慎工具对金融系统中存在的金融加速器效应进行监管,并具体分析其是否能稳定我国的经济波动。在模型构建时,本文选择使用伯南克的带有金融加速器的动态随机一般均衡模型(以下简称 BGG-DSGE 模型)为基本模型对经济体各部门进行描述,同时引入 Calvo(1983)对厂商行为的交错价格定价方法,从而得以对经济行为进行更加真实的刻画。在此基础上,结合中国实际现状对模型的特殊部分进行中国化。

........

第 2 章 相关文献综述

2.1 金融加速器效应及其存在性

金融加速器理论是新凯恩斯经济周期理论的代表作,对于这一理论的研究在国内外也已日趋成熟。金融加速器这一现象虽在大萧条时期就曾被欧文·费雪提出过,但直到 1996 年这种机制才被 Bernanke 和 Gertler 正式称为“金融加速器”。Bernanke(1996)明确指出金融加速器的本质起源于资本市场的不完全性,即,由于披露不彻底、信息不对称等因素导致的外部融资成本远高于内部融资成本这一现象。这种资本市场的不完全信息和代理成本问题使得投资必须依赖于企业的资产负债表,进一步地,Modigliani-Miller 定理不再成立。进一步,两人使用外部融资溢价率对资本市场的不完全性进行刻画,发现金融加速器的确会在经济体受到外生冲击的时候对实体经济产生更大的冲击。此后,Bernanke(1999)在之前的基础上从投资时滞和异质性公司两方面对 BGG 模型(1998)进行扩充,使其更加符合实际的经济现状,发现,金融加速器不仅可以放大冲击对经济体的效应,同时也是经济周期对冲击衍生作用的重要机制。 这之后,很多学者在伯南克等人构建的 BGG 模型基础上进一步研究金融加速器效应。Vermeulen(2000)对欧洲主要的四个最大经济体:德国,法国,意大利,西班牙进行金融加速器效应的探究,发现,在 1987-1997 年之间,较弱的资产负债表在经济下行时起到了很大的推动作用。进一步地,通过不同规模公司资产负债表的比较发现,小型公司的加速作用是最明显的,证实了在欧洲范围内是存在金融加速器效应的。Hall(2001)将 BGG 模型同英国的公司部门对外部金融的依赖良好匹配并研究英国经济中实体经济和金融环境之间的关系,试图解释上世纪 90 年代初金融危机中导致实体经济(以及投资)衰弱的潜在金融因素。研究发现,金融加速器效应在一定程度上可以解释为何英国实体投资在资产泡沫产生时会迅速下行。

..........

2.2 稳定金融加速器效应的宏观审慎政策

“宏观审慎”一词的出现可以追溯到上世纪 70 年代末,由国际清算银行总裁首次提出。Crockertt(1993)在一篇演讲中论及:宏观审慎监管是宏观管理当局为了减少金融动荡产生的经济成本、确保金融稳定而将金融体系整体作为监管对象的监管模式。BIS(1986)将宏观审慎定义为一项“保护金融系统以及支付机制整体的安全与安定”的政策。自从 2008 年全球性金融危机开始,“宏观审慎”一词更加频繁地出现在人们的视野中。从危机可以看出,金融部门产生的问题可以对实体经济造成一定的伤害。为了应对此种危机,宏观审慎政策便被各经济体视为稳定信贷波动的手段。同时,它可以提前对引起金融危机的风险累积起到防范作用。2010 年,我国也明确,要“构建逆周期的金融宏观审慎管理制度框架”(周小川,2011)。自此,国内对宏观审慎的研究也从“宏观审慎监管”过度到“宏观审慎政策”,对其认识进一步加深。 目前世界主流的宏观审慎政策在 Galati(2011)的文章中得到了较好的概括。第一类是从时间维度上解决系统性风险的宏观审慎工具,当经济处于繁荣时期前瞻性的为未来可预见的风险提供缓冲,并有效地控制金融市场的过度杠杆化。这部分工具主要包括,动态拨备、最大贷款价值比率、根据经济周期调整流动性缓冲、最大杠杆率。第二类是从空间维度解决系统性风险的宏观审慎工具,关注不同的金融机构之间相互作用导致的系统性风险。主要包括中央结算对手、调整交易场所设计和安排、金融交易税等等。

..........

第 3 章 随机动态一般均衡模型设定 ...... 16

3.1 家庭部门 ..... 16

3.2 企业 ......... 18

3.3 生产部门 ..... 22

3.3.1 资本生产部门 ....... 22

3.3.2 零售部门 ........... 23

3.4 货币政策与宏观审慎政策.......... 25

3.5 稳态 ......... 30

第 4 章 参数校准与数值模拟 ............ 32

4.1 结构参数的校准 ........ 32

4.2 政策性参数的赋值 ...... 34

4.3 脉冲响应分析 .......... 35

4.4 方差分解 ..... 43

第 4 章 参数校准与数值模拟

4.1 结构参数的校准

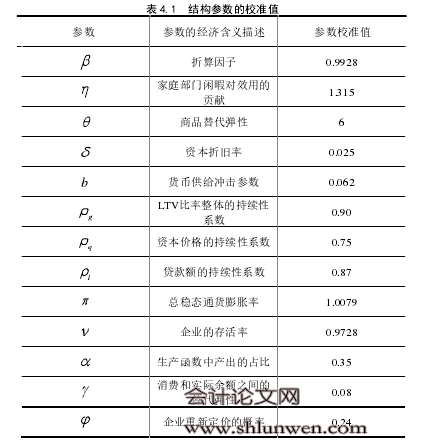

本文采用校准同极大似然法两种方式对文中的参数进行估计。其原因在于:第一,在宏观审慎的研究过程当中有一些参数是有据可循的,这样就不需要花费大量的时间对其进行再次的模拟估计,直接选择现有的进行经济意义上的解释即可;第二,由于本文后续要进行脉冲响应模拟、考察并比较加入宏观审慎监管和不加入两者之间的区别。这样一来,利用结构参数校准、政策参数直接赋值的方式能够更合理地设定宏观经济场景,有效的通过政策模拟达到研究目的。这里,我们参考了大量国内外文献中对参数的设置值,具体会在后续文章中说明引用的具体出处。 现金的折旧率,基本取值处于(0.990,0.999)区间内,本文选取为 0.9928,我们按照近年银行的平均存款利率来计算,推算出平均的年化利率为 2.93%,也即本文中经济体的利息率,而这一值同国内的学者假设也基本符合。参数 可以用于衡量效用函数中闲暇时间的贡献度,根据 Christiano(2006),取 1.315,也就是说,家庭部门大概要花费三分之一的时间在市场活动中。参数 度量零售商的垄断能力,也可以说是商品替代弹性,参照 Bernanke(1999)和崔光灿(2006)等文献,设置为常数 6,暗示稳态时的价格会有 20%的向上浮动。资本折旧率?基本所有的文献都会设置在每季度 0.025 这个数值上面。同货币供给相关的冲击参数b 设为 0.062, 这样可以保证实际平衡状态和消费的稳态比值同历史价值相差不大。石柱鲜等(2008)认为稳态总通货膨胀率应该取在(2%,6%)这一区间内。#p#分页标题#e#

.........

结论

在本篇论文中,我们构造了粘性价格下的DSGE模型,并沿袭Bernanke(1999)的思路逐步加入金融加速器效应和宏观审慎政策,分别考察金融加速器对宏观经济变量受到冲击时的偏移放大、以及宏观审慎政策对其的有效恢复。但是,同Bernanke(1999)所不同的是,我们在描述厂商借贷行为的时候应用的是名义值,并允许债务紧缩的负效应存在。此外,我们还假设货币当局在通货膨胀产生偏移的情况下,是可以对产出和货币增长做出反应的。本文的主要意图是在解析金融加速器模型可以更合理地解释我国经济的波动情况之余,着重分析对 LTV 借贷款比的有效调控能否对经济起到熨平的作用。 在文中,我们采用校准的方式模拟部分参数,其余参数用极大似然估计得方法来得到。那么,在其中较为关键的参数:外部融资成本同企业杠杆的变化率这一项,我们得到的模拟结果是同前述文献中带有金融加速器的模型相仿,而这项参数在其余两个模型中的表现并没有如此之好。那么这也就说明,本文的金融加速器模型的模拟还是较为接近实际。这样的原因也是在于,金融加速器可以更好地捕捉数据中产出和投资之间的联合动态情况。 金融加速器效应显著地扩大了文中模型代表性宏观经济变量在受到需求端冲击时的反应程度。而宏观审慎政策的加入明显降低了产出和投资这两个变量在受到货币政策冲击情况下的下行。然而,金融加速器模型在积极的供给侧冲击下表现不尽相同。在经济体受到科技和投资效率的提高冲击时,变化的幅度要低于基准模型。故,此时的宏观审慎政策也谈不到所谓的熨平作用。所以,本文所研究的宏观审慎政策对经济体金融加速器效应的熨平作用还是应该基于不同情况的冲击来具体分析。

.........

参考文献(略)