第一章引言

1研究背景

在资本市场上首次公开发行股票(IPO)是公司向外部投资者融资的过程。关于 IPO 抑价(Underpricing in Initial Public Offering)问题是学术界长期讨论的一个热门话题,由美国学者Reilly& Hatfield(1969) . McDonald&Fisher(1972)和Ibboston (1975)在20世纪七十年代提出。首次公开发行短期抑价现象在世界各国的股票市场中几乎是一种普遍存在的现象。根据layR. RiUer(1995)资料数据显示,发达国家和地区股票首次公开发行抑价率平均为15%,而发展中国家新兴市场发行抑价程度则达到45%,其中以中国为最高。西方学者以美国为成熟资本市场为前提,从信息经济学、公司治理、行为金融学等角度对这一现象做出了多种解释。我国的资本市场历史只有二十多年,与欧美成熟的资本市场相比较有自己独特的特点。比如中国的新股发行审核制度,股权分置改革等都对IPO抑价产生影响。2004年在深圳推出了中小板,丰富了资本市场层次,拓宽了资本市场的深度和广度。历经十几年筹备的创业板终于在2009年推出,《首次公开发行股票并在创业板上市管理暂行办法》标志着我国在优化资本市场机构、解决中小企业融资难的问题上又迈出了坚实的一步。相对于主板市场,中小板和创业板旨在服务于有高成长性的中小规模公司。创业板相对于中小板来说,对于公司盈利能力和资产规模的要求更低,只要求最近两年连续盈利,最近两年净利润累计超过1000万元,或者一年盈利且净利润不少于500万,最近一年营业收入不少于5000万元,最近两年营业收入增长率均不低于30%。创业板的公司年限较短,信息披露质量相对差,因此与主板相比存在更严重的信息不对称问题,这些差异使得我国中小板抑价率更高。2009年10月份至2012年年底,一共有355家公司成功登陆了我国创业板市场,上市首日的股价涨幅平均超过33%,在第一批28家上市公司的上市当天,股票价格涨幅均值高达106%。在2009-2010年创业板推出伊始,因为供求关系和对于创业板新概念炒作,IPO抑价平均高达92. 67%。其中最高的为金亚科技(209. 73%),最低的为同花顺也高达33. 3%,远高于同期A股主板抑价水平,和欧美股市的平均抑价率。

………..

2研究方法与结论

本文着重研究了创业投资机构对创业板公司IPO抑价率的影响。研究样本为自2009年创业板开市以来到2012年年末所有创业板上市的公司,包括了355家创业板上市公司信息。本文以实证分析为主,使用统计描述的方法梳理了创业板与创业投资机构在中国发展的脉络。用实证方法分析了创投企业对于公司IPO抑价率的影响,并进一步深入探究了得到创投支持的公司IPO抑价率不同的影响因素。实证数据证明我国创投机构投资的创业板上市公司IPO抑价率更高,我国市场上创投机构具有“逐名效应”。创投支持的公司IPO时聘请的承销商声誉更高,但是发行费率没有显著差异,部分支持了创投机构的“认证功能假说”。创投机构通过在被投资企业董事会占有席位来参与公司经营,为创投的利益服务,因此创投有董事会席位的公司IPO抑价率更高。

………

第二章中国创投行业和创业板发展现状

1. 中国创业投资行业现状

中国风险投资起步较晚,1985年中国新创业投资公司成立标志着创业投资机构在中国的首次尝试。从1999年起,创投行业开始进入了快速发展期。初创时期,国内创投缺乏经验、资金不足,主要由政府推动,当时在北京、上海、广州、深圳都分别成立了由政府出资、社会资本参与的创投机构,如今创投界的佼佼者深创投就是在那个时期成立的。2005、2006年是创投历史上的一个重要的转折点,股权分置改革初步完成,中国股票市场全流通,伴随着2004年推出中小板,2006年恢复了新股上市,激励更多地创投机构加入资本市场的盛宴。而2009年创业板的推出又为创投以高市盈率退出提供了一个更为快捷的通道。尽管2008年以来,创投业受全球金融危机拖累呈现负增长态势,但我国创投业却呈现出持续增长的良好格局。截至2010年末,全国备案创投企业共计632家,较上年增长31. 67%。普华永道发布的《2012年中国企业并购回顾与2013年前瞻》报告数据显示,面向中国投资的私募股权/风险投资基金募集金额在2011年达到历史最高水平,为536亿美元。我国创投的发展离不开政策的支持。1998年3月,民建中央向九届政协会议提出《关于借鉴国外经验,尽快发展我国风险投资事业的提案》,被列为"一号提案”。2001年出台了《外资创投暂行规定》以及《中关村科技园区条例》规范创投的运作。为了支持更多经验丰富的外国创业投机进入中国,2003年出台了《外资创投管理办法》以及外管局配套文件“3号文”。2005年11月《创投企业管理暂行办法》的发布,对于推动创投企业发展起到了明显的促进作用,外管局的“11号文”、“29号文” “75号文”对于外商投资做出了更加明确的规定。2006年中国A股IPO重启,当年全国新设立的目前仍备案在册的创投企业即达48家。2007年2月财政部、国家税务总局联合发布《关于促进创投企业发展有关税收政策的通知》、并提出了券商直投试点,信托管理办法,外商直投目录等相关文件。2008年中国社保基金可以自主投资,并出台了创投引导基金办法。虽然2008年下半年爆发的金融危机对中国的创投行业有负面影响,但是2009年10月创业板的开通,更是极大地激励了创业投资活动,2010年全年新设立的目前仍备案在册的创投机构有120家。

…………..

2创业板发展现状

创业板市场又称二板市场,是指在主板市场之外为具有高技术含量和具有高成长潜力的中小企业提供融资途径而设立的证券市场。其市场定位主要是成立时间较短,规模较小,但成长潜力较大的中小企业和高科技企业,我国创业板市场的建立不但能为中小企业提供融资渠道,而且能够促进高新技术企业的发展,还能构建多层次的资本市场体系。在中国经济发展高速增长,主板市场积累了一定经验之后,对于创业板的关注被重新提上了议程。1999年3月2日,证监会第一次明确提出“可以考虑在深、沪证交易所内设立高科技企业板块”,并就此提案迅速做出了大量工作。2000文件《关于支持高新技术企业发展设立二板市场有关问题的请示》详细的分析探讨了 二板市场的设立方案、上市条件、上市对象、股票流通以及风险控制措施等,国务院将二板市场定名为创业板市场。创业板的建设不仅需要立法和制度建设,还需要硬件技术的配合。2000年深交所积极牵头组建高新技术板块交易相关的软件及信息技术系统,并在年底完成了会员单位技术测试。2000年下半年,以科技股为代表的美国纳斯达克股票市场泡沫破裂,当时朱溶基总理表示要吸取香港和世界各市场的经验,切不可急功近利,要先把主板市场整顿好。创业板的建立搁置了一段时间,在2004年重启。2004年5月17日,经国务院批准,中国证监会正式批复深交所设立中小企业板市场。

……….

第三章理论分析......... 17

1.IP0抑价成因......... 17

1.1 信息不对称假说......... 17

1.2 信息对称角度......... 20

1.3 公司治理角度......... 21

1.4 二级市场影响因素......... 22

1.5 中国学术研究成果......... 23

2创业投资机构对于公司IP0抑价的影响......... 24

3.假设提出 .........28

第四章实证分析......... 30

1.实证研究设计......... 30

2.样本描述性统计......... 33

3.样本变量独立T检验分析......... 39

4.公司IP0抑价影响因素的多元回归模型......... 41

第五章研究结论及不足......... 45

第四章实证分析

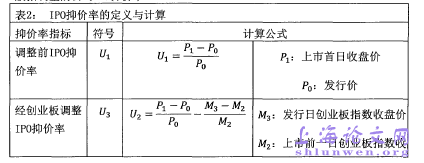

1. 实证研究设计

公司是否被判断为创投持股公司,主要依据公司IPO招股说明书中前十大股东中是否存在与公司其他公司无关联关系的创业投资机构,副除了曾经被创投投资,但是在公司IPO之前创投获利离场的样本。判断投资机构是否属于专业创投机构,依据专注于创投的数据库CVSource的收录,以各省市创业投资协会(包含风险投资协会)公布的创投机构名录和公司在工商行政部门注册时登记的经营范围为准。创投机构的主营业务应为实业投资、股权投资、资本投资等专注于一级市场的投资,不包括二级市场的阳光私募和资产管理公司,以及提供咨询、管理服务的公司。在创业板上市的公司中,被产业上下游公司作为战略投资入股,或者上市公司旗下的投资公司入股的,作为战略投资者,而非创投投资公司样本。在风险投资领域,要求和允许风投基金的高级管理人员以自有资金进行跟投(比例一般在2%-10%,详见各基金募资说明书规定),以保证基金投资者的利益不受侵害。如果公司的股东是创投机构的一致行动人,例如公司的自然人股东为同期投入资金的创投的合伙人,则其所持有的股份也作为创投机构持有股份处理。#p#分页标题#e#

………

结论

本文研究了创业投资机构对于公司IPO抑价的影响。通过多元线性回归的方法得出了有创投支持的企业IPO抑价会更高这一结论,支持了我国创投行业具有“逐名效应”这一假说。中国的创投行业发展的年限尚短,每年新募集的基金数额高达200-400家之多。私募基金的收费方式是根据管理资产的比例收取管理费用,加上每笔投资净收益的一定比例,因为私募基金都有动机打造好的历史退出记录(track record)来吸引更多地管理资产。对于新基金来说,要在短时间内在行业内树立声誉和威望,成功吸引投资者募集新一轮的基金,必须要会以高抑价为代价让目前的资产组合中的公司上市或退出。这一结论的得出和中国目前的国情密不可分。本文的研究支持了创投机构具有第三方专业投资机构具有“认证功能”这一假说,有创投支持的公司在IP0时的承销商行业声誉更好。创投投资意味着公司经过了严格的财务尽职调查,财务和会计真实性更加可靠,业务发展也受到了创投的监督,因此优秀的投资银行会倾向于承销有创投支持的企业。进一步分析有创投支持的企业IP0抑价率时,本文发现创投在董事会拥有席位会帮助创投实现更早退出建立声誉的目的,因此IP0抑价率更高。本文的结论支持了 Gompers(1993)的逐名效应假说。承销商声誉更高这一结论部分支持了 Megginscm与Weiss的“认证功能假说”。本文使用创业板数据得出的结果与张丰(2009)年使用中小板256家上市公司作为样本得出的结论类似,将曹麒麟(2012)年的研究结果做了进一步的深入。

…………

参考文献(略)