第1章绪论

1.1财务整合的背景

从美国起源的次贷危机2007年8月全面爆发以来,波及到了全球,不仅重大影响到全球金融体系,而且这次危机还冲击了实体经济。世界各国经济不同程度受到影响,经济增长明显放慢,甚至有的国家还出现经济负增长。特别是在2009年十大经济体中除中国和印度发展中国家外,其他8个发达国家都出现经济负增长,俄罗斯最严重达到了-7.8%。所谓“危机”就是危险和机遇。国际金融市场收紧,全球IPO市场的冻结,有些企业自身业绩和技术都在世界上处于领先地位,资产价格大幅下滑。全球各国采取许多应对措施,如今全球经济有一定复苏迹象,企业信心增强,但因资金短缺,为了企业的发展不得不向外寻求被并购。资金雄厚或受这次危机影响小且有条件有准备的企业紧紧抓住这次难得的机遇,通过并购加强全球化核心竞争优势、增强专业化能力、扩大资本化运作、进行业务转型等。进入2011年后并购更趋活跃,全球再现并购潮。纽约泛欧交易所与德意志证券交易所当时属于两大世界顶级交易所,2011年达成业务并购协议。2012年美国伊顿118亿美元并购库拍工业公司,中海油151亿并购加拿大尼克森公司。2013年美国卫星电视提供商Dish Network计划以255亿美元收购美国第三大无线运营商斯普林特。“打江山容易,坐江山难”这是中国自古以来的说法。并购也是一样,企业实现并购后将自己与被并购企业进行有效整合,真正实现协同效应,产生一加一大于二的增加值,并不是一件容易的事。并购企业虽然轰轰烈烈,但并购的成功率并不高,主要是因并购整合不成功造成。并购后的相关整合内容主要有战略整合、业务活动整合、组织结构整合、人事整合、文化整合、财务整合、供应链整合等。企业各项业务活动首先需要财务资金,最后都将反映在财务活动上。财务整合作为并购整合的出发点,且是并购整合的核心,是并购整合的关键整合之一。如果财务整合失败,势必是造成并购整合不力的首要原因⑴。

……….

1. 2财务整合的理论基础

系统无处不存,任何具有一定关联性的部分都可以在某一特定环境下构成一个系统。系统是“过程的复合体”,这也是系统的本质。“系统”顾名思义是由许多分“系”而致的有机“统一”。系统具有三个特征:层次性、集合性和相关性。这个理论渗透了耗散结构理论和协同理论。系统理论有一个最基本且普适的方法:即把任何一个研究处理的对象不看作单一存在的现象,而是用联系的方式,把与其相关的各种因素考虑进来,预先假设它们之间的联动变化,探宄各子系统功能、系统组合结构方式、各种因素与系统之间的相互关系即整体性、动态性、开放性、适应性和综合性,以期实现系统化的目标。把若干相关事务以“系统”的方法来研究处理,这是一个更加宏观的视角,是符合现代经济学原理的。系统就是一个“面”,系统中包含的各种因素就是“点”。从“面"上来思考问题,就是抓住整体,顾全大局,更加具有全面统筹眼光。各个“点”虽然具体而重要,但它始终是为整体服务的,“点”的优化是为了最终实现“面”的最优化。各个“点”的协调稳定最终促进系统这个“面”的整体最优化。系统的稳定状态是相对的,运动状态则是绝对的。系统内部的联系以及系统与环境相互作用都是一种运动,它们的状态和功能都在变化的,运动是系统的生命。完全封闭的系统是不能存在的。系统不是一成不变的,系统本身也是发展的。

……….

第2章E集团新设合并F集团的财务整合

2. 1 E集团和F集团新设合并财务整合的背景

E集团起源于1910年,已拥有全球员工约7. 2万,销售遍布160多个国家和地区,年销售额达$165亿美元,是一家领先的多元化跨国集团公司。E集团包括电气、液压设备、卡车和汽车这四大主要业务。电气业务占了 E集团45%的销售份额。电气业务在电力输配、电力控制、应急电源系统方面处于电力管理领域的先驱,致力于公用事业、住宅和非住宅建筑的配电,机器制造商和工厂车间的电气控制,以及数据中心和市场的电能质量,并为广大能源用户提供能效解决方案服务。提供以客户为本的解决方案,以适应公共机构、金融、政府、医疗、电信、电力、信息技术、交通、科研院所、工业及军队等市场不断变化的需求,并降低资源消耗。E集团在1994年并购W公司配电和控制业务,电气业务的规模从此在北美地区形成了一定实力。在其后2003年、2004年、2008年又进行了几次并购使得E集团成为了全球电力管理行业的领导者。

……..

2.2 E和F集团新设合并财务整合的内容及现状

E和F集团新设合并NE集团根据新设的战略目标迅速进行了财务整合,以实现企业价值最大化为中心,财务整合内容主要有财务组织与人员整合、财务政策整合、资产整合、资本结构整合和税务筹划[17]。这五方面财务整合相互相成,构成NE集团财务整合内容,如图2-3 E和F集团新设合并财务整合的内容;本节将围绕这五方面内容及现状进行阐述。财务组织机构与财务人员整合是财务整合的首要任务。NE集团根据现有企业使命、企业规模与人力资源架构,重新设置财务组织机构,明确责权利,相互监督制约,有效控制和管理NE集团的财务活动。财务整合前E集团财务组织架构图如图2-4,财务整合前E集团财务组织结构是直线-职能制相结合的结构形式,区域财务总部以上属于直线-职能制,电气各区域财务总部负责人直接向电气部总经理汇报,又间接在职能上向E集团财务总部汇报;各子公司财务部属于职能制,各子公司财务部负责人只直接在职能上向电气各区域财务总部汇报,对各子公司总经理只是业务协助。这种混合形式的结构优点有利企业中层以上的集中领导;财务部作为职能部门,子公司财务部管理使用职能制,能较直接得到专业指导,更能确保财务数据的可靠性;缺点是防障了子公司行政管理的统一指挥和集中领导。

……….

第3章E和F集团新设合并财务整合中问题的解决方案........ 24

3.1重视财务整....... 24

3. 2设置合理的财务机构....... 27

3.3制定恰当的财务政策....... 30

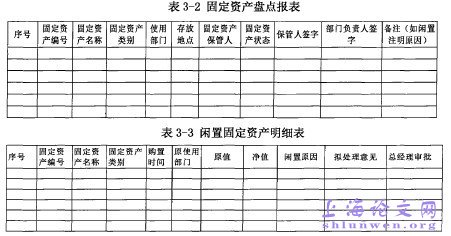

3.4加强闲置固定资产管理....... 30

3. 5关注无形资产整合....... 32

第4章E集团新设合并F集团财务整合的启示....... 34

4. 1并购财务整合需要注意的几方面....... 34

4.2并购财务整合的共性....... 35

第4章E集团新设合并F集团财务整合的启示

在第2章、第3章就E集团并购F集团新设合并NE集团财务整合、财务整合问题及解决方案的研究中了解到E集团虽然是百年企业,有无数次的成功并购经验,但在财务整合中还是存一些问题。并购是合并与收购的合称。合并可以是吸收合并或新设合并。一个公司吸收其他公司为吸收合并,被吸收的公司解散。两个以上公司合并设立一个新的公司为新设合并,合并各方解散。收购是指对企业的资产和股份的购买行为,是将资产、运营、管理的控制权从一个企业转移至另一个企业,前者变成后者的子公司,但是其法人地位并不消失。吸收合并一般是强企业合并弱企业,一般企业的战略目标不会有很大变化,财务整合基本上是按原有并购企业的方针政策进行财务整合,使并购后企业成为一体;新设合并形式一般是属于强强联合并购类型,并购后财务整合既要考虑原有并购企业财务政策,又要考虑原有被并购企业的财务政策,还要考虑新设合并的战略目标,使并购后企业相互融合为一体。收购并购方的财务整合基本上并购企业不进行整合,是并购企业为了实现控制权,对被并购企业进行财务整合。不管是吸收合并、新设合并还是收购,都是并购企业为了控制其被并购企业,实现并购企业发展或扩张目的。除原有并购企业财务整合影响的范围及力度不同以及不同企业或不同的被并购方或不同的经济环境的财务整合多项内容中的侧重点不同以外,吸收合并、新设合并和收购财务整合的内容基本是相似。从E和F百年企业的新设合并财务整合中,得到并购财务整合的启示。

……….

结论

2007年8月次贷危机全面爆发后波及到了全球,冲击了实体经济,资产价格大幅下滑。随着各国采取许多应对措施,全球经济有一定复苏迹象,企业信心增强,有条件有准备的企业抓住这次机遇进行并购,加强全球化核心竞争优势、增强专业化能力、扩大资本化运作、进行业务转型等。根据系统理论、耗散结构理论和协同理论三个理论基础,以E集团并购F集团新设合并NE集团的财务整合实例应用研究,采用归类方法得以启示:并购财务整合应注意的几方面,并找出并购财务整合的共性。主要从财务组织与人员整合、财务政策整合、资产整合、资本结构整合和税务筹划这五方面阐述了 NE集团财务整合内容,并对NE集团财务整合中对财务整合被忽视、财务机构设置存在不合理现象、财务政策中会计核算方法选择不恰当、闲置固定资产情况突出和忽略无形资产整合的问题进行探讨。继而就财务整合问题提出重视财务整合、设置合理财务机构、制定恰当的财务政策、加强闲置固定资产管理和关注无形资产整合的解决方案。#p#分页标题#e#

…………

参考文献(略)